二世帯住宅…区分所有解消で特例の適用可能に

■税金の差について

二世帯住宅に住むAさん。仮に以下の前提で相続税を計算した場合には、1,000万円超の税額差が生じ、土地の評価額や遺産総額が増えるほどその差は歴然となります。

・相続人は子(Aさん)一人

・遺産総額1億円(100㎡の土地7,000万円、建物500万円、金融資産2,500万円)

![[図表2]二世帯住宅所有形態別、相続税額の違い](https://ggo.ismcdn.jp/mwimgs/f/e/550/img_fece95e40f36ddd303bc5fd7637ac16a96253.jpg)

[図表2]二世帯住宅所有形態別、相続税額の違い

■生前の対策について

では、すでに区分所有の二世帯住宅に住んでいる場合には、将来的に発生する高額の相続税を前に手をこまねくだけなのかと言うと、必ずしもそうではありません。

多少の手間と費用はかかるものの、以下1か2のいずれかの方法により区分所有の状態を解消(合併登記)することで小規模宅地等の特例が適用可能となります。

※どちらを選択するかは、建物各階の床面積や価格などから経済的に有利な方を判断することとなります。

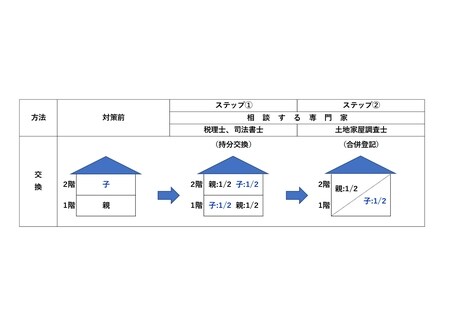

[Step.1]

1階の持分(親)と2階の持分(子)を部分的に交換することにより、1階2階それぞれを等しい割合で共有にする。

(想定される費用)

・所得税(税務上は交換=譲渡となるため)※

・不動産取得税※

・登録免許税

・税理士報酬

・司法書士報酬

※ケースによってかからないこともある

[Step.2]

登記上二つに分かれていた1階部分と2階部分を一つにまとめる合併登記を行う。

(想定される費用)

・土地家屋調査士報酬

・登録免許税

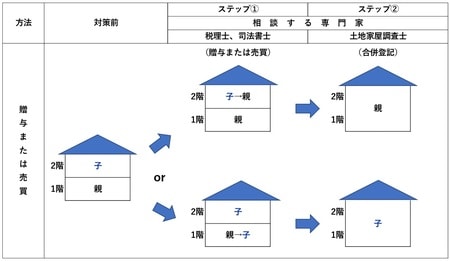

[Step.1]

親子どちらかの所有権を贈与または売買により移転して、1階・2階それぞれを単独名義にする。

(想定される費用)

・贈与税(贈与)※

・所得税(売買)※

・不動産取得税※

・登録免許税

・税理士報酬

・司法書士報酬

※ケースによってかからないこともある

[Step.2]

登記上二つに分かれていた1階部分と2階部分を一つにまとめる合併登記を行う。

(想定される費用)

・土地家屋調査士報酬

・登録免許税

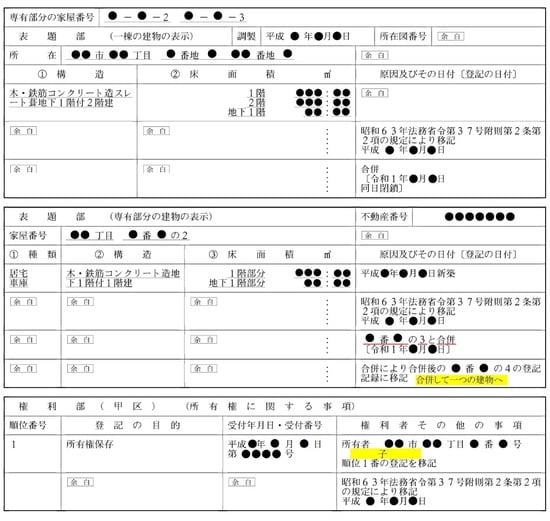

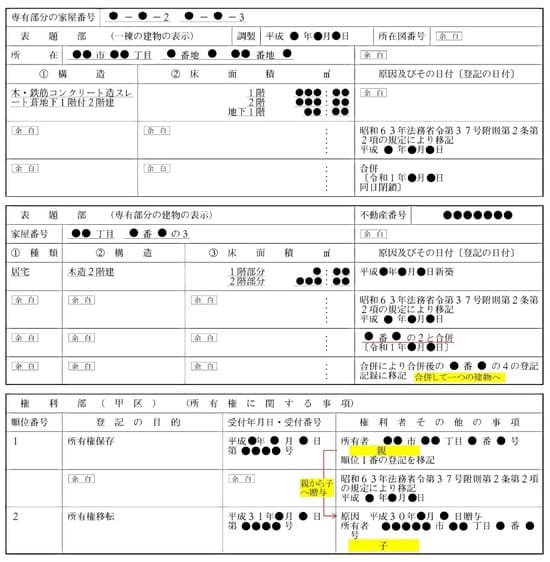

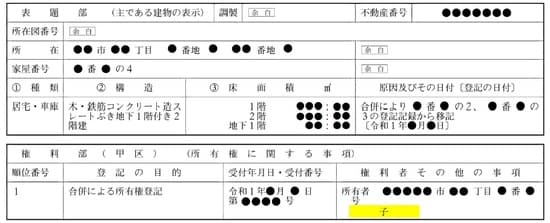

■上記対策を行った場合の建物の登記簿謄本(参考)

以下は、贈与(親から子)により前記対策を行った事例に関する建物の登記簿謄本です。区分所有の建物が登記上どのような表記になっているのかを含め参考にしてみてください。

●まとめ

紹介した対策は前述の通り手間と費用がかかりますので、専門家へ相談のうえ、しっかりとシミュレーションを行って実行の可否を判断する必要があります。もっとも、たとえば1,000万円以上の相続税が見込まれる場合にはまず実行することが望ましいでしょう。

また、親子の協力や時間(2~3カ月程度)を要する手続きであるため、相続発生の直前に駆け込みで行えるものではないことにも留意ください。

小規模宅地等の特例に限らず相続の対策は、「親が元気のうちに、時間をかけて」がキーワードなのです。