二世帯住宅で親と同居…税金対策のポイントは?

国土交通省の調査(「住生活総合調査」2014年~2018年)によると、最近5年間に実施した住み替えの主な目的として、「家族等との同居・隣居・近居」と回答した世帯は12%と、2003年~2007年の5.3%、2008年~2013年の10.6%と比較して増加傾向にあります。東日本大震災というきっかけもあってか、特にこの10年で二世帯住宅等を選択する方々が増えているようです。

実際のところ実務のなかでも、被相続人の方(お亡くなりになった方)が二世帯住宅に住んでいたケースは少なくないため、この二世帯住宅に関する相続税の節税対策にスポットをあててみていきましょう。

■二世帯住宅に関する小規模宅地等の特例の適用について

小規模宅地等の特例は、被相続人の自宅の土地を配偶者や同居親族等が取得するなど一定の要件を満たすことにより土地の評価額が最大で80%減額される特例です。

その大きな節税効果から「第二の基礎控除」とも言われており、適用できる可能性があれば活用しない手はありません。

さて、二世帯住宅に住んでいた親が他界し、同居していた子がその土地を相続する場合、この小規模宅地等の特例は適用できるものと普通であれば考えますが、建物の所有形態によっては適用されないことがあります。

■区分所有の場合には適用不可

たとえば、親子がお金を出し合って二世帯住宅を建てた場合、建物の所有形態(登記の仕方)には次の2種類があります。

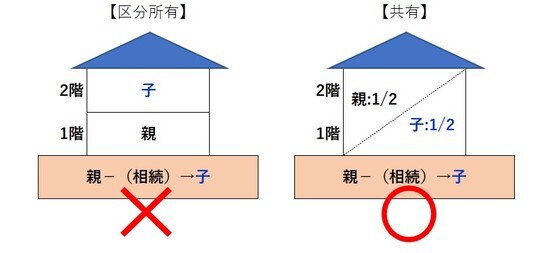

「1階の所有者は親、2階の所有者は子」などのように、建物内部で所有権の及ぶ範囲を特定し、外見上は一つの建物でも登記上は2つの建物として所有する方法(マンションのようなイメージ)

2.共有

建物全体について範囲を定めずに共有割合(出資割合)に応じて所有する方法

実は、1の区分所有の場合には税務上同居とみなされないため、同じ土地に住む子がその土地を相続しても小規模宅地等の特例は適用されません(図表1)。

そのため、一つ屋根の下でどんなに介護など面倒を見たり、経済的に親を支えたとしても、同じ居住実態である共有の場合と比べて税金(相続税)の面で大きな不均衡が生まれることがあります。