●量的緩和は日銀が2001年に初めて導入、その後欧米で広く採用され、最近豪州、カナダも開始。

●新興国にも量的緩和採用の動きが広がっており、春先には13行もの中央銀行が実施を表明した。

●ただ先進国の前例を踏まえると問題点もあり、量的緩和の効果は長期的な観点での評価が必要。

量的緩和は日銀が2001年に初めて導入、その後欧米で広く採用され、最近豪州、カナダも開始

量的金融緩和政策とは、中央銀行が金融市場の安定や景気刺激をねらい、市場に大量の資金を供給する政策のことです。マネタリーベースなどの量を操作対象とし、国債などの証券を金融機関から買い入れ、長期金利の押し下げをはかります。伝統的な金融政策が操作対象とする政策金利がゼロ%近くに達し、一段の利下げが難しくなった場合などにおける、非伝統的な金融政策と位置づけられています。

量的金融緩和政策は、日銀が2001年に初めて導入し、米連邦準備制度理事会(FRB)も2008年の金融危機を受けて採用しました。ほかにも、イングランド銀行(BOE、2009年導入)、欧州中央銀行(ECB、2015年導入)などが量的金融緩和政策を実施しています。また、最近ではコロナ・ショックを機に、オーストラリア準備銀行(RBA)とカナダ銀行(BOC)が3月に量的金融緩和政策の開始を表明しました。

新興国にも量的緩和採用の動きが広がっており、春先には13行もの中央銀行が実施を表明した

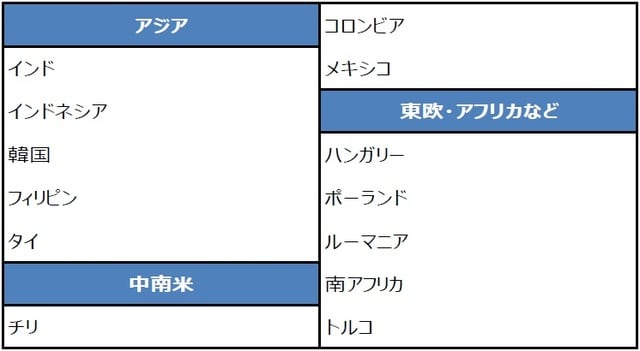

なお、量的金融緩和政策については、新興国の中央銀行にも採用の動きが広がっています。国際決済銀行(BIS)によると、春先に債券購入プログラムを発表した新興国の中央銀行は、13行にものぼっています(図表1)。アジアでは、インド、インドネシア、韓国、フィリピン、タイの中央銀行が、中南米では、チリ、コロンビア、メキシコの中央銀行が、それぞれ導入に踏み切っています。

背景には、新型コロナウイルスの感染拡大で、新興国が景気対策の財源をまかなうため、国債を増発するなか、安定的な買い手として中央銀行への期待が高まっていることがあると考えられます。なお、買い入れ対象となる国債は自国通貨建てであり、各中央銀行が買い入れを発表した後は、総じて長期金利が安定し、為替レートの変動は限定されるなど、市場は落ちついた反応を示しました。

ただ先進国の前例を踏まえると問題点もあり、量的緩和の効果は長期的な観点での評価が必要

新興国のなかで、特に注目が集まったのはインドネシアです。インドネシア中銀は、国債を流通市場からではなく、財務省から直接購入しています。このような手法は「財政ファイナンス」と呼ばれ、通貨の信認を損ない、放漫な財政運営につながるリスクを抱えます。ただ、市場ではコロナ対策に限定されるものと解釈され、インドネシアの長期金利やルピアの対米ドル為替レートは、今のところ落ち着いた動きとなっています(図表2)。

一般に、量的金融緩和政策は、金融機関に潤沢な流動性を供給するため、金融市場を安定させやすい政策と考えられています。一方、日本など先進国の前例をみる限り、量的金融緩和政策で拡大したバランスシートを元の水準に戻すことは容易ではなく、また、量と物価の関係は必ずしも明確ではありません。そのため、今回、多くの新興国が量的金融緩和政策を導入しましたが、その効果は長期的な観点から評価する必要があります。

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『新興国にも広がる量的金融緩和政策』を参照)。

(2020年7月28日)

市川 雅浩

三井住友DSアセットマネジメント シニアストラテジスト