●米中の対立で市場に警戒感が広がり、ドル円は24日に約4ヵ月ぶりのドル安・円高水準をつけた。

●年初からドルの対円での高値は切り下がっており、オプション市場では円高に備える動きもみられる。

●米中対立、コロナ、世界景気の動向が悪化しない限り、一本調子のドル安・円高進行は回避か。

米中の対立で市場に警戒感が広がり、ドル円は24日に約4ヵ月ぶりのドル安・円高水準をつけた

7月24日のニューヨーク外国為替市場で、ドル円は一時1ドル=105円68銭水準までドル安・円高が進行しました。直近のドル円は、5月6日と7日に105円99銭水準、6月23日に106円07銭水準をつけ、いずれもその後はドル高・円安に転じていたため、市場では106円近辺が短期的なドルのサポートレベルとして意識されていました。今回は、このレベルを抜け、約4ヵ月ぶりのドル安・円高水準に達しました。

背景には、米中関係の悪化があると思われます。米国政府は7月21日、南部テキサス州ヒューストンの中国総領事館について、米国の知的財産を窃取する一大拠点であるとし、中国政府に閉鎖を要求しました(同領事館は24日に閉鎖)。これに対抗する形で、中国外務省は24日、四川省成都市の米総領事館を閉鎖するよう米国側に通知しました。両国が対立姿勢を強めたことで、同日の上海株が急落するなど、市場に警戒感が広がりました。

年初からドルの対円での高値は切り下がっており、オプション市場では円高に備える動きもみられる

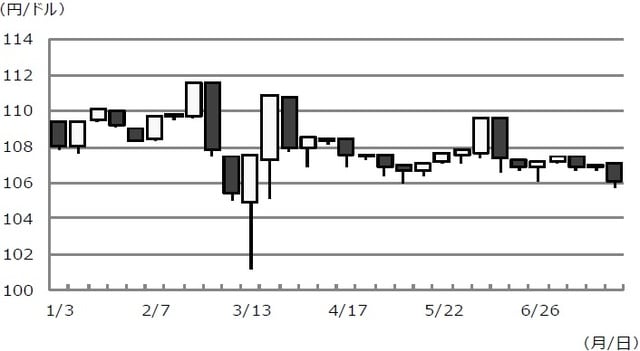

米中の対立は、特に目新しい材料ではありませんが、ドル円について、ドル高・円安方向の動きが鈍化しつつあることは、やや気掛かりです。ドルが対円でつけた高値を、単純に年初からみていくと、2月20日の112円23銭水準、3月24日の111円71銭水準、6月5日の109円85銭水準、7月1日の108円16銭水準と、徐々にドル安・円高方向に切り下がっていることが分かります(図表1)。

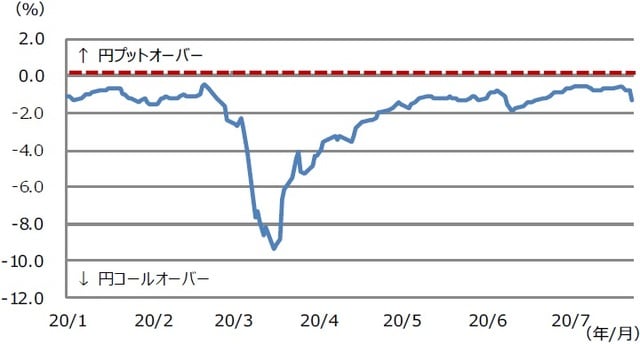

一方、通貨オプション市場に目を向けると、円のコール(買う権利)とプット(売る権利)の価格差から需給の偏りを示す「リスク・リバーサル」は、年初から円コールへの需要超過(円コールオーバー)が続いていることを示しています(図表2)。これは、通貨オプション市場では、円高に備える向きが多いことを意味していますが、先週1週間で、円コールオーバーの度合いがやや強くなっています。

米中対立、コロナ、世界景気の動向が悪化しない限り、一本調子のドル安・円高進行は回避か

ただ、ドル円について基本的な見方は変わっておらず、年内はおおむね105円から115円での推移が続き、特にレンジの下半分、すなわち、105円から110円で推移する時間帯が多くなると予想しています。105円を超えて円高が進行するか否かは、目先、①米中対立の行方、②コロナの感染動向、③各国の景気持ち直しの強さ、などを見極める必要があると考えます。

①については、トランプ米大統領が通商合意の破棄など、米国経済に悪影響の及ぶような措置に踏み切らない限り、②については、世界的な都市封鎖(ロックダウン)の再開が回避される限り、③については、多くの国で景気回復が失速しない限り、一本調子で大幅なドル安・円高が進行する恐れは小さいとみています。ただ、しばらくは円高方向の動きに注意しておく必要があると思われます。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『円高進行のリスクを考える』を参照)。

(2020年7月27日)

市川 雅浩

三井住友DSアセットマネジメント シニアストラテジスト