●コロナの影響で今回は厳しい決算内容、しかし株価は落ち着いており、材料としては織り込み済み。

●日経平均のPBRは5月19日に1倍水準を回復したが、過去の例を踏まえるとまだ楽観はできない。

●景気回復期待と2次感染の不安が交錯し、日経平均はそれぞれの材料に一喜一憂する展開か。

コロナの影響で今回は厳しい決算内容、しかし株価は落ち着いており、材料としては織り込み済み

日本企業の2019年度(2019年4月〜2020年3月)決算について、5月16日時点で集計したところ、東証1部上場企業2,163社のうち、決算発表を終えた3月期決算企業は、約900社でした(子会社および金融を除く、前年度と比較可能な企業の数)。集計の結果、2019年度の全体の売上高は前年度比−1.5%、経常利益は同−13.5%、純利益は同−18.2%となりました。

また、2020年度(2020年4月〜2021年3月)決算について、業績予想を公表した企業は、全体の4割程度にとどまり、減収減益の予想も目立っています。2019年度のみならず、2020年度の業績についても、新型コロナウイルスの感染拡大による影響が、色濃く残る見通しとなっています。ただ、日本株の動きは、決算発表後も比較的落ち着いており、今回の決算内容は、ある程度織り込み済みだったと思われます。

日経平均のPBRは5月19日に1倍水準を回復したが、過去の例を踏まえるとまだ楽観はできない

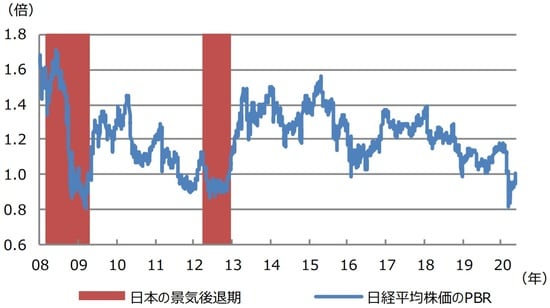

次に、日経平均株価の株価純資産倍率(PBR)の動きを確認してみます。PBRは、株価が1株あたり純資産の何倍かを示す指標で、1倍に満たない株価は、企業が解散して負債を返済した後に残る正味の財産よりも、株価が安いということになります。225社で構成される日経平均株価のPBRが1倍を割り込むのは、基本的にはまれなことですが、景気後退期などでは1倍割れも起こり得ます(図表1)。

今回のコロナ・ショックを受け、日経平均株価のPBRは、3月6日に1倍を割り込みましたが、5月19日には1倍を回復し、1倍割れの期間は、今のところ47営業日にとどまっています。しかしながら、過去の例をみると、いったん1倍を回復しても、再び割り込んでしまい、1倍割れの期間が100営業日を超えるケースもあることから、あまり楽観はできません。

景気回復期待と2次感染の不安が交錯し、日経平均はそれぞれの材料に一喜一憂する展開か

日経平均株価は、2013年5月高値と2018年1月高値を結んだ上値抵抗線と、2012年10月安値と2016年6月安値を結んだ下値支持線により、緩やかな上昇トレンドを形成していましたが、3月の大幅な株安で下値支持線を下抜けました(図表2)。日経平均株価が再度、上昇トレンドを回復するには、おおまかな目安として、5月末に21,700円、6月末なら21,850円で取引を終える必要があります。

日経平均株価は、厳しい内容となった3月期決算を早々に消化し、各国の経済活動再開を好感して底堅く推移し、今週PBR1倍を回復しました。それでも長期的な上昇トレンドを回復するための道のりは、まだ険しい状況です。経済活動再開による、景気持ち直しへの「期待」と、2次感染拡大への「不安」が交錯するなか、日経平均株価はそれぞれの材料に一喜一憂する展開がしばらく続くと思われます。

(出所)日経QUICK、Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『日本企業の3月期決算と株式市場の反応』を参照)。

(2020年5月21日)

市川 雅浩

三井住友DSアセットマネジメント シニアストラテジスト