\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

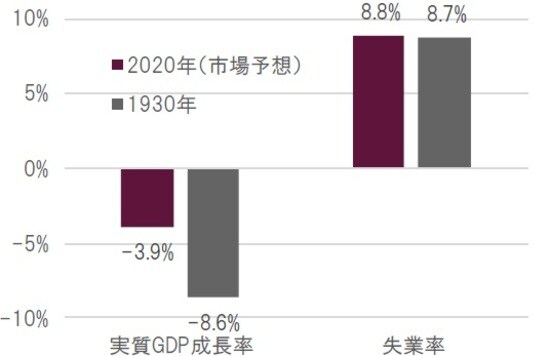

コロナ危機による供給ショックは、都市封鎖や外出自粛によって個人の所得と消費機会を奪う点で、(天災等による)一般的な供給ショックと大きく異なる。当面は供給不足によるインフレ圧力よりも、需要消失によるデフレ圧力のほうが影響が大きくなるだろう。しかし、コロナ危機が終息した後は状況が一変するかもしれない。

「失われた消費」がもたらすデフレ圧力

コロナ危機下の物価動向を見極めるうえで重要なポイントは「失われた消費」だ。今回のコロナ危機は、工場閉鎖や物流/交通網の遮断に加え小売店舗等も休業になるなど、供給ショックに起因する側面が大きい。(天災等による)一時的な供給ショックであれば、供給不足はインフレ圧力につながる。

しかし、今回のコロナ危機は需要ショックも発生しており、都市封鎖や外出自粛によって個人の所得と消費機会を奪う特殊性の高い経済ショックでもあるため、「失われた消費(=需要消失)」を鑑みれば短期的にはデフレ圧力が高まるだろう。

もちろん、都市封鎖や外出自粛が段階的に解除されれば、先送りされた消費がある程度戻ることも想定されるが、企業も個人も新型コロナの感染再流行を恐れ、しばらくは現金確保に動く可能性がある。投資や消費の減少によってもたらされるデフレ圧力には警戒が必要だ。

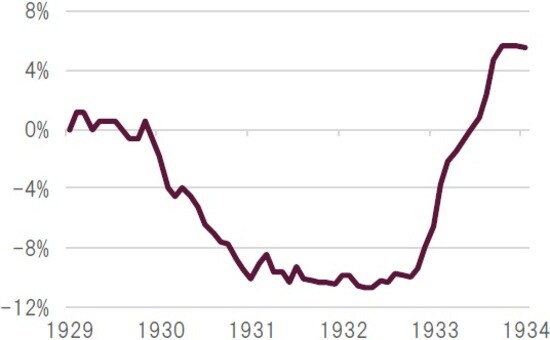

世界恐慌時はデフレ、その後は急激にインフレに転換

世界恐慌時(1930年~1933年)における米国のCPI(消費者物価指数)はデフレだった。世界恐慌は供給ショックに起因するものではなかったが、瞬間的な景気悪化のマグニチュードは今回のコロナ危機と近いものがある。CPIが0%を下回った時期は1930年2月から1933年10月、マイナス幅は最大で1932年10月時点の前年同期比-10.7%だ。

この長期間に及ぶ強烈なデフレから脱却するきっかけになったのが、ニューディール政策(財政政策)と金本位制の離脱(金融政策)だ。そして、デフレ脱却後はわずか5ヵ月後の1934年3月にCPIは同+5.6%をつけた。大規模な財政政策と金融政策が打ち出された点で今回のコロナ危機と共通する部分もあるが、今回のように経済活動が抑制された中での財政/金融政策による物価への影響は限定的だろう。

新型コロナの終息時期は見通せないが、少なくとも終息するまでの期間はデフレ圧力が続き、終息後は蓄積された財政/金融政策効果と抑制された経済活動による反動から、再びインフレ率が高まる可能性があることには留意が必要だろう。

出所:BEA、ブルームバーグのデータを使用しピクテ投信投資顧問作成

出所:BEA、ブルームバーグのデータを使用しピクテ投信投資顧問作成

出所:BEA、ブルームバーグのデータを使用しピクテ投信投資顧問作成

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『インフレかデフレか?コロナ危機下の物価見通し』を参照)。

(2020年5月1日)

田中 純平

ピクテ投信投資顧問株式会社

運用・商品本部 投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは