\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

米S&P500指数は2月19日のピークから直近3月18日まで29.2%下落し、過去の景気後退局面における株価下落率(中央値)と概ね一致した。通常の景気後退局面であれば株式の投資比率を引き上げるタイミングだが、今回のコロナショックは前例のない危機的状況となっているため、株式の買い場としては時期尚早だと考える。

過去の景気後退局面を参考にすれば、今は株式の買い場だが…

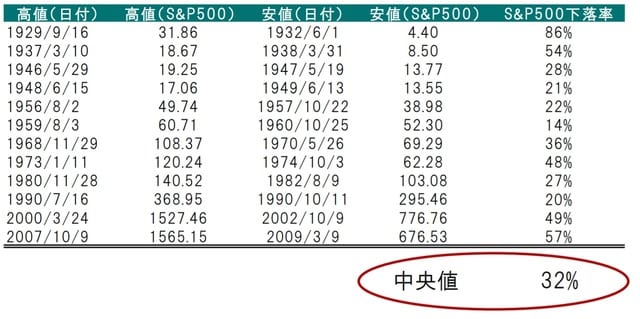

過去12回の景気後退局面におけるS&P500指数のピーク(高値)から底(安値)までの下落率を図表1に示した。過去12回の下落率の中央値は32%なので、2月19日のピークから直近3月18日までの下落率(-29.2%)と概ね一致する。

本来であれば株式の投資比率を徐々に引き上げるタイミングとも判断できなくはないが、今回のコロナショックは供給ショックだけでなく需要ショック、さらには金融ショックにまで発展するリスクが高まっており、前例のない危機的状況だといえる。米国株がピークから30%程度の下落率(通常の景気後退パターン)で収まると考えるのは短絡的だ。

暴落局面のPBRに注目すれば下値余地はまだある

景気後退を伴う株価の下落局面ではPBR(株価純資産倍率)が参考にされることがある。PER(株価収益率)は1株あたり利益の変動が大きくあまり当てにならないため、(比較的変動が少ない)純資産と株価を比較したPBRが投資指標として用いられる。

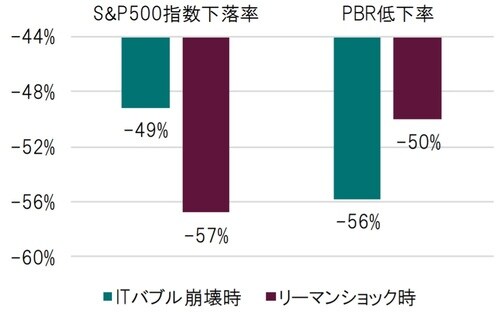

しかし、日本株のように株価が解散価値を下回る(=PBR1倍割れ)ような割安感が意識される状態とは異なり、米国株のPBRは3月18日時点で2.6倍と割安感は無い。また、S&P500指数のPBRはITバブル崩壊時で5.2倍(2000年3月24日)から2.3倍(2002年10月9日)へ低下、リーマンショック時で3.0倍(2007年10月9日)から1.5倍(2009年3月9日)へ低下しており、「一定の水準を下回れば買い」といった法則もない。

あえて法則を見出すとすれば、ピークから底までのPBRの低下率だろう。ITバブル崩壊時は56%の低下(2.3÷5.2-1)、リーマンショック時は50%の低下(1.5÷3.0-1)だった。どちらの暴落局面もPBRの低下率は50%台だ。この2つの平均値(53%)を今回のケースに当てはめると、S&P500指数がピークをつけた2月19日の同指数は3,386.15なので、3,386.15×(1-0.53)=約1,600ポイントが下値の目処になる。金融ショックが起こった場合のリスク・シナリオとして、頭の片隅に入れておきたい。

期間:1929年9月16日~2009年3月9日

ITバブル崩壊時:2000年3月24日~2002年10月9日

リーマンショック時:2007年10月9日~2009年3月9日

出所:Bloombergのデータを基にピクテ投信投資顧問作成

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『コロナショックに翻弄される米国株…下値目処は?』)。

(2020年3月19日)

田中 純平

ピクテ投信投資顧問株式会社

運用・商品本部 投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは