\参加無料/

【オープンハウスのアメリカ不動産投資セミナー】

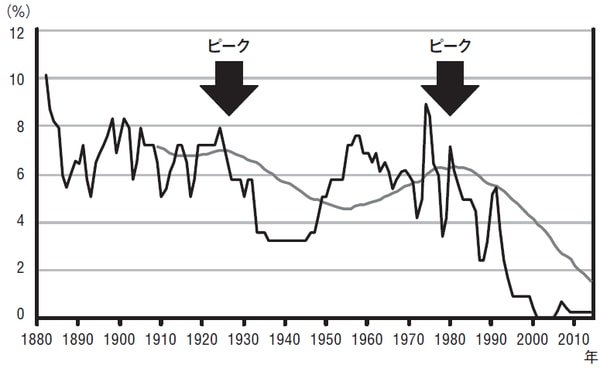

金利の動きは「公定歩合の推移」から把握できる

◆日本株における2回の大きなピーク

日本で株式を売買するための取引所が開設されたのは、1878年(明治11年)であり、明治維新からそれほど時間を置かずに資本市場は整備された。また身分制度の廃止に伴う旧士族に対する手当てとして、金禄公債と呼ばれる国債が発行されていた。

これは士族に対する手切れ金のようなものだが、大量の国債がすでに市中に存在していたので、債券市場も同時に整備されることになった。

ただ、当時の国債については、発行利回りに関するデータは豊富に残っているものの、流通利回りに関するデータは乏しい。また戦後についても1965年に国債発行が再開されるまでは、利付電電債など、限られた商品しか流通しておらず、連続した金利データを得にくい。

一方、日銀が民間銀行に資金を貸し出す際の基準金利である公定歩合は、2006年に名称変更を行うまで、日本の中央銀行における重要な政策金利のひとつだったこともあり、かなりの連続性が保たれている。

したがって、長期金利とは異なるが、公定歩合の推移を見れば、長期的な金利の動きについてはおおよそ把握することが可能である。

図表1は日本の長期的な公定歩合の推移を示したものだ。公定歩合は段階的に上下するので、30年の移動平均を使って平滑化したグラフも追加してある。

長期的に見ると、日本の公定歩合は循環的な動きをしていることが分かる。また1925年前後と1980年前後に循環のピークが観察される。日本におけるコンドラチェフ・サイクル(ロシアの経済学者が提唱した、50年周期の景気サイクル)は、1925年前後と1980年がピークになっているようだ。

金利の推移には「経済の長期的な転換点」が反映される

1925年(大正14年)は、戦前期の日本における大きな転換点となった年である。日本は当時、日英同盟を結んでいたことから、第一次大戦においては英国側についたが、実質的にほとんど参戦する必要がなく、戦争の被害を受けなかった。

\参加無料/

【オープンハウスのアメリカ不動産投資セミナー】

そればかりではなく、大戦で欧州全土が戦場になったことから、日本企業には多数の受注が舞い込み、空前の戦争特需となった。

日本中が好景気に沸き、庶民の生活水準も大幅に向上した。大正時代は、非常に平和で豊かな時代だったのである。

しかし大正時代が終わり、昭和に入ると、世界恐慌が発生し、日本経済は壊滅的影響を受けることになる。日本は、外交的にも孤立化を深め、最終的には国力を無視した戦争へと突き進んだ。

1925年は、後に軍国主義の代名詞ともなった治安維持法が成立した年でもある。この年は、豊かで平和な大正時代から、暗黒の昭和へと進む、まさに中間地点であった。

1980年もまさに時代の転換点といってよい。

日本はプラザ合意をきっかけにバブル経済へと突入し、日経平均株価は4万円を窺う状況となった。まさに戦前の大正期と同じような好景気を享受したが、その後、バブルは崩壊。25年にわたる長期不況がスタートすることになる。

あくまで結果論かもしれないが、金利の推移は、日本経済の長期的な転換点を見事に反映していたことになる。

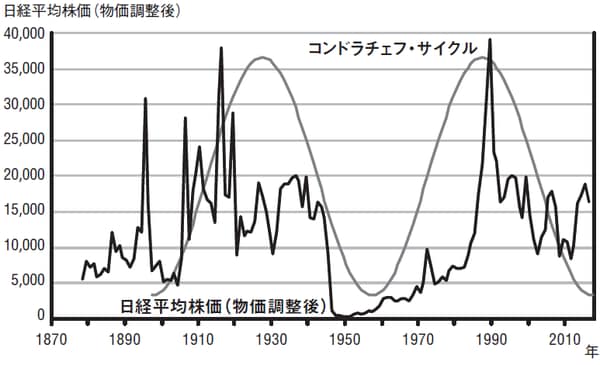

図表2は日本株の推移とコンドラチェフ・サイクルを比較したチャートである。

株価は過去100年で最大で2000倍にも上昇しているので、通常のグラフでは表記できない。このため、現時点での物価で調整した株価を記載している。

日本の株式市場は、歴史的に見て、極めて大きな2つのバブルで構成されている。ひとつは第一次大戦特需による戦前のバブル経済、もうひとつは1980年代のいわゆるバブル経済である。

日本経済は現在「景気循環」の底に位置している

金利から導き出したコンドラチェフ・サイクルは多少のズレはあるものの、株価の動きとも一致している。日本は太平洋戦争の敗北によって、経済や財政が破たんするという経験をしている。終戦の前後において、コンドラチェフ・サイクルが大きな底になっているという事実も非常に興味深い。

もし、このコンドラチェフ・サイクルが継続しているのだとすると、現在の日本経済はちょうどサイクルの底に位置していることになる。順当に解釈すれば、日本の金利はこれから、徐々に上昇を開始し、それに伴って株価も上がっていくというシナリオが予想される。

アベノミクスがスタートした当初、円安とインフレ期待によって株価は急上昇を見せた。その後、持続的な成長が実現できた場合には、徐々に金利も上がっていくという展開が十分に予想できたはずである。

しかし、最近になってアベノミクスに対する限界が指摘されるようになり、足元では物価上昇率が低下、一部ではデフレが復活するとまでいわれるようになった。今のところ、金利が急上昇するという展開は想像しにくい。

\参加無料/

【オープンハウスのアメリカ不動産投資セミナー】

もっとも、財政問題の展開次第では、話は変わってくる。

日本財政に対する信認度が低下すると、国債が売られ金利が上昇するリスクがある。そうなると、インフレが加速し、名目上のGDPが急拡大する可能性は否定できない。

加谷 珪一

経済評論家