サプライ・ショックの緩和

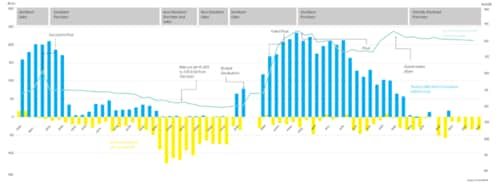

以下の国内オペレーションに関するグラフで分かるように、2011年の初めから、中央銀行は常に非不胎化外貨売り介入をしていました。第一の原因は旱魃でした。水力発電の発電量が低下するなか、火力発電のために多くの石油の輸入が必要だったからです。

通貨当局は、マネタリー・システムのショックを相殺するよう電力の価格を上げたり、金利を上げたりすることができました。もしくは、電力部門の損失補填のため多くの融資行っていた、ネガティブ・サプライによる影響を緩和しないでおくこともできました。

預金が増えれば、経済はバランスを取り戻すのです。しかし、2011年1月11日、中央銀行は利率を切り下げるという緩和政策を実施しました。これは無残な一撃ともいえるものでした。

中央銀行はドル売りも継続し、流動資産を減少させました。これを非不胎化外貨売り介入といい、固定為替相場制における自動調整メカニズムとなります。すべての流動資産が尽きれば金利は上昇し、早い段階で問題を取り除くことができます。

遅れた中央銀行の反応

2011年、非不胎化外貨売り介入が継続的に行われるようになると、スリランカが国際収支危機に向かっているとアナリストたちは警告しました。

中央銀行は反応に遅れました。2011年8月、流動資産が尽き、外貨売り介入によってルピーが減ると、中央政府は短期国債を購入しルピーを供給しはじめました。言い換えると、不胎化外貨売り介入の悪循環を始めました。 これは、古典的な国際収支危機といえます。

その後、中央銀行は何度か変相場制を失敗しました。 2012年2月にも変動相場を取り入れましたが、原油費用を支払うために表面上は介入し続けました。

中央銀行の最も危険なオペレーションは、発作的に完全な不胎化介入を行ってしまうことです。自国通貨を完全に防衛し、部分的な不胎化介入を行うことで通貨を維持することはできますが、反対のことを行うことはできません。

度々介入し、完全に不胎化すると、通貨は下落し続けるようになります。 そのため、2012年2月から5月までルピーは下落し続けました。一方、自由変動相場制は介入が行われないことを意味しているため、不胎化介入の必要もありません。 そのため、介入と不胎化の悪循環が止まります。2012年5月以降、中央銀行はドルを購入し外貨準備を作り、再び不胎化介入を行い始めました。

次回は中央銀行が採用した新しい手法についてお伝えいたします。