不動産を売った時の「儲け」の考え方

自宅は、売り方によって支払う税金が何千万円も変わります。ポイントになるのは、その持ち主に「相続が発生する前に売却するべき」なのか、「相続発生した後に売却するべき」なのか、ということです。どちらが有利になるかは、完全にケースバイケースですが、相続発生後に売却したほうが有利になるケースの鍵を握るのは、取得費加算の特例という制度です。

この特例は、一言でいうと、「亡くなった日から3年10ヵ月以内に相続したものを売却した場合には、所得税の負担を少なくしますよ」という特例です。

そもそもですが、不動産を売った時には、所得税と住民税がかかります。しかし、この2つの税金はいずれも、儲けがでた時にしかかかりません。所得税は儲け税なのです。

不動産を売った時の儲けの考え方は、とてもシンプルです。買った時の金額と売った時の金額を比べてください。どちらが高くなっていますか?

たとえば、5000万円で買った物件が8000万円で売れました。それであれば3000万円の儲けが出たことになります。この儲けのことを、譲渡所得(じょうとしょとく)といいます。

譲渡所得には20%の所得税と住民税が課税されます。ですので、先ほど3000万円儲けた人であれば、3000万円の20%の600万円の税金を払うことになります。

シンプルですよね。儲けが出ていない時には税金はかかりません。確定申告も必要ないことになります。

相続した不動産を売却した場合の考え方

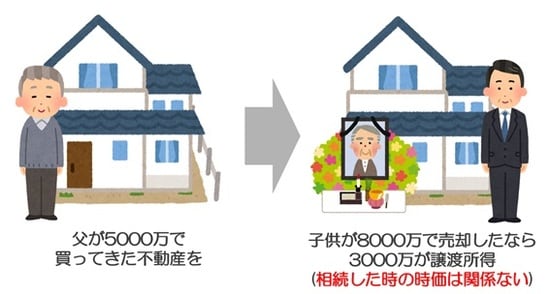

相続した不動産を売却した場合の儲けは、どのように考えるべきだと思いますか? 儲けの計算は、売った時の金額と、買った時の金額を比べていきます。

売った金額はすぐにわかりますが、買った時の金額は一体いつの金額を使うべきでしょうか? 亡くなった人が買った時の金額でしょうか? それとも、相続した時の金額でしょうか?

正解は、亡くなった人が買った時の金額です。たとえば、父が5000万円で購入した不動産を、子供が相続し、子供が8000万円で売却したとしたら、譲渡所得は3000万円になります。

昔に買っていた土地などの場合には、非常に小さい金額で購入している場合があります。そうすると、売却した金額のほとんどが儲けということになってしまいます。

また、「そもそも両親が購入した時の金額なんて知らないぞ!」という方もたくさんいますが、その場合には非常に不利な取り扱いを受けますので、不動産の購入金額はわかるようにしておいてください。

「取得費+支払った相続税の1/2」で譲渡所得を削減

相続により引き継いだものを亡くなった日から3年10ヵ月以内に売却した場合には、所得税の特例を使うことができます。この特例を「取得費加算の特例」といいます。

名前のとおり、取得費(不動産を買ってきた時の金額)に何かを加算してくれるのです。取得費が増えれば、その分、譲渡所得も減りますので、支払う税金も減ります。取得費は多いほうが嬉しいのです。それでは、一体なにが加算されると思いますか?

正解は、相続税です。

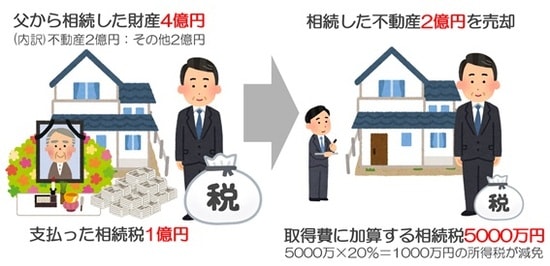

相続した人が支払った相続税のうち、売却したものに対応する部分の相続税が、取得費に加算することができます。たとえば、4億円の財産を相続して、1億円の相続税を支払った人がいたとします。そして、4億円の相続した財産のうち、仮に2億円の財産を売却するとします。そうすると、支払った相続税1億円のうち、2分の1にあたる5000万円の相続税を取得費に加算することができるのです。

不動産を売却した時の税率は20%なので、取得費に加算することができる金額の20%分、税金が少なくなります。金額にもよりますが、かなり大きな税金が変わってくることもあります。

取得費加算の特例は、相続税を払った人が相続したものを売却した場合に使える特例です。相続税がかからなかった人には、この取得費加算の特例は関係ありません。相続税がかかるのは、一定額以上の財産を残して亡くなった人だけです。現在、日本全国の100人中8人に相続税が課税されています。

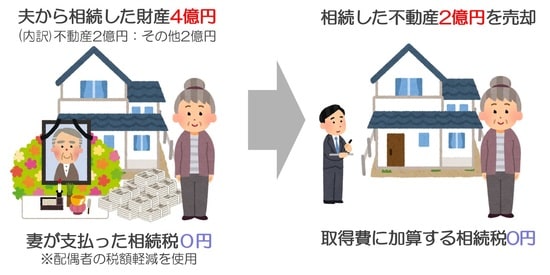

ここでよく見落とされる論点として、夫婦間の相続の場合を考えてみましょう。取得費加算の特例は、あくまで、相続税を払った人が使える特例です。夫婦間の相続、つまり、夫が亡くなって妻が遺産を相続した場合。妻に相続税はかかるかというと、実はかからないケースのほうが圧倒的に多いのです。

この取り扱いは知らない人が非常に多いのですが、夫婦間の相続には、最低でも1億6,000万円まで相続税を課税しない「配偶者の税額軽減」という特例があります。この特例があるため、妻が相続税を払うというケースはほとんどありません。

取得費加算の特例は、あくまで相続税を納めた人が使える特例なので、夫婦間の相続にはあまり関係ないと覚えておきましょう。

妻が相続した自宅を売却し、その売却資金で施設に入居するケースは、非常によくあるケースです。この場合には、取得費加算の特例は使えませんが、3000万円の特別控除という特例は使えます。

◆まとめ

取得費加算の特例は、亡くなった日から3年10ヵ月以内に売却しないと使えません。

この特例が使えるのは、相続税を支払った人に限定されていますので、誰しもが使えるわけではありませんが、使える人は是非とも使いたい制度です。

【動画/筆者が「不動産売却にかかる税金」について分かりやすく解説】

橘慶太

円満相続税理士法人