先祖代々の「家」と「財産」を守るための生前対策

神奈川県にお住まいのDさんは代々地主の一族です。Dさん一族とのお付き合いが始まったのは、20年前ほど前、不動産管理に悩まれていたDさんのお母様を金融機関の営業マンから紹介されたのがきっかけでした。

それ以来私たちはDさんのお母様の相続対策のお手伝いをしていましたが、お母様が亡くなられたのを機に、Dさんが承継した資産について、Dさんご自身の相続に備えてお手伝いをさせていただくことになりました。Dさんのお母様から相談を受けた際に、お母様が持つ資産のほとんどが底地であるということが判明しました。

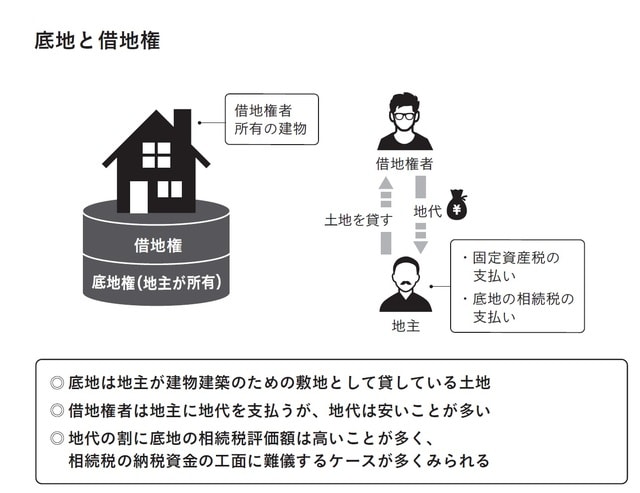

底地というのは地主が建物建築のための敷地として貸している、いわゆる貸地のことです。土地の所有権は地主にあるものの、その土地を使用する権利は土地を借りている借地権者(借地人)が有しています。借地人は底地の所有者である地主に地代を支払いますが、その金額は月極駐車場の賃料と同じくらいがほとんどで、非常に安いというのが一般的です。

相続が発生すると当然、貸地も相続資産として評価されるのですが、地代が安い割に相続税評価額は高く、貸地を多く保有している地主は相続税の納税資金の工面が困難になるケースが多いのです。

Dさんのお母様は、賃貸収入がなくても生活に問題のない資産状況だったこともあり、少ない地代でも全く気にせず土地を貸していたそうです。ただ、「このまま相続になると、とんでもない金額の相続税が発生することになる」と告げると、相続対策について真剣に考えるようになり、その対策のお手伝いをすることになったのです。

借地権を買い取った土地にアパート2棟と障害者用施設の建物を建てていただいたことで、かなりの収入アップを実現することができ、かつ、結果的に相続税も低く抑えることができました。早時期の柔軟な対策が、功を奏したのです。

お母様の相続対策のお手伝いをさせていただいたことから、Dさんからもご自身の相続対策について相談を受けることになりました。Dさんからの相談内容は、ご自身を含めた親族の資産管理の方向性と、お母様の相続対策のときに手をつけていなかった他の土地の活用についてもアドバイスが欲しいというものでした。

問題点:一族の資産が承継されない可能性

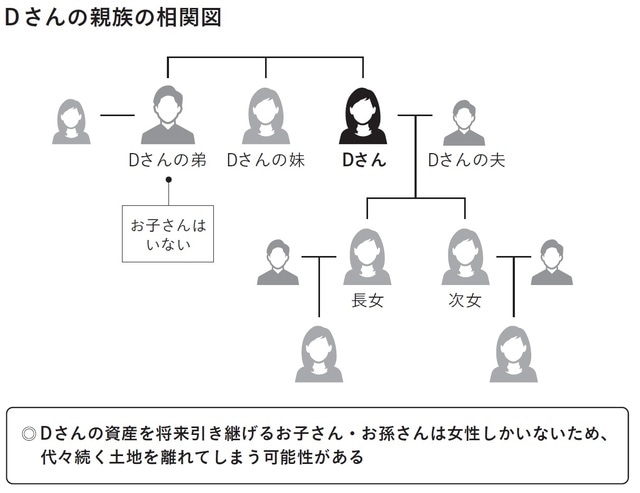

Dさんにはご主人と、二人の娘さんがいらっしゃいます。娘さんたちは結婚しており、二人の女のお孫さんがいます。また、Dさんは三人姉弟の長女で、妹さんと弟さんがいます。妹さんは独身で、弟さんは結婚していますがお子さんはいません。

お母様が亡くなった際には、DさんとDさんの妹さん、弟さんで公平に財産を三等分にして相続が行われました。三人の姉弟の結び付きは強く、このときの相続については全く問題がなかったのですが、次の世代の相続についてDさんは大きな不安を抱えているようでした。

というのも、Dさんにはお子さんやお孫さんがいますが、全員女性のため、将来結婚して家を出て行く可能性があります。また前述の通り、Dさんの妹さんは独身、弟さん夫婦には子どもがいません。

そうなると、自分の子どもや孫の世代で先祖代々地主として守り続けてきた「家」を継ぐ人がいなくなり、途絶えてしまうかもしれません。Dさんはこの状況をなんとか解決することができないだろうかとずっと悩んでいました。Dさんの代で13代目と歴史もある家系で、長く守り続けてきた一帯の土地。Dさんは長女ということもあり、他の二人の妹弟よりも責任を大きく感じているようでした。

解決策:資産の分散を防ぐ「法人」の設立

先祖代々守り続けた「家」が途絶えてしまう。そんな不安を解決するために私たちからDさんに提案したのが「法人の設立」でした。

DさんやDさんの妹弟、そしてそれぞれの配偶者や子どもたちを法人の役員にし、Dさん姉弟が所有していた駐車場や店舗などの不動産を法人が借り上げることで、できるだけ所得を法人に集中させるのです。そして、法人が得る所得は「役員報酬」としてそれぞれ個人に支払うような仕組みを提案しました。

法人の設立を提案したのには、二つの理由があります。一つ目は、Dさんがもともと危惧していた、資産の分散を防ぐ効果があるからです。Dさん姉弟が三人で引き継いだ資産は、おそらく将来はDさんのお子さんやお孫さんたちが承継していくことになります。

しかし、お子さんやお孫さんは家を出て行く可能性が高く、守り続けてきたD家の資産が方々に分散することになってしまうかもしれません。

今の段階で法人を設立して、相続が発生したあとも土地や建物を法人が運用していくことで「家」として資産を守り続けることができます。また、法人の名に家名を付けることで「家」という先祖代々からのつながりを残すこともできます。

そして、法人化した二つ目の理由は消費税の還付を受けるためです。今回Dさんから依頼を受けた「相続対策」。その一つとして、低収益の借地権の買い取りを行い、その土地に事業用の建物を建てるという計画を立てました。

実は、いくつか細かな条件はあるものの、消費税の課税事業者が、店舗や事務所など事業用の建物を建築したり、購入したりするときには、消費税の還付を受けることができます。今回作ったDさん一族の法人が、Dさんや妹弟個人が所有している駐車場や店舗を借り上げると、この駐車場や店舗の賃料は法人に入ってくることになります。

住宅には消費税はかかりませんが、駐車場や店舗の賃料には消費税がかかるため、立ち上げた法人は消費税の課税事業者となり、事業用建物を建てる際の建設費にかかる消費税の還付を受けることができるのです。つまり、建築する事業用建物の建築費数億円にかかる消費税が還付されることになります。

不動産オーナーや地主が、税理士に「法人化」について相談すると、個人事業主のままと法人化するのではどちらの方が税金が安くなるかという観点からアドバイスをしてくれるはずです。もちろん、税理士は税金のプロフェッショナルですから、そういったアドバイスをするのは当然だと言えます。しかし、税金面だけで法人化の是非を判断するのは、意味のないことではないかと私は考えています。

今回のケースのような「家の名前を残したい」という想いは、税金を抑えるという考え方だけでは解決することができません。法人化はうまく利用することによって節税にもつながる対策の一つではありますが、今回は「家」の名前を将来にわたって承継していきたいという観点で法人化が特に有効な方法だったのだと考えます。

もちろん一様に法人化するのがいいというわけではありません。メリットとデメリットの両面がありますので、単純に節税対策の面だけを見て判断するのではなく、総合的な視点で考えていくことが大事だということを理解していただければと思います。

現在Dさんたちは、設立した法人を順調に運営されています。また、今回の相続対策を通して、Dさんたちの貸地に対する認識も変わりました。売却が難しい割に利回りは低く相続税評価は高い。そんな貸地の本質を理解したDさんたちは、保有している貸地を少しずつ整理していく方針で相続対策を続けています。

保有する土地の面積にはこだわらず、収入をつくりだすことのできる資産に組み替える準備をしています。土地が欲しい借地人には底地を譲り、生家周辺や高度利用のできる貸地に関しては積極的に買い戻しを実行しているところです。

まとめ

不動産の相続は、「想い」の承継でもあります。節税対策だけにとらわれず法人化などのアイデアを活用することで、資産を大切に守りながら、金銭的な問題もカバーすることができます。

株式会社財産ドック