遺言書の効果を疑問に感じていたEさんは…

東京都にお住まいのEさんは、都内の広い敷地にご自宅と賃貸アパートを保有しており、不動産の知識にも明るい、非常に勉強家のオーナー様です。

Eさんは自分で相続対策のための勉強をしながら様々な専門家の元に相談に行ったものの、これまでの相談先ではなかなか納得できる提案を受けることができず、不動産と相続に詳しい専門家を探していたそうです。話を伺うと、Eさんの奥様に認知症の初期症状が出始め、そのことをきっかけに、本格的に相続対策に取り組んでいかなければならないと思われていました。

Eさんは相続についてご自身で勉強する中で、相続対策の難しさを感じていました。Eさんが相続のために信託銀行に行った際、遺言書を作ることを勧められたそうなのですが、遺言書には制約も多く、限界があると感じたそうです。

Eさんは次の四つの理由から、遺言書では自分の相続に対する想いを十分に反映できないと考えていました。

●奥様が認知症になってしまったときの対策ができない

●遺言書の書き換えや偽造ができてしまうというリスクがある

●相続人全員の合意があれば遺言書の内容が履行されない可能性がある

●二次相続に対する言及ができない

これらの点から、Eさんご自身に万が一のことがあったときにもご自身の意思を相続に十分に反映させるための手段はないものかと探し続けていたのだそうです。

遺言書でできることの限界を感じていたというEさんの話を聞き、最初に思い浮かんだのは、当時まだ十分認知されていなかった家族信託でした。家族信託であれば、Eさんが限界を感じている遺言書では足りない部分をカバーすることが可能だと考えたのです。

家族信託は、財産を持つ方が元気なうちに子どもや身内などに財産の名義を移して、運用方法を指定しつつ財産の管理や処分を託すことができる制度です。

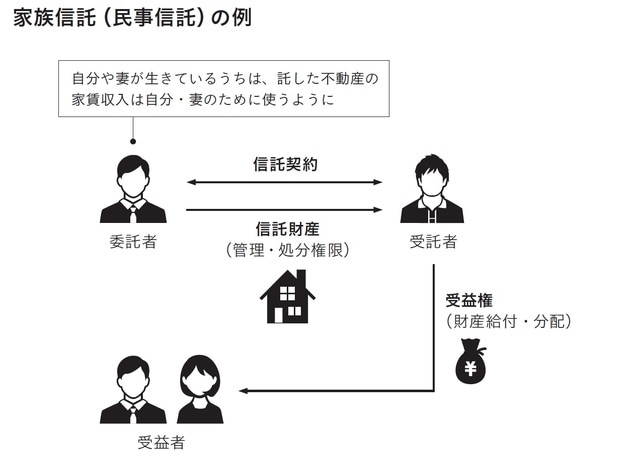

例えば、父親が子どもに不動産などの財産を託して「自分や妻が生きているうちは、託した不動産の家賃収入は自分と妻のために使うように」と指定することもできます[図表1]。この場合、財産を任せた父親を「委託者」、委ねられた子どもを「受託者」といい、運用の利益を受ける人(父・母)は「受益者」と呼びます。さらに、孫・ひ孫の代まで財産の利用・運用・処分などの使い方を設定できるなど、他の相続対策とは異なるメリットを持っています。

家族信託という言葉は当時まだ世間に浸透していませんでしたが、私たちは他のお客様にも何度か家族信託契約の提案をしており、経験を積んでいたため、「Eさんの想いを叶えることのできる〝家族信託〞という制度がありますよ」と提案しました。Eさんご自身も家族信託という新しい制度について興味を持って調べていたこともあり、前向きに検討したいという返事をいただきました。

家族信託であれば、Eさんが遺言書では実現できないと考えていた四つの問題を次のようにカバーできます。

●万が一のときには受託者(Eさんが財産の管理を託した人)の判断で不動産の売却や名義変更などが可能となるため、奥様が認知症になった場合の対策になる

●家族信託契約を結んだ時点で受託者としての権限がスタートし、また遺言書のように他人による書き換えや偽造のリスクが少ない

●信託契約通りに財産を相続することができるため、Eさんの意思を確実に実現することができる

●二次相続についても財産の帰属先を指定することが可能になる

遺言書では、相続財産の使い方や処分の仕方について細かく指定したり、遺言書の内容に強制力を持たせたりすることができる範囲が限られます。しかし、家族信託であればその問題点をカバーすることができます。Eさんは、ご自身の意思が反映される相続にするためには家族信託しかないと理解し、前向きに検討しようと考えてくれました。

Eさんには奥様と長男と長女がいらっしゃいます。Eさんが一番不安に感じていたのは、ご自身に何かあったときの奥様の生活のことでした。できるだけ奥様をしっかりと守っていけるような相続にしたいという気持ちが、お話の中からもよく伝わってきました。

奥様には認知症の初期症状が出ており、今後症状がどう進行していくのかわかりません。そのため、Eさんご自身に万が一のことがあって奥様が残されてしまった場合、長男や長女の家族に迷惑をかけないように、奥様には自宅を売却した資金で有料老人ホームに入居してもらうのが一番だとEさんは考えていました。

今回のケースでは、Eさんを委託者、長男を受託者、そして受益者をEさんにするというスキームの家族信託契約を提案しました。

家族信託では、受益者が亡くなったあとの財産の運用方法まで設計しておくことができます。このケースでは、当初の受益者はEさんですが、Eさんが亡くなったあとも信託契約は終了させず、奥様を「第二受益者」にするという契約をあらかじめ結んでおくことで、Eさんが亡くなったあとは、長男に託した不動産の利益は奥様のために使用されることになります。

Eさんが亡くなった際の動きとしては、受益者がEさんから、第二受益者である奥様になります。現在の自宅は、受託者である長男に売却してもらい、売却資金は相続税の納税資金と有料老人ホームへの入所金、長男・長女への遺産相続分の代償金として配分します。

また、自宅とは別に持っていた賃貸アパートの管理・運営も、受託者の長男に任せます。ここで得た賃貸収入は受益者である奥様の老人ホームでの生活のために使ってもらいます。さらに、長男を「帰属権利者」と決めて契約しておくことで、奥様が亡くなって信託契約が終了した際には、その時点で残っている信託財産は長男に引き継ぐことまで指定することができます。

なお、奥様を当初受益者であるEさんの第二受益者として指定することにより、不動産を相続した場合と同様に、配偶者控除を利用して相続税を抑えることができます。この契約であれば、十分にEさんの意思を反映させた相続対策ができます。

問題点:元気なうちは名義変更をしたくない

Eさんと話し合いを重ねていく中で、信託契約の方向性は前述のように定まってきました。ただ、Eさんは高齢であるものの体調面などでの心配はほとんどなく、元気なうちは財産に関しての采配は自分が振っていきたいという考えも強く持っていました。

最初は家族信託に対して非常に前向きに検討していたEさんでしたが、実際に手続きの説明をする段階で難色を示され始めました。というのも、今回提案したような計画で家族信託契約を結ぶ場合、登記簿を書き換え、Eさんが保有している不動産の名義を長男に変更する必要があります。当時は家族信託の具体的な事例がまだ広まっていなかったこともあり、名義を変更するというのはEさんにとって想定外だったようです。

名義変更が必要な手続きだということはEさんも頭では理解しており、また最終的には長男に財産を承継していきたいという気持ちもあるのですが、ご自身が元気なうちから他の人へと財産の名義を変更することに対して、Eさんは非常に大きな戸惑いがあったのです。

実際、Eさんはまだまだお元気です。しかし相続対策というものは、元気だからこそ冷静な判断ができ、しっかりと時間をかけて契約内容を詰めることができるものだと私たちは考えています。ただ、そうは言っても、当事者にとってみれば感情面でなかなか納得できない点は多いのだと思います。これはEさんに限った話ではありません。

解決策:家族信託について正しい理解を深める

Eさんが思い描いている形で相続対策を実行するためには、やはり家族信託が一番適しているということは、Eさんご自身も理解していました。Eさんは元々理論的な方のため、Eさんが冷静になった段階で、改めて家族信託がどのような契約なのか私たちから丁寧に説明して、そのメリットや仕組みを正しく理解してもらうように働きかけました。

また、実際の名義変更などの手続きについても詳しく知っていただくことで、納得できる部分もあるかもしれないと考え、実際に登記簿に記載する内容をEさんに見てもらいながら、誤解がないように説明することにしました。

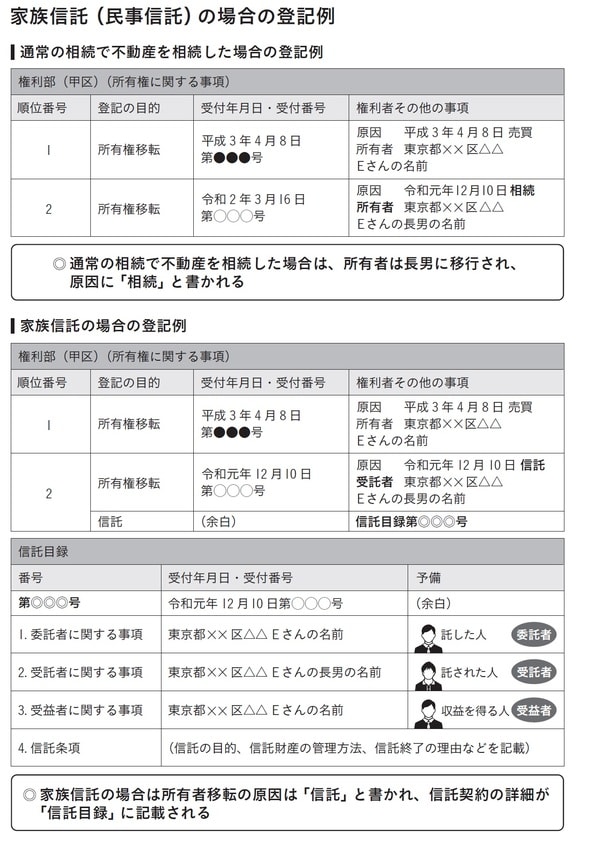

通常の相続では、登記簿には「相続」が原因で所有権が移転したと書かれ、所有権は相続人の名義になります。Eさんは、ご自身がまだ生きているのにもかかわらず、登記簿から自分の名前がなくなってしまうことに抵抗があったそうです[図表2]。

しかし、家族信託契約により信託不動産の登記簿を変更する際には、「信託」による名義変更である旨が明記されます。さらに信託目録として信託契約の詳細も登記簿に載せることになります。今回のケースだと委託者がEさんであることはしっかりと記載されますし、信託の目的や、受託者の権限、信託の終了時期、委託者が死亡した場合の財産の承継先などの指定もすることができます。

こういった家族信託の登記内容を一から丁寧に説明したことで、通常の相続での名義変更とは全く違うやり方だということをEさんに理解していただくことができました。

しかし、それでもやはり元気なうちは自分自身で采配を振りたいという気持ちがEさんは非常に強く、信託契約書を結ぶことをためらっていたため、「自身の意思決定が3日以上できない状態が続いた場合には長男の意向でことを進めることができる」などの条件付きの信託契約を結んではどうかと提案しました。こうして、はじめの相談から3カ月をかけて、Eさんはようやく家族信託契約を結ぶという決断をするに至りました。

Eさんは、お正月に家族で集まったらこの家族信託の内容について話すつもりだと言っていました。ただ、長男と長女の仲があまり良くないため、もしかするともっと先になってしまうかもしれないとも話していました。

年が明け、Eさんに様子を尋ねてみると「長男と長女が正月に揃わなかったから、話題にすらできなかった」と残念そうに言っていました。「また機を見て今年中にでも話は進めていく」と笑って話していました。

しかし、残念ながらEさんの想いは叶うことはありませんでした。その年の2月に突然Eさんの体調が悪くなり、そのまま入院され、さらに1カ月もたたず亡くなったとの連絡が入ったのです。Eさんが亡くなったことにより、Eさんの財産は相続されましたが、残念ながらEさんの当初の想いは実行することができませんでした。

こんな結末になるとは我々もEさんも全く予想もしていませんでした。思い立ったら吉日という言葉もありますが、特に相続はいずれ誰しもに起こることで、早くから準備するに越したことはありません。状況が変化したら、その都度考え直すことはできます。しっかり検討した結果、やるべきだと判断した対策なのであれば、早期に実行することが大切だということをこのケースを通じて考えていただきたいと思います。

まとめ

家族信託は相続の生前対策としては非常に有効で、ご自身の財産に関する様々な想いを実現することができます。まだ早いと思わず、まずは専門家の意見も聞きつつ情報収集をするところから始めてみてください。

株式会社財産ドック