婚外子…法的な婚姻関係にない男女の間に生まれた子

亡くなった人に婚外子がいた場合、相続ではトラブルが起こりやすくなります。相続人は婚外子がいることを知らないことが多く、相続が始まったことをきっかけに婚外子の存在を知ることになるからです。

婚外子であっても嫡出子(婚内子)と同じように親の遺産を相続することができます。ただし、婚外子が父親の遺産を相続するためには、父親が婚外子を認知して法的な父子関係を結ぶ必要があります。婚外子を認知するときは、相続のトラブルを未然に防ぐための対策も考えなければなりません。

婚外子とは、法的な婚姻関係にない男女の間に生まれた子供のことをいいます。「非嫡出子」と呼ばれることもあります。

【婚外子と両親の法的な関係】

婚外子と両親の法的な関係は、次のような考え方で決まります。

婚外子と母親の関係:出産した事実(出生届の提出)から確定

婚外子と父親の関係:認知によって確定

婚外子を認知するためには、市区町村役場に認知届を提出します。その他必要なものについては、市区町村役場の戸籍担当窓口で確認してください。

認知の効力は子供の出生までさかのぼります。つまり、認知された子供は生まれたときから認知した父親の子供であったことになります。

【認知はいつできる?】

婚外子の認知は生前にすることも、遺言ですることもできます。たとえば、愛人との間に生まれた子供を認知するといった場合は、生前に認知することをためらって遺言で認知する傾向があります。遺言で認知する場合は、遺言執行者が手続きを行います。

なお、本人の承諾を条件に成人した子供を認知することや、母親の承諾を条件に胎児を認知することもできます。

婚外子の法定相続分は、嫡出子と「同等」になった

婚外子は嫡出子と同様に親の遺産を相続することができます。ただし、父親の遺産を相続する場合は父親に認知されていることが必要です。

母親の遺産:相続できる

父親の遺産:父親に認知されている場合は相続できる

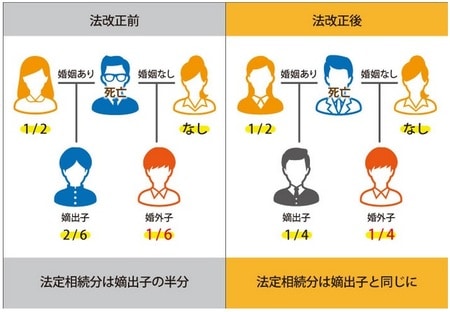

【婚外子の法定相続分は嫡出子と同等】

婚外子の法定相続分は嫡出子と同等に計算します。かつては、婚外子の法定相続分は嫡出子の2分の1であるとされていました。しかし、この規定は法の下の平等を定める憲法に違反するという最高裁の判断から民法が改正され、婚外子の法定相続分は嫡出子と同等になりました。

2013年9月5日以降に起こった相続では、婚外子の法定相続分は嫡出子と同等に計算することになっています。少し古い書籍やネットの記事では、法改正に対応していない場合があるので注意してください。

【例】相続人が妻と嫡出子1人、婚外子1人である場合の法定相続分を示します。

法改正前

子供の相続分である2分の1を嫡出子と婚外子で2:1の割合で分ける。

嫡出子の法定相続分は6分の2、婚外子の法定相続分は6分の1。

法改正後

子供の相続分である2分の1を嫡出子と婚外子で均等に分ける。

嫡出子の法定相続分は4分の1、婚外子の法定相続分も4分の1。

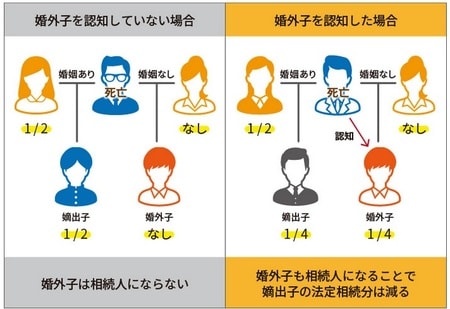

【婚外子を認知すると他の相続人の相続分が変わる】

婚外子を認知した場合は、相続をめぐってトラブルが起こりやすくなります。

たとえば、相続人が妻と子供である場合、子供一人あたりの法定相続分は遺産の2分の1を子供の人数で分けたものです。認知で婚外子が相続人に加わると子供一人あたりの法定相続分が減り、嫡出子にとっては不利になります。

婚外子を認知するときは遺言で遺産の配分を指定するなど、相続人どうしのトラブルを未然に防ぐ対策が必要です。

婚外子に「相続放棄」を強要することはできない

相続税の計算では、法定相続人の数が計算結果に影響するケースがいくつかあります。具体的には次の4項目です。

●基礎控除額の計算

●死亡保険金の非課税限度額の計算

●死亡退職金の非課税限度額の計算

●相続税の総額の計算

基礎控除額は、遺産総額がこの額以下であれば相続税が課税されないという金額のことで、「3,000万円+600万円×法定相続人の数」で計算されます。また、生命保険や損害保険の死亡保険金は、「500万円×法定相続人の数」までの部分が非課税になります。死亡退職金についても同様です。

相続税の計算は[図表3]に示すように、まず、課税遺産を法定相続分で分けて相続人ごとに仮の税額を計算し、相続税の総額を求めます。次に、相続税の総額を実際に相続した割合で分けて、相続人ごとの納付税額を計算します。

これらの計算をする場合の法定相続人の数には、認知された婚外子も含めます。

以上、相続人に婚外子がいる場合の相続や相続税について解説しました。

婚外子も嫡出子と同じように相続人となり、相続できる割合も嫡出子と同等になります。ただし、婚外子が父親の相続人となるには、父親に認知されている必要があります。

婚外子が相続人に加わると、法定相続分が少なくなったり遺産分割の協議がもつれたりと、嫡出子の立場では不都合なケースもあります。しかし、婚外子も同じ相続人としての権利が認められており、婚外子を除いて遺産分割協議をすることはできません。また、婚外子に相続放棄を強要することもできません。

婚外子がいて相続でトラブルになることが予想される場合は、生前に遺言を残しておくなど、トラブルを未然に防ぐ対策が重要になります。

税理士法人チェスター