「路線価による相続税評価」を否定!?

昨年、下記のような報道がありました。

「路線価に基づく相続財産の評価は不適切」とした東京地裁判決が波紋を広げている。国税庁は路線価などを相続税の算定基準としているが、「路線価の約4倍」とする国税当局の主張を裁判所が認めたからだ。路線価は取引価格の8割のため節税策として不動産を購入する人もいる。だが相続税の基準となる路線価と、取引価格に大きな差があれば注意が必要だ。

8月末の判決で東京地裁が路線価に基づく相続財産の評価を「不適切」とし――

2019/11/18 日本経済新聞 電子版より

納税者と国税庁の争いです。上記記事は有料版限定なので、内容をきちんと知りたい方は、会員になってお読みください。以下に争いの内容をまとめます。

【争いの内容】

① 被相続人、マンション2棟購入、銀行から借入。その2年半後、相続発生

② 相続人は路線価などから相続税評価額を約3億3千万円とし、相続税額をゼロとして申告(銀行からの借入れがあったため)

③ 国税当局で不動産鑑定。2棟の評価は約12億7300万円

④ 路線価による評価は適当ではないと判断、相続人全体に計約3億円の追徴課税処分を行う

「路線価を否定」という見出しに、ドキッとした方もいると思いますが、これは正しくない表現です。否定されたのは、「建物の固定資産税評価額」の部分が中心であり、また記事では触れられていませんが、相続後、9ヵ月後くらいにマンションを売却していることが、今回追徴課税になった要因だと考えられます。

原告の相続人らは控訴していて、まだ争っている最中ですが、似たような事例で、平成29年に納税者と国税庁との間で争われ、判決が出ている事件があるので、見ていきましょう。まず事件の流れは以下の通りです。

平成20年5月 銀行に相談にいく

平成20年8月 孫を養子縁組にする

平成21年1月 甲不動産を購入。銀行から借入 相続税評価額23.9%…①

平成21年12月 乙不動産を購入。銀行から借入 相続税評価額24.3%…②

平成24年6月 相続発生

平成24年10月 遺産分割協議が成立

平成25年3月 相続人が乙不動産を売却

相続人たちは、相続税の申告を①、②を元に行いました。すると税務調査のときに、

「3年前に買った不動産は、相続税対策のためだけに買ったんでしょ。これは過度な節税にあたるので、相続税の評価額で計算してはいけません。私たちが不動産鑑定士を連れてくるので、その鑑定評価で相続税の申告をやり直してください」

といわれ、その差額ついて追徴課税がされました。結局、こちらの争いは国税側が勝っています。

そもそも相続財産の評価は、「財産の価格は時価による」(相続税法22条)としか定められていません。

この時価というのは「不特定多数の当事者間で自由な取引が行われる場合に成立する価額」のことをいいます。しかし、財産を個別に評価するのは難しく、不平等が生じ、税務署も大変です。そこで、評価のルールブックのような「財産評価基本通達」をつくり、「これで評価してくださいね」となっているわけです。

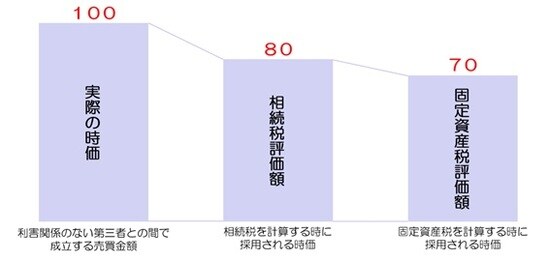

そこでは、土地はいわゆる「路線価評価」を使って計算し、家屋は「固定資産税の評価額」を使って計算するように、とされています。つまり、不動産の時価には、①相続税評価額 ②固定資産税評価額 ③実際の時価 という3種類の時価が存在するのです。そして、実はこの3種類の価額には、高いものと安いものがあります。だいたい[図表1]のようになります。

ただ最近は、固定資産税評価額が、購入金額の20%くらいになるようなケースが非常に増えています。つまり1億円で購入したものが2,000万円くらいの固定資産税評価額になるということです。

なぜ、こういった現象が起きてしまうのかというと、固定資産税評価額の付け方に問題があります。固定資産税評価額は家屋の材料や天井の高さなどの施工方法に点数をふって計算していきます。たとえば、床に大理石を使うなら○点、天井にシャンデリアを付けるなら△点…といった具合にです。

ここでのポイントは、家屋の固定資産税評価額は材料などで決まってしまい、その家屋の人気はまったく加味されない、ということにあります。六本木にあろうが、山奥にあろうが、同じような家屋であれば、固定資産税評価額は同じになります

この仕組みを利用しているのが、いわゆる「タワーマンション節税」と呼ばれているものです。あまりに節税効果が大きいため、会計検査院から問題視され平成28年には、20階建て以上のマンションには、階数に応じて固定資産税の負担を調整する税制改正がありました。

不動産による相続税対策…過度な節税はNG

話が少し横道にそれましたが、時価と評価額にすごい乖離が生じると、適切な相続財産評価が行われなくなってしまうわけです。そこで注目されるのが、「この通達(=財産評価基本通達)の定めにより難い場合の評価」という、財産評価基本通達第1章第6項のことです。そこには、以下の通り書かれています。

この通達の定めによって評価することが著しく不適当と認められる財産の価額は、国税庁長官の指示を受けて評価する

非常にフワッとした取り扱いではありますが、判決は、この第6項が適用されたものです。何が決め手となって不適当といわれてしまったのか、というと以下の通りです。

・不動産の購入時期は、銀行に相談した時期と養子縁組した時期と近い

・銀行員から借金して不動産を買うと相続税が減る旨の説明を受けた

・銀行の貸出稟議書の貸出理由に「相続対策のため」と記載されている

⇒総合的に見て、不動産購入の主たる目的は相続対策

⇒相続税の負担を免れる目的以外に他の合理的な目的が併存していたとしても、実質的な租税負担が公平を著しく害することに変わりなく(中略)

つまり、「他に理由があったにせよ、主たる目的が相続対策であったので、相続税評価額ではなく、不動産鑑定士が算出した評価額で相続税申告をやり直しなさい」ということだったわけです。

このように今回は、過度な節税が問題視されただけの話だったというわけです。

「相続税の対策をしたいなあ」と考える非常に多くの方が不動産を購入しています。また不動産会社や金融機関なども、相続税対策として不動産の購入をすすめてくるでしょう。しかし、行き過ぎた節税はダメという判決はすでに出ています。同じようなスキームの対策では、追徴課税になると考えておきましょう。

また相続税対策であれば、生前贈与をうまく組み合わせるとか、財産の分け方を工夫するとか、ほかに方法はあります。不動産による対策は、そのあと、と考えてみてはいかがでしょうか。

【動画/筆者が「相続対策の不動産購入が否認された事例」を分かりやすく解説】

橘慶太

円満相続税理士法人

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<