「一億総・相続税負担時代」の到来

かつて相続税といえば、富裕層のみが納める税金であり、一般国民にはまったく関係のないものでした。相続人の数などにもよりますが、おおよそ遺産総額が1億円未満であれば、気にする必要のない税金だったのです。

しかし平成27年の税制改正で相続税が課税強化されたあとは、遺産総額が4000万円程度であっても、相続税が課されるケースが生じるようになってしまいました。

相続税の課税割合を見ても、平成27年までは4%前後であった割合が、平成28年以降はいきなり8%前後と、わかりやすいほどに倍増しています。

たとえば一戸建てにお住まいで、1000万円~2000万円の預金をお持ちの方であれば、相続税の納付義務が発生する可能性が出てくるようになったのです。

豊富なラインナップが揃っている、相続税の「節税策」

ただ、相続税が課されるか否かのボーダーライン上にある方の場合、相続税の課税を回避するのは容易なことです。なぜならここ十年ほどで、これでもかといわんばかりに、多種多様な相続税の節税策が出現したからです。

これまで出そろった節税策のうち主なものを挙げてみると、「暦年贈与」「相続時精算課税」「贈与税の配偶者控除」「住宅取得資金の贈与」「教育資金の一括贈与」「結婚・子育て資金の一括贈与」等々があります。

これらを利用すれば、数千万円程度の遺産は簡単に圧縮が可能であり、世帯内より相続税による資金の流出を防ぐことが可能になります。

富裕層における「相続税対策の効果」は絶大

このように相続税のボーダーライン上にある方々に対しては、相続税対策は確実に有効な手段となります。またその中身は、相続税を払うか払わないで済ませるか、というレベルのものです。

これが富裕層となると次元が異なり、当然相続税は支払うけれども、本来1億円かかる税金をいくら減らせるのか、3000万円なのか、はたまた5000万円なのか…というレベルの話になります。それほど、富裕層における相続税対策の効果は絶大なものとなります。

そんな対策のうち、親から子へ資産を移転することで親の資産を圧縮し、それによって相続発生時の遺産総額を圧縮させる方法は、いわば「相続税対策の定石」であるといえます。

相続税対策の定石では「相続人の生存」が大前提だが…

ところが、この「相続税対策の定石」には、思わぬリスクが隠されているのです。それは「逆縁リスク」です。「逆縁」とは、親より先に子が亡くなることをいい、最大の親不孝、などと表現されることもあります。

人間の寿命に従えば、まず親が亡くなり、数十年のタイムラグの後、子が亡くなるのが普通でしょう。確かに稀なケースではありますが、その順番が逆となり、病気や事故などの原因によって、子が親より先に亡くなるケースは十分起こり得ることです。

親から子へ資産を移転させる「相続税対策の定石」においては、基本的に逆縁の発生は度外視されています。それゆえ、「逆縁」が発生すると、長年かけて積み重ねてきた相続税節税スキーム自体が、一瞬にして崩壊してしまうことになりかねないのです。

逆縁が生じれば、相続税節税スキームは崩壊する

なぜ逆縁リスクが発生すると、相続税節税スキームが崩壊するのでしょうか。それは一旦逆縁が発生すると、長年かけてせっせと子に移転してきた資産が消失してしまう可能性があるからです。

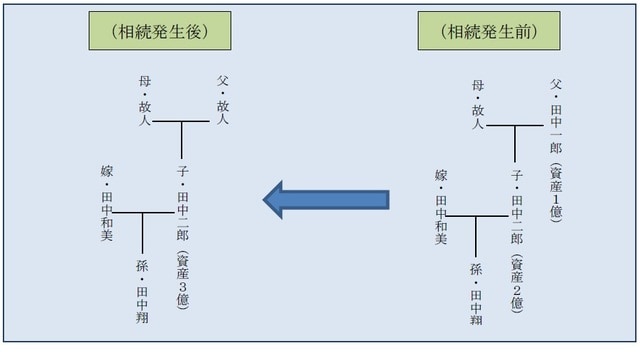

これを下の相続関係図で見てみましょう。父(田中一郎・70歳)は所有していた3億円の資産のうち2億円を、約20年かけて相続税対策の目的で子(田中二郎・40歳)に移転したとします。

まず、図表1の相続関係図①は、逆縁ではない状態で、いわば順当に父が亡くなったケースです。このケースでは父の資産1億円はそのまま子が相続し、結果として田中家に3億円の資産が留保されたことになります。

[図表1]相続関係図①

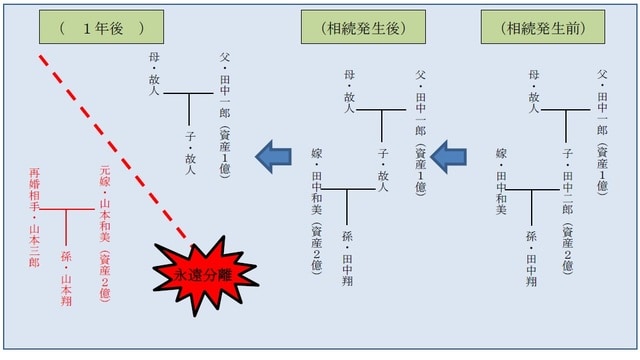

次の図表2の相続関係図②では、逆縁が発生し、父より先に子が亡くなったケースです。四十九日も明けた頃、嫁(田中和美・30歳)は孫(田中翔・5歳)を連れて実家に戻り、1年後には別の男性と再婚しました。こうなると、子(田中二郎・40歳)に相続税対策のつもりで移転した財産2億円は、もはや田中家に戻ることは永遠にありません。嫁とその再婚相手のものとなってしまうからです。

[図表2]相続関係図②

自社株の半数以上を贈与した息子が「逆縁」となり…

筆者は相続税申告の依頼を受けるたび、亡くなった被相続人を取り巻く家族関係や財産関係をめぐって、ドラマを見ているような気持ちになります。

もめるケースもあればもめないケースもあり、なかには相続人の認知症が発覚して作業が中断するケース、裁判に移行するケース、戸籍をたどる過程で相続人が増えるケースなど、本当にさまざまです。

そのなかで、上記の相続関係図②に類似した事例がありました。やはり逆縁です。そのケースでは、自社(優良企業、従業員50人規模)の株式の過半数を父が子に贈与していたため、会社の存続に関わる大問題となりました。相場より高値ではありましたが、運よく買い戻すことができたため事なきを得ましたが、当事者は肝を冷やしたそうです。

このケースにおいても、あらかじめ会社定款の中で強制買戻しの規定や、種類株式の規定を入れておけば問題はなかったのですが、中小企業における完璧な対応は実務的には難しい面もあります。

いずれにしても、相続における盲点とも言える逆縁リスクに対しては、遺産総額が大きくなるほど事前の対策が重要になってくるのです。

梅本 正樹

税理士・社会保険労務士・中小企業診断士・ファイナンシャルプランナー

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<