世界的な低金利下での「ちょっと欲張った投資」とは?

本記事は、人気記事ピックアップ『マイナス金利で高まるリスク…求められるのは「新・分散投資」』の続きです。

バブル経済崩壊以降、低金利時代に入った日本では、つい最近まで「ちょっと欲張った投資」が投資信託運用の代表格でした。2000年代前半は投資信託と言えば為替リスクを取って先進国の国債や優良社債に投資するものなどが常に販売上位に名を連ねていましたが、これらは典型的な「程よいリスクと程よいリターン」、いわゆる中リスク中リターンの投資信託でした。

これらの投資信託は、リーマン・ショック時にも他に比べ高い下落抵抗性を発揮したのです。これらの商品は先進国の国債と優良社債などに分散投資することで債券価格の変動リスクを抑制するため、結果的に主なリスクは為替変動リスクが大部分を占めることになりました。この結果、基準価額の変動は為替の動きからある程度把握することができる、という特性もありました。

しかし世界的に国債の利回りが大幅に下落した結果、このような、いわゆる外国債券ファンドへの投資魅力は薄れてしまいました。当初は利回りが4%程度期待できたのですが、現在では1%程度になってしまったからです。一方、為替はかつてと同じく変動していますので、ファンドの変動特性は変わらず中リスクのままです。

この世界的な低金利下では、先進国の国債や優良社債への投資で「程よいリスクで程よいリターン」を得ることは円安にならない限り、ほぼ不可能です。

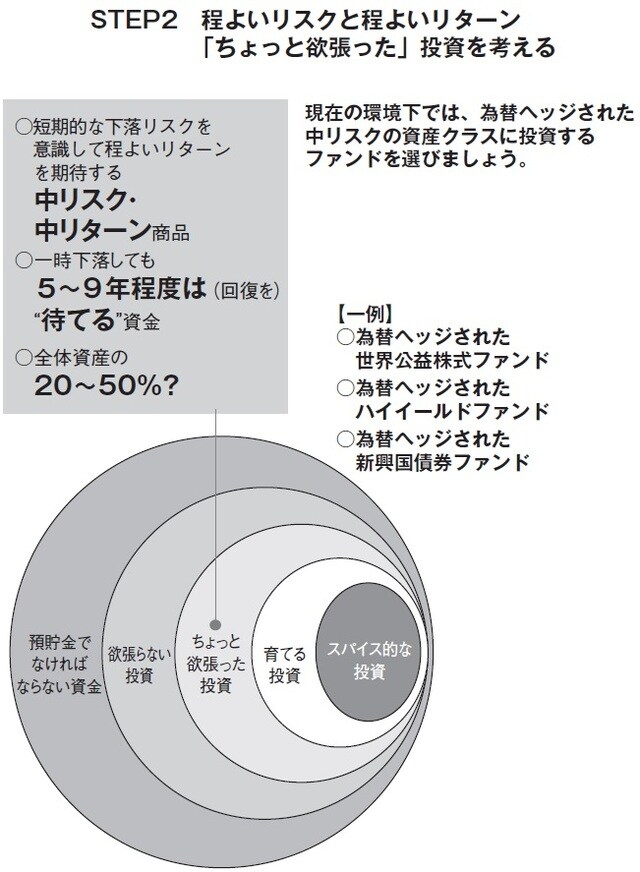

これらに代わるものとして、為替変動リスクを低減して中リスクの資産クラスに投資する投資手法が、「ちょっと欲張った投資」を実践するために最適な選択であると考えています。

「程よいリスク水準」は、6%から14%程度の下落率

「ちょっと欲張った投資」は「程よいリスクと程よいリターン」がキーワードですが、そもそも程よいリスクって何? と思われる方もいらっしゃると思います。本記事では、その程よいリスクと程よいリターンの関係について詳しく説明していきたいと思います。

程よいリスクとは程よい「下落」リスクと言えるでしょう。「投資を行うのだから下落リスクは許容する…が、短期的でも大幅な下落は避けたい」と誰しもが思うものです。多くの個人投資家はリスクとリターンは二つそろって一組となる対のようなものであること、リスクを取らねばリターンは得られないことは理解されているようです。ただ実際の投資行動において、リターンや分配金ばかりに目を奪われて、許容しているリスク水準を意識していない方があまりに多くなっているのも事実です。より高いリターンを得るためにより高いリスクを取ると、想定以上に下落する可能性があるとは思いもよらないのです。

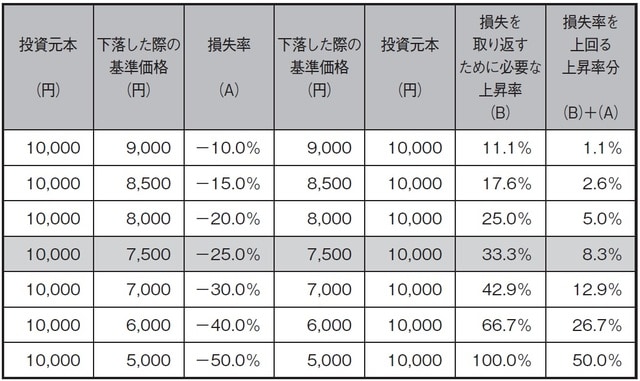

経験則から投資家が「大幅に下落し始めたかな?」と感じる水準が10%の損失、「大幅に下落してきた」と不安を覚える水準が25%の損失、「大幅に下落した」と感じ、「さらに下落するのでは」との恐怖感から冷静さを失わせる水準が40%の損失と考えています。この感覚は損失したことよりも、実際に損失した額を取り返す難易度と連動しているようです。資産運用の鉄則ですが、損失率を限定することが投資成果を上げる重要な要素となります。それは損失率が高くなると、損失した部分を取り返すために必要な上昇率が高まるからです(図表2)。

特に損失率が25%を超えてくると、取り返すために必要な上昇率が飛躍的に高まってきます。例えば20%の損失であるならば、損失率よりも5%多い25%の上昇でその損失を取り返すことができますが、損失率25%ですと約33%の上昇、損失率30%で約43%の上昇、損失率40%で約67%上昇、50%の損失率では100%の上昇率でないと取り返すことができません。注

注:ただし、こうした説明は、価格が1回の変動で値上がりまたは値下がりする場合のものです。算術的には一定の率で徐々に値上がりしていけば値上がり額は次第に大きくなり、一定の率で徐々に値下がりしていけば値下がり額は次第に小さくなります。したがって同じ率で同じ回数だけ値上がりまたは値下がりしていった起点からの価格変化率は、値上がりの場合は大きくなり、値下がりの場合は小さくなります。このような理由から、もっと小さな率で刻々と変化する実際の株価などでは、起点から25%の価格上昇が20%の価格下落よりもその差の5%分だけ確率論的に実現が困難ということにはなりません。

程よいリスクの投資信託とは、最悪の場合でもその下落率が1年間で最大でも25%(4分の1)程度に抑えられ、投資家が冷静さを維持できるリスク水準の投資信託となります。得られるリターンの水準は市場環境によって異なりますが、許容するリスク水準によって大きく影響を受けると考えてください。

「ちょっと欲張った投資」の程よいリスク水準は過去の実績で6%から14%程度、平均で10%程度です。10%のリスク水準ということは、その資産の長期的なリターンが5%とすると、1年間の下落率が15%を超えることは起こりにくく、それ以上に下落するケースは2.3%(2標準偏差)と考えることができるリスク水準となります。

なぜこのリスク水準が程よいのかというと、このリスク水準ですと投資期間5年から10年程度の性格の資金でも冷静に1年間の価格変動を許容できると考えているからです。次回は、この考え方についてもう少し説明しましょう。

萩野 琢英

ピクテ投信投資顧問株式会社 代表取締役社長