モダンポートフォリオ理論が機能する前提が大きく変化

『分散投資とは、資産配分ではなく「リスク配分」する手法である』の続きです。

株式と国債への分散投資の有効性は、ここ数十年の間に研究された資産運用に関する理論である「モダンポートフォリオ理論」などによって証明されています。

ところが、分散投資に向けたピクテの商品展開の前に、大きな問題が立ちはだかります。2014年の欧州中央銀行によるマイナス金利政策に続く2016年2月の日本銀行による同政策の導入で、モダンポートフォリオ理論が機能するための前提が大きく変わってしまったのです。

例えば、これまではリスクが非常に小さいながら、一定の利子収入をもたらしてくれる安全資産の代表格だった各国の国債の金利水準は、一気に低く、あるいはマイナスとなってしまい、国債への投資では収益率は確保できなくなってきました。分散化されたポートフォリオで従来は国債が果たしてきた、株式などのリスク資産の価格が下落した時のクッション機能も大幅に低下してしまいました。

今後、国債の利回りはさらに低下するよりも上昇するリスクを意識する必要があります。利回りが上昇すると国債の価格は下落します。国債は安全資産ではなく、ただのリスク資産になってしまったのです。また、先進各国の政府債務残高が膨張を続けているので、デフォルトリスクさえも意識する必要があるのです。

先進国の公的債務残高は、GDPに対する割合が80%程度を超えてくると、デフォルト率が上昇する傾向があります。国債がデフォルトするリスクをソブリンリスクと呼びますが、それはギリシャ危機に代表される欧州(イタリア約155%、フランス約120%)にとどまらず、日本約220%、アメリカ約105%(2017年時点。OECD「Economic Outlook No.103」)というように、各国とも80%を大きく超えています。

想定されるリスクとしては、通貨が過剰に供給されたことに起因する貨幣インフレも挙げられます。現在のような投資環境では、これまで有効とされてきた資産分散とは異なる、新しい発想に基づいた分散投資が求められるのです。

今後は、流動性リスクと価格変動リスクに着目

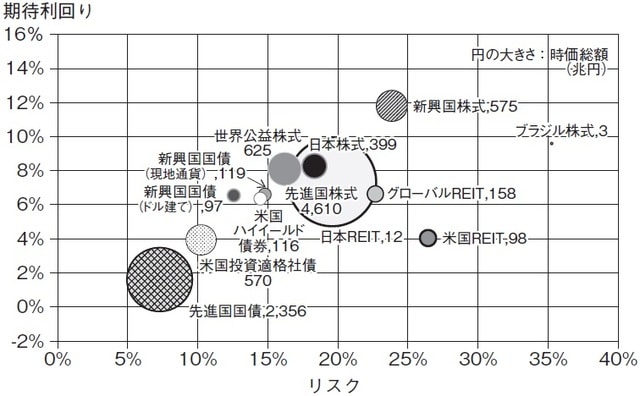

ポートフォリオを組む時は、流動性と価格変動(ボラティリティ)に留意する必要があります。以下の図表は、各投資対象の流動性リスク、価格変動リスクの大小と一定の条件で算出した期待利回りを位置づけたものです。

※先進国国債:FTSE世界国債指数、米国投資適格社債:FTSE投資適格社債指数、米国ハイイールド債券:FTSE米国ハイイールド債券指数、新興国国債(ドル建て):JPモルガンEMBIグローバル・ディバーシファイド指数(時価総額はJPモルガンEMBIグローバル指数)、新興国国債(現地通貨):JPモルガンGBI-EMグローバル・ディバーシファイド指数(時価総額はJPモルガンGBI-EMグローバル指数)、日本株式:TOPIX、先進国株式:MSCI世界株価指数、新興国株式:MSCI新興国株価指数、ブラジル株式:ブラジルボベスパ指数、世界公益株式:MSCI世界公益株価指数(時価総額は公益およびその他インフラ関連セクターの合計、2018年9月24日時点)、日本REIT:東証REIT指数、グローバルREIT:S&P世界REIT指数、米国REIT:MSCI米国REIT指数(すべて円換算)※期待利回りは、債券は最終利回り、株式、REITは益利回り+成長率(先進国株式、グローバルREIT、米国REIT、世界公益株式は2%、新興国株式、ブラジル株式は4%、日本株式、日本REITは1%とする)

出所:ブルームバーグ、JPモルガンのデータを使用しピクテ投信投資顧問作成

バブル(円)の大きさは、各資産の時価総額の大小を取りました。時価総額とは、株式であれば株価×発行済み株式数のことであり、時価総額が大きいということは概して市場規模が大きいことを意味します。

市場規模が大きければ、売りたいと思って市場に売り注文を出した時に、買い手が現れやすいと言えます。流動性リスクとは、まさにこの「売りたい時に売れないリスク」です。いくら利回りが高かったり値上がり期待が高かったりしても、もし売りたい時に売れなければ、そのリターンは絵に描いた餠ですし、無理に売ろうとすると大きく値段を下げないと買い手が現れない可能性があります。これまで流動性リスクのことに触れる人はあまり多くありませんでしたが、私はこれからは特に重要な観点になると見ています。

グラフの縦軸は各資産クラスの期待利回り、横軸はリスク(過去10年)の実績値となっています。期待利回りは、債券は最終利回り、株式・REITは益利回り+成長率期待値を使用して算出しています。ただし、あくまでも期待値ですので参考程度にお考えください。

さて、この図で見ると、先進国国債は価格変動リスクが低く、市場規模も大きい(流動性リスクも小さい)ため、比較的安心して保有ができ、売りたい時にいつでも売ることができると言えます。一方、ブラジル株式は価格変動リスクが大きい上に、市場規模も小さい(流動性リスクも大きい)ため、価格が暴落した時に売るに売れない状況に追い込まれる可能性があります。この図からは、個人投資家に人気の高いアメリカのREITも価格変動リスク、流動性リスクともに高いことが分かります。

効果的な分散投資を行うためには、流動性リスクと価格変動リスクも重要な要素となるのです。

萩野 琢英

ピクテ投信投資顧問株式会社 代表取締役社長