自宅を建て替えることで固定資産税評価が40%減

資産の組み替えについては、例題を二つご紹介しましょう。

資産の組み換えに金融機関からの借入金を絡めて節税する手法もあるのですが、相続が発生する時期や資金繰り、組み替える資産のボリュームなどにより効果がまちまちであるため、ここでは借入金をしないオーソドックスな例題をご紹介します。

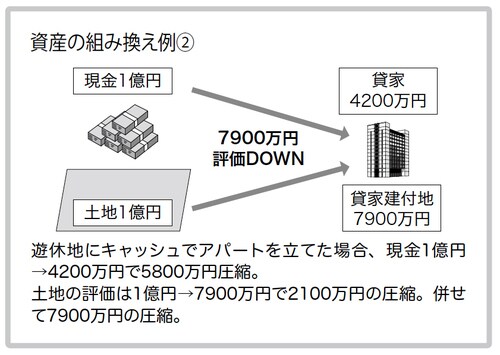

資産の組み替え例①

地主の方が、現金(預金)を1億円持っていたとします。このまま保有していれば、相続税の計算上は当然1億円で評価します。そこで、その1億円を使って古くなった自宅を建て替えた場合には、現金が建物となり、その評価は固定資産税評価となります。

固定資産税評価は、建物の取得費の5~6割の評価額となります。ここでは6割として計算しましょう。すると6000万円の評価となり、現金1億円を出して建物を建てているにもかからず、その評価は40%圧縮されます。

また、その現金1億円でアパートなどの賃貸物件を建てた場合には、賃借人の権利(賃借権)を30%マイナスするので、さきほどの6000万円×(1−30%)という計算で、そのアパートの評価は4200万円となります。

同じ1億円であっても、相続税評価を最大5800万円まで圧縮することができます(下記図表1参照)。

[図表1]

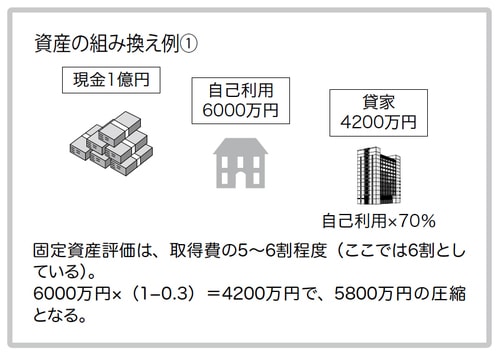

賃貸物件を建てることで7900万円もの評価減に成功

資産の組み替え例②

これは、資産の組み替え例①の現金(預金)1億円に加えて、遊休地(更地評価1億円)を持っていて、その土地の上に現金1億円でアパートなどの賃貸物件を建てた場合の例題です。

アパートの建物については、資産の組み替え例①と同じ評価になります。土地の評価は、更地では1億円でしたが、アパートを建てることにより、土地に関する借地権割合(ここでは70%とします)とさきほどの借地権割合をマイナスします。すると、1億円×(1-70%×30%)=7900万円となります。

現金は、アパートを建てることにより、評価が5800万円圧縮されます。同時に、遊休地の評価は2100万円圧縮されることになります。土地と建物の合計で、評価全体として7900万円も圧縮されることになるのです(下記図表2参照)。

[図表2]