あえて何もせず「広大地評価」の適用を受ける手も

「相続時精算課税制度」と「広大地評価」の組み合わせを説明する前に、「広大地評価」にふれておきましょう。

最近は、農家の方々などの間でも、この広大地評価の知識が浸透してきているようですが、基本的な内容を確認しておきましょう。

まず広大地とは、その地域における標準的な宅地の地積に比べて、著しく地積が広大な宅地で、建築物の建築等を目的として所定の開発行為をしようとした場合に、道路、公園や、教育施設、医療施設等の公共的あるいは公益的施設の用に供される土地の負担が必要と認められるものをいいます。

※ただし、大規模工場用地(一団の工場用地の地積が5万㎡以上のもの)に該当するものおよび、中高層の集合住宅等の敷地用地に適しているものは除かれます。

そして、この広大地として評価された場合には、相続税の申告時に、土地の評価額を大幅に減らすことが可能となります。ケースによっては、広大地評価を受けない場合に比べて、半分以下の額になることも珍しくありません。

したがって、相続税対策のために、借金をしてマンション、アパートを建てたりするよりも、むしろ何もしないでおいて、広大地評価の適用を受ける方がよほど有効な節税となる可能性もあるのです。

「マンション適地」の場合は広大地とならない点に留意

もっとも、広大地として評価されるためにはいくつかのハードルがあります。そのすべてについて詳しく解説すると1冊の本になるほどなので、ここでは、特にポイントとなる点だけを述べておきましょう。

まず、その土地がマンション用地に適した土地、すなわちマンション適地と認められてしまうと、広大地として評価されなくなります。そして、マンション適地と評価されるか否かは、その時々の景気動向等によって左右される面が強くあります。

また、広大地として評価されるためには、戸建て分譲する際に、上述したような公共的あるいは公益的施設のために利用される「つぶれ地」を確保することが必要となります。

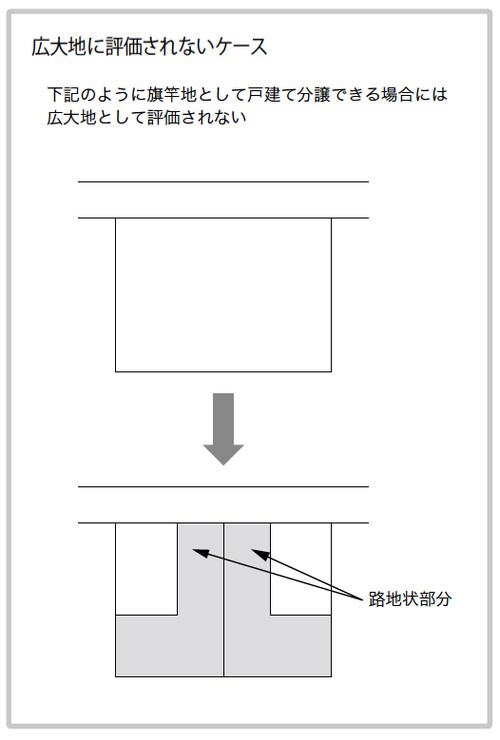

そのため、いわゆる旗竿地(路地状敷地)として戸建て住宅を建てられる土地は広大地として評価されません(下記図表参照)。

さらに、広大地と評価されるか否かは、税務調査官や評価担当者の判断によっても大きく分かれるところがあります。したがって、広大地評価による節税を図る場合には、税務署とやりとりをする個々人の税理士の力量が問われることになるでしょう。