所要運転資金の増加原因は「支払い」と「回収」のズレ

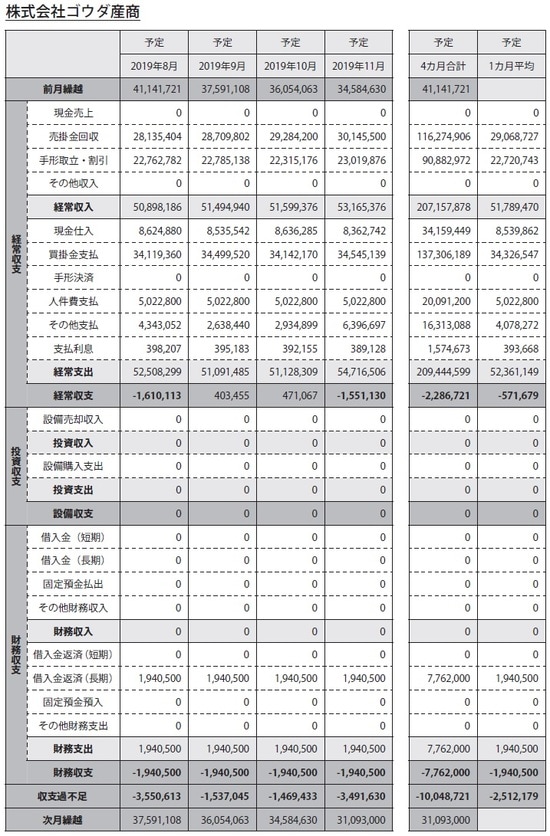

■会社名:株式会社ゴウダ産商

■業種:卸売業

■資本金:2000万円

■売上高:5億6200万円

■従業員数:18名

■借入総額:2億4500万円(返済月額150万円)

合田社長が家業を承継して7年、年商は3億円から5億6200万円に拡大、従業員も18名に増えた株式会社ゴウダ産商。

売上が増加しているにも関わらず慢性的な資金不足に悩む合田社長は、解決策を求めてコンサルタントの大村さんに相談することになりました。

キャッシュフロー計算書や資金繰り表の学びを通して、ゴウダ産商の資金不足を引き起こしている根本原因が“所要運転資金”にあると理解した合田社長。そこで原因を取り除くべく、「①多すぎる所要運転資金を適正額にまで減らす」とともに、「②所要運転資金の早すぎる増加スピードを企業の成長スピードの範囲内に抑える」ための具体策に乗り出すことになりました。

前回(関連記事:『資金不足から抜け出す合言葉…「経常収支プラス傾向」とは?』)、資金繰り表を分析したところ、ゴウダ産商の経常収支はマイナス傾向が続いており、早急な対策が必要な状況であることがわかりました。解決策は「経常収支をプラス傾向」に持っていくことです。

コンサルタント、大村さんが具体策を提案します。

(大村) この前いただいた資金繰り表のデータを拝見すると、実績をベースに予定の入力も始められていますね(図表1)。

(合田) 予定をつけ始めて、何より実感したのは安心感です。数ヵ月先までの支払いと回収の見込みがつかめるので、月末にお金の心配をすることがなくなったのが精神的に楽というか。買掛金を全部支払って資金が残るかどうか、把握できるようになったのは大きいですね。

(大村) 皆さんそうおっしゃいますよ。資金の流れをあらかじめ見通すことで、仮に資金が不足すると分かっても、早い段階で経営の打ち手を考えられるのは気持ちが全然違うでしょう。資金繰りの漠然とした不安から解消され、先回りして対策を検討できる。これが資金繰り表を作成するメリットといえますね。

(合田) もっと早く資金繰り表をつけていたら良かったと、今さらながら思います。でも一方で、予定を入力するだけで資金繰りが良くなるわけでもなく……実際、経常収支はこの先数ヵ月も平均すれば毎月55万円前後のマイナス基調の予定ですし。ため息が出ますわ。

(大村) またまたらしくない。元気出してください。それをプラス傾向に引き上げるための対策をこれから打っていくんですよ。

(合田) そうでした! ガンガンいきまっせ。ただその前に1つ聞きたいんですが、経常収支プラス傾向を目指すといっても、どの程度の金額を目標にすればいいわけ?

(大村) ちょうど私もお伝えしようと思っていたところなんです。ゴウダ産商の場合は月額にして100万円程度の経常収支プラス傾向であれば十分に狙える範囲ですよ。

(合田) 数字が明確になるとやる気が出てきた(笑)。

(大村) その調子ですよ。ではさっそく実践に入っていきましょう。まずゴウダ産商の2期分の決算書(図表2参照)によれば、棚卸資産が825万円分、売掛金と受取手形が977万円分それぞれ増加している一方、買掛金は173万円分しか増加していないという結果でしたよね。

(合田) 確かそうだったような。

(大村) そのために「支払い」と「回収」のズレについての理解を深めておきましょう。

(合田) 「支払い」と「回収」のズレ?

(大村) 掛取引の場合、仕入れた商品代金は買掛金で支払い、売り上げた商品代金は売掛金で回収するのが基本ですよね。ゴウダ産商の場合、企業としての信用力を補ったり、営業成績を高めたりする目的で買掛金の支払期日は早めている一方、売掛金の回収期日は遅らせているとのことでした。そうすると、仕入れの「支払い」を行ってから、売上を「回収」するまでのタイムラグが大きくなるんです。ここまでは分かりますね?

(合田) お金が出ていきやすく、戻ってきにくい体質ということやね?

(大村) 覚えていてくれましたね。では「支払い」から「回収」までのタイムラグが大きくなると、具体的に何が問題になるのか。実は、ここに所要運転資金が増える原因が隠されているんです。

(合田) ?

(大村) 「支払い」でお金が出ていってから、「回収」でお金が戻ってくるまでの間、出ていった分だけ手持ち現金(現預金残高)が減っている状態が続くことになりますよね。この現預金が減っている期間に必要となる軍資金が“所要運転資金”の正体なんです。

(合田) ということは、支払いから回収までの期間が長くなるほど所要運転資金の額が増えると?

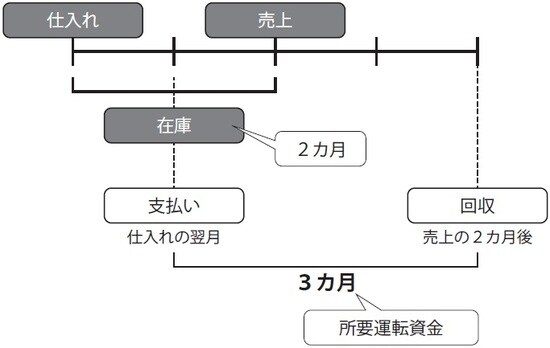

(大村) そのとおりです。たとえば次の条件で商売を行っているとしましょうか。

・「仕入れ」から「売上」が立つまで2ヵ月(つまり在庫期間が2ヵ月)

・「仕入れ」の翌月に「支払い」が発生

・「売上」の2ヵ月後に代金を「回収」

以上の条件をまとめると図表3となります。

(合田) ふむふむ。

(大村) 特に着目してもらいたいのは、「支払い」から「回収」までのタイムラグが3ヵ月ある点です。この3ヵ月間は買掛金を支払っただけで、その支払った分の売掛金を回収できていない状態、つまり資金が出ていって現預金残高が少ない状態です。これが所要運転資金ということですね。

(合田) なるほど。

(大村) 仮に売上が一定の場合は、この所要運転資金の額も基本的には同じ状態が続きます。だから仮に所要運転資金が500万円で一定の場合、その額の現預金残高があれば、商売はずっと回り続けることになります。

(合田) なんとなくイメージできますわ。

(大村) ところが、繰り返すように売上が増えると通常、所要運転資金も拡大していきます。つまり企業活動を行うために必要となる軍資金が増加していくので、それを賄うだけの現預金を常にプールしておかなければやがて資金不足に陥るんです。

(合田) 売上が増えると軍資金も増える。理屈としては分かるけど、ここがいまいち理解しにくい……。

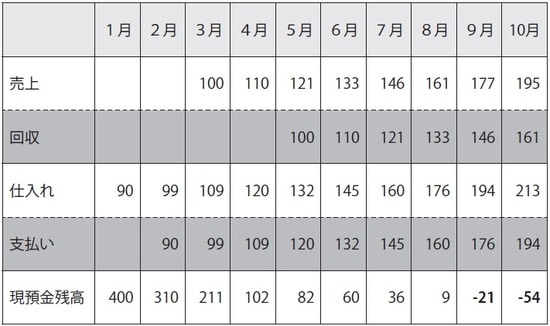

(大村) そうですね。ではイメージしやすいよう、先ほどの条件に実際の資金の動きを当てはめてみていきましょう(図表4)。

(合田) これは分かりやすい。

(大村) 現預金残高が400万円ある状態で、1月に商品を90万円分仕入れました。その仕入れ代金の支払いは翌月の2月です。売上が立つのは仕入れの2ヵ月後の3月で、その売上代金の回収はさらに2カ月後の5月となります。

(合田) ふむふむ。

(大村) そしてキャッシュ不足に陥る仕組みを理解しやすいよう、粗利率は卸売業としては低めの10%に設定しました。そのため5月の売上代金の回収額は、1月の仕入れ額(原価)を90%で割り戻した100万円になります。以降、売上が伸びている企業を想定するために、仕入れ額・売上額ともに毎月10%ずつ伸びていく設定にしました。

(合田) ふむふむ。

(大村) すると現預金残高の推移をご覧ください。回収が始まった5月以降も減り続け、9月にはマイナスに陥っています。

(合田) ほんとやなあ。

(大村) 話を分かりやすくするよう経費を抜いていますが、経費を加味すれば手持ち現金はさらに減少することになります。

(合田) 売上は増えているのに現預金残高は減っていく。私のように数字に弱い人間が一番勘違いしやすい箇所をうまく表してくれてますわ。

(大村) 売上と現預金の動きが逆転現象を起こす最大のポイントは、やはり「支払い」と「回収」のタイムラグが3ヵ月あることなんです。これによって2ヵ月前に売上が立ったその代金(売掛金)を回収するよりも先に、仕入れ(売上)を増やしたことによって増額された支払い(買掛金)が先行して発生してしまうからです。平たくいえば、回収するよりも多い金額を先に支払わなければならない状態です。

(合田) なるほど、そういうことか。

(大村) ここでゴウダ産商の過去3期分の決算書データをもとに「経営分析シート」を作成したのでご覧ください(図表5)。着目していただきたいのは2つの数字で、1つは仕入れ計上後の「支払い」は平均26 日後と非常に早くなっている点です。つまり掛け払いとしての期間が短いので、買掛金の増加が緩やかになるわけです。

(合田) ここにつながるわけやね。

(大村) そしてもう1つは売上計上後の「回収」は107日後と非常に遅くなっている点です。先ほどの掛け払いとは反対に、掛け売りとしての期間が長いので、売掛金の額がすごい勢いで増えるわけです。

(合田) こうして数値化されると、問題点が具体的に可視化される気がする。

(大村) そうでしょう。ゴウダ産商の場合、結果として「支払い」から「回収」までの期間が154日、つまり5ヵ月も空いてしまっています。その5ヵ月の期間中、減った現預金を穴埋めする必要がありますから、それだけ所要運転資金の額が大きくなってしまうんです。このように、「支払い」から「回収」までの期間が長くなりすぎている点にゴウダ産商の資金繰り難の根本原因があるわけです。

(合田) あっ、ということは……。

(大村) もうお分かりですね。そうです、「①多すぎる所要運転資金を適正額にまで減らす」ためには“逆”をすればいいわけです。つまり「支払い」を遅らせるとともに、「回収」を早めるのです。そうすれば「支払い」から「回収」までの期間を短くでき、必要となる所要運転資金の額を減らせるわけです。

(合田) あらためて考えると簡単なことやったんですね。

在庫を長く抱えすぎない、増やしすぎない

(大村) さらに「支払い」と「回収」のズレの問題以外に、もう1つポイントがあります。

(合田) もう1つ?

(大村) 「仕入れ」から「売上」までの期間も同様に長すぎる点です。もう一度、図表5をご覧ください。売上計上の73日前に部品を仕入れているのが見て取れます。実際に売れるまでの間、部品はどこにありますか?

(合田) もちろん倉庫に保管しています。

(大村) ということは、2ヵ月半の間、部品が倉庫で眠っているということですよね。これでは在庫期間が長すぎるんです。

(合田) でもどうせ売れるんですよ? だったら、ちょっとくらい長く倉庫に置いていても大丈夫でしょう。それよりも欠品リスクのほうが私は怖いですわ。

(大村) ではこう考えてみてください。“倉庫に眠っているのは品物ではなくお金”だと。すると在庫を長く抱えるほどお金が倉庫で眠る期間も長くなり、その分だけ手元の現預金は減ってしまう。

(合田) ということは、その分だけ必要となる所要運転資金の額も大きくなる……。

(大村) そういうことです。しかもゴウダ産商の場合、売上アップを見込んで在庫量をどんどん増加させていますよね。そうなると、所要運転資金の額が拡大するだけでなく、増加スピードまで早くなるわけです。

(合田) 所要運転資金の増加スピードが早すぎる問題の原因は在庫にあったのか……。

(大村) 正確に言えば、在庫期間が長すぎる点と、在庫の増加スピードが早すぎる点が根本原因です。棚卸資産が825万円分増えている原因もここにあります(図表2)。

(合田) ということは、「②所要運転資金の早すぎる増加スピードを企業の成長スピードの範囲内に抑える」ためには、在庫を長く抱えすぎない、増やしすぎない対策が必要ということ?

(大村) そのとおりです。もう少し専門的にいえば、在庫をできる限り持たないとともに回転率を上げることが大事です。合田社長、在庫回転率という指標はご存知ですか?

(合田) 在庫回転率?

(大村) これは会計年度中に在庫が何回入れ替わったかを示す指標です。「在庫回転率=売上原価÷棚卸資産」という数式で算出できます。例えば1000万円の在庫がすべて売れると在庫回転率は1回となり、それ以降、在庫が入れ替わるごとに回転数の数字も増えていきます。ゴウダ産商の場合、この在庫回転率が年間で平均4回しかありません。つまり在庫が倉庫でだぶついて、お金が効率よく回っていないということです。

(合田) だぶつく……なんかいやな表現……。

(大村) 業種によって適正値は違いますが、ゴウダ産商の場合は最低でも在庫回転率を10回以上にまで引き上げたいですね。そうすれば倉庫でのお金のだぶつきが解消され、所要運転資金の額と増加スピードをともに軽減できるようになりますよ。

(合田) 全部話がつながっていくなあ。

(大村) 極端に言ってしまうと、お金の流れ的には在庫を持たない仕組みをつくれば最強なんです。ゴウダ産商が受注後、例えば在庫を持つ取引先から発注者に直送するようにして、支払いと回収のタイミングを合わせれば所要運転資金は理論上、必要ないことになりますから。

(合田) なるほど。勉強になりますわ。

(大村) これも資金繰りを良化する1つのアイデアです。ともあれ、以上の結果、ゴウダ産商改革でやるべき第1弾の対策が3つに絞られました。

● 売掛金を早く確実に回収する

● 在庫を減らす

● 買掛金の支払いを遅くする

(合田) 単純明快!

(大村) こうしてまとめると当たり前だと思いますよね。でもこの当たり前に思えることが、実際には多くの中小企業で実現できていないのも事実です。これがしっかりできていれば資金繰り難に陥るリスクは相当減ります。ともあれ、やるべきことが固まりました。いよいよ具体的な対策に移りましょう!

まとめ

●「支払い」から「回収」までの間、出ていった分だけ現預金残高が減っている状態が続く。この期間に必要となる軍資金が“所要運転資金”の正体

●所要運転資金が多すぎる根本原因は「支払い」から「回収」までの期間が長くなりすぎている点

● 「①多すぎる所要運転資金を適正額にまで減らす」ためには、「支払い」を遅らせるとともに「回収」を早める対策をとる

●「仕入れ」から「売上」までの期間が長すぎることで在庫期間が長期化、これも所要運転資金を増加させる原因

● 売上アップを見込み在庫量を増やすことで、所要運転資金の増加スピードまで早くなっている

●「②所要運転資金の早すぎる増加スピードを企業の成長スピードの範囲内に抑える」ためには、在庫を抱えすぎない&増やしすぎない対策が必須。そのために「在庫回転率」を適正値まで引き上げる