収支過不足だけでは見えない、不健全な経営状態

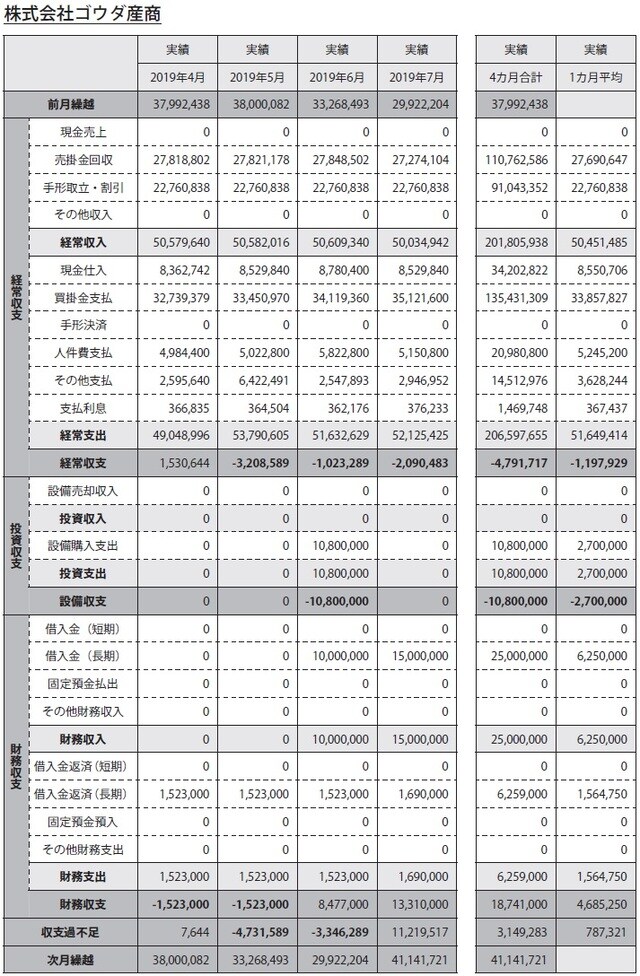

■会社名:株式会社ゴウダ産商

■業種:卸売業

■資本金:2000万円

■売上高:5億6200万円

■従業員数:18名

■借入総額:2億4500万円(返済月額150万円)

合田社長が家業を承継して7年、年商は3億円から5億6200万円に拡大、従業員も18名に増えた株式会社ゴウダ産商。

しかし売上は増加しているにも関わらず、慢性的な資金繰り難に陥っていました。資金不足からの脱却を目指すべく、積極的に営業を進めていますが、努力に反して資金繰りは悪化するばかり。営業は得意だけれど、数字にはめっぽう弱い合田社長。解決策を求め、知り合いの経営者から紹介を受けたコンサルタントの大村さんに相談することになりました。

前回(関連記事:『なぜ中小企業経営に「資金繰り表」は必要不可欠なのか?』)キャッシュフロー計算書や資金繰り表の学びを通して、ゴウダ産商の資金不足を引き起こしている根本的な原因が“所要運転資金”にあると理解しました。

コンサルタント、大村さんの分析は続きます。

(大村) では社長、資金繰り表を実際に作ってみましょう。ポイントは、2ステップで資金繰り表を完成させることです。

(合田) 2ステップ?

(大村) ファーストステップは、資金繰り表のつけ方の勉強とデータ取得を目的に、事業取引で使っている通帳を見ながら「日次資金繰り表(日繰り表)」に個々の入出金を入力していきます。

(合田) できるかな……。

(大村) 社長ご自身が手を動かす必要はありませんよ。経理の人に頼んで作ってもらったらいいと思います。社長の仕事は数字を入力することではなく、入力された数字を見て経営の舵取りを行うことですから。

(合田) それもそうだ。経理担当者はいつも忙しそうにしているから渋る顔が目に浮かぶけど、まあ頼んでみますわ。

(大村) あるいはインターネットバンキングを利用されていれば、入出金データをエクスポートし、そのデータを資金繰り表にインポートすれば、手入力の手間を大幅に削減できますよ。そうやって日次資金繰り表の運用を3~4ヵ月ほど続けていくと、特に固定費の勘定科目で似たような数字が並んでくるはずです。そうした実績の傾向を把握して、次にやっていただきたいのが予定の入力です。これがセカンドステップです。

(合田) 金額が確定していない場合は?

(大村) 概算で構いません。確定してからつけようとすると予定が立ちませんから、取引が発生した時点で見積もりなどの仮の数字でいいので入力してください。

(合田) そんなアバウトでいいの?

(大村) 経理業務は本来は正確性が求められるので、担当者は「請求書がきていないので入力できません」とおっしゃるかもしれません。ですが資金繰り表の目的は、目先の資金の大まかな流れをつかむことです。だから細かな数字にこだわらず、とにかく入力してみることが大事です。それでも直近1カ月の予定は高い確度で作れるでしょうし、概算であれば3ヵ月から半年先までの予定の入力も可能なはずです。そうやって先の見通しを立てることで、今後の資金繰りの動向確認や資金対策の検討に役立てることができるのです。ではしばらく時間を置きますから、経理担当者にお願いし、まずは実績の入力から始めてみましょうか。

(合田) 分かりました。やってみます。

──1ヵ月後──

(合田) 大村さん、経理に頼んで過去4ヵ月分の入出金を記録した資金繰り表ができあがりました(図表1)。

(大村) お、さすが行動が早いですね。4ヵ月分の実績がたまればデータを取るには十分です。

(資金繰り表を確認……)

(大村) なるほど。

(合田) 社長、過去4ヵ月の実績を見てどう感じましたか?

(合田) 数字の細かいことはわからないけど、収支過不足は4ヵ月合計でプラスだからひとまずは安心というところかな。

(大村) そうですね。ですが収支過不足がプラスでも、良いプラスと良くないプラスがあるんです。

(合田) えっ、じゃあうちのはどっち?

(大村) 残念ながら良いプラスとはいえないですね。

(合田) やっぱり……。

(大村) まず資金繰り表を分析する際は“大から小”が基本です。

(合田) 大から小?

(大村) この前言ったように、資金繰り表で見るべきポイントは経常収支、投資収支、財務収支の3つですが、まず一番大枠の「収支過不足」から確認します。そして合田社長がチェックされたようにプラスかマイナスかの傾向をつかんだうえで、次にその要因を探る目的で経常収支、投資収支、財務収支の額をそれぞれ確認しましょう。

仮にバランスを欠くような金額があったり、大きくマイナスやプラスに振れている金額があったりした場合、経営に何らかの影響を与える兆候がその数字に表れている可能性があります。その兆候の要因を突き止めるために経常収支、投資収支、財務収支の各項目を個別に1つずつチェックしていきます。

(合田) うちの場合は具体的に何が良くないんでしょう?

(大村) 先に結論を言うと、経常収支が4カ月で479万円のマイナスになっている点です。

(合田) やはりそこか……。

(大村) 経常収支とは、本業で生み出したお金という意味でしたよね。だからプラスの状態だと良いというのが基本なのですが、月次単位で見れば、売掛金の回収などのタイミングで一時的にマイナスに振れる月があっても別に問題はないんです。

(合田) じゃあ大丈夫だということ?

(大村) いえ。ゴウダ産商の場合は過去4ヵ月の平均で月120万円のキャッシュが出ていっている点です。つまりマイナス傾向が続いている点に問題があるんです。

(合田) マイナス傾向……。

(大村) これを年間に引き直すと1440万円のキャッシュアウトに相当しますから。経常収支だけでこれだけのマイナスとなると早急な対策を求められますね。

倒産を免れるには、「経常収支をプラス傾向」にする

(合田) 何度も言うけど、売上と利益を上げているのになんで? と、まだ不思議で仕方がないですわ。

(大村) ではなぜ4ヵ月で479万円が出ていっているのか、その要因を突き止めるために経常収支の項目をチェックしてみましょう。ゴウダ産商の場合、要因ははっきりしていますよ。

(合田) なんですか?

(大村) ズバリ、買掛金の支払いが多すぎる点と、売掛金・手形の回収が少なすぎる点です。

(合田) あっ、そこにつながるんだ。営業CFの計算で棚卸資産、売掛金、買掛金の額を確認したのが。

(大村) 分かってきましたね! そういうことなんです。ゴウダ産商の資金繰り表を見ると、経常収支の売掛金と手形の回収額は4カ月合計で2億180万円ですが、現金仕入れと買掛金支払額は4カ月合計で1億6963万円あります。回収額に対して支払額の割合が84%ということは、売上原価率の80%と比較して高いですね。

(合田) つまりたくさんお金を支払って、たくさん在庫を仕入れている一方、その在庫を売って回収できたお金は少ししかないということですね。

(大村) そのとおりです。ゴウダ産商の所要運転資金のボリューム感(2億5280万円)と伸び方(毎年1600万円のペースで増額)(図表2参照)に比べると、税引前当期純利益は1279万円(図表3参照)と一定の利益は出ているとはいえちょっと少ないんです。つまり企業の実力以上に所要運転資金の額と伸び方が大きいので、経常収支がここまでマイナスになってしまっているわけです。

(合田) たとえ利益が出ていても、うちの会社みたいに所要運転資金が大きいと、その分だけさらに余分に現預金が必要になるということ?

(大村) まさにおっしゃるとおりですね。あと、これは所要運転資金とはまた別の話なのですが、経費に当たる「その他支払い」の中の「保管料」が840万円も計上されている点が気になります。この額は業界的に平均レベルですか? というのも、保管料が経常支出の額をさらに押し上げて、経常収支マイナスの大きな要因の1つになっているので。

(合田) 相変わらず鋭いところを突いてくるなあ。保管料とは借りている倉庫使用料のことなんですが、倉庫業者の単価がとにかく高いんですよ。その割には倉庫管理がずさんで出荷ミスを繰り返すから腹が立って。その業者から手を引くための準備を今進めているところですわ。

(大村) なるほど、ようやく合点がいきました。投資収支の項目で倉庫用設備の導入資金として1000万円が計上されているものですから。

(合田) 実は倉庫のアウトソーシングをやめるために昨年、自社倉庫を建てたんです。だから現状、自社倉庫と外部倉庫の二重運営で負担が重くなっているけど、それは攻めの投資なので想定内です。意外だったのは、倉庫管理なんて簡単にできると思っていたらとんでもない、非常に難しくてね。設備業者に提案されて倉庫用のマテハン機器(物流業務を効率化するマテリアルハンドリング機器の略称)を導入したところだったので、その支出が計上されているわけです。

(大村) なるほど。では投資収支のマイナスは意図した結果ということですね?

(合田) もちろん。ちなみに付け加えると、自社倉庫の管理責任者として人材を雇い入れたので、人件費支払いの額も倉庫を取得後、増えました。

(大村) 成長へ向けた投資ということで理解しました。ですが現時点では、やはりタイミングとして倉庫がらみの経費と投資が資金不足を助長する要因になってしまっていますね。

(合田) でも業績は拡大しているわけだから、1つ上のステージを狙うためにも投資は必要でしょう?

(大村) おっしゃるとおりです。ともあれ、経常収支と投資収支がマイナスになっている理由がわかりました。でも収支過不足は314万9000円のプラスです。その理由はもちろん、銀行からの借入で財務収支がプラスになっているからです。

(合田) これは指摘されても仕方がないけど、資金不足を理由に運転資金を調達したのに加え、設備投資の資金も別に借りたんです。銀行は貸してくれるというしね。収支過不足はプラスになっているわけやから、終わり良ければすべて良し、というわけにはいきませんか(笑)。

(大村) 残念ながら、そういうわけにはいかないのが経営です。まず収支過不足がプラスになっていること自体は大切です。収支過不足は資金の最終的な増減を表しているので、この値のマイナス傾向が続くと資金は現実的に減っていき、最後には資金がショートして倒産に至るのは間違いないですから。

(合田) じゃあやっぱり収支過不足がプラスになっているのはいいんだ。

(大村) もちろんそうなんですが、それよりも大切なのは“プラスの中身”なんです。

(合田) つまり良くないプラスの理由は何だと?

(大村) ゴウダ産商の場合は経常収支と投資収支がともにマイナスで、財務収支のプラスが負の側面をすべて相殺して全体としてプラスを保っている状態です。これは借入金でいろいろな問題を覆い隠している不健全な状態ともいえるんです。

(合田) 借金で問題に蓋をしている?

(大村) ゴウダ産商は経常収支がマイナス傾向、つまり本業で資金が増えていないわけですよね。今は銀行借入でなんとかなっていますが、このままの状態が続くと本業のマイナスをかばうために借金が膨らんでいき、返済負担がさらに強まっていくのが容易に想像できます。

(合田) じゃあ何が必要ですか?

(大村) 言葉で言えば簡単なことですが、経常収支をプラス傾向に持っていくことです。ただし一時的なプラスではなく、あくまでもプラス傾向が大事です。企業は本業で儲けなければ、いずれ資金ショートに陥って市場からの撤退を余儀なくされてしまいます。経常収支プラス傾向を維持したうえ、収支過不足もプラス傾向になってこそ、本当の意味での“良いプラス”になれるんです。

(合田) 経常収支プラス傾向か……。よし決めた。「経常収支プラス傾向」をゴウダ産商改革の合言葉にしますわ。

(大村) 合言葉、いいですね!

(合田) じゃあ経常収支プラス傾向を実現するために必要なことは何ですか?

(大村) ここで前回の話につながってくるんです。すなわち所要運転資金を企業の実力に応じた適正額にまで減らすこと、そして所要運転資金の増加スピードを企業の成長スピードの範囲内に抑えること。この2つができれば御社の業績であれば経常収支は必然的にプラス傾向に改善されます。

(合田) なるほど、そういうことかあ。

(大村) 点だった知識が線になっていく感じでしょう。さらに実践に移せば知識が知恵になり、経営力がついていきますよ。

(合田) やる気になってきた! ちなみに聞きたいんですが、返済負担が強まってきて支払い自体が厳しくなったらどうしたらいいですか?

(大村) そうなるとコンサルティングの緊急度を一段強め、事業再生の領域に踏み込まざるを得ないですね。

(合田) 事業再生?

(大村) 支払いや返済ができなくなるほど業績不振に陥っていたり、負債総額が資産総額を上回る債務超過に陥っていたりする企業の事業を立て直し、経営を健全化させる対策を総称して事業再生といいます。私のコンサルタントとしてのスタートは事業再生の分野だったんです。

(合田) 具体的に何をするの?

(大村) まずは止血、つまり支出を止めることですね。そのために銀行に頼んで返済を猶予してもらったり、取引先に支払いを先に延ばしてもらったり……目先の倒産を回避するためにやるべきことは何でもします。

(合田) 精神的にきつそうですね……。

(大村) でも御社は心配ないですよ。今はまだ事業再生に着手する段階ではないですし、すでに私が関与させてもらっているので、これ以上資金繰りを悪化させることはありません。上に向かうだけですよ。

(合田) 安心させてくれるじゃないですか、大村さん。これからもよろしく頼みます。

(大村) いやいや、頭を上げてください、合田社長。らしくないですよ(笑)。それはそうと、ここまでの話で資金の動きに絡む数字の意味はなんとなく分かってきましたか?

(合田) おかげさまで。大村さんの説明が丁寧なので分かりやすいです。

(大村) そう言っていただけると励みになります。ただし、まだ資金不足の原因をつかんだだけですからね。ゴウダ産商改革の本番はここからですよ。

(合田) 合言葉は“経常収支プラス傾向!”

(大村) そうです。経常収支プラス傾向を目指して、具体策を講じていくことにしましょう。

まとめ

●資金繰り表は「実績」→「予定」の2ステップで完成させる

●資金繰り表を分析する際は“大から小”が基本。まずは「収支過不足」で大枠をつかみ、「経常収支」「投資収支」「財務収支」の金額やバランスを確認後、それぞれの個別項目をチェックしていく

●企業の実力以上に所要運転資金の額と伸び方が大きい場合、経常収支がマイナス傾向になる

●経常収支マイナスとは、本業の事業活動でお金が出ていっていることを意味する。月次単位で管理する資金繰り表では経常収支が一時的にマイナスに振れることはあるが、〝マイナス傾向〟が続くとキャッシュアウトが常態化していることを意味するので危険な状態である

●経常収支と投資収支のマイナスを財務収支のプラスで補っている場合、借入金で問題を覆い隠している不健全な経営に陥っている可能性がある

●資金繰り難から抜け出す最大のポイントは“経常収支プラス傾向”。経常収支プラス傾向を維持し、収支過不足もプラス傾向になってこそ、本当の意味での“良いプラス”になれる

●所要運転資金を適正額に抑え、増加のスピードも企業の成長スピードの範囲内に抑えることで、経常収支を改善することができる