ドイツに対し財政政策拡大を求める声が、特に国外から強まっています。例えば、以前緊縮財政を支持していた国際通貨基金(IMF)のゲオルギエワ専務理事が7日の講演でドイツやオランダなど財政面に余裕のある国に、金融緩和と財政政策の併用を求めています。ただ、ドイツ国内事情から、20年に財政を拡大するも規模は小幅の可能性もあります。

ドイツ7-9月期GDP成長率:形式上の景気後退となる可能性も予想されている

ドイツ連邦統計局は2019年11月14日に注目の7-9月期GDP(国内総生産)を公表する予定です。4-6月期GDPは前期比でマイナス0.1%となっており、仮に7-9月期もマイナス成長となれば2四半期連続マイナスで、「形式上」の景気後退となり(図表1参照)、景気刺激策などが期待されます。ドイツ景気の先行きを示すIfoなどの景況感指数は輸出不振を反映して軒並み悪化を示唆していたことから、市場では7-9月期にマイナス成長となることが懸念されています。

どこに注目すべきか:ドイツ財政、安定・成長協定、債務ブレーキ

ドイツに対し財政政策拡大を求める声が、特に国外から強まっています。例えば、以前緊縮財政を支持していた国際通貨基金(IMF)のゲオルギエワ専務理事が7日の講演でドイツやオランダなど財政面に余裕のある国に、金融緩和と財政政策の併用を求めています。ただ、ドイツ国内事情から、20年に財政を拡大するも規模は小幅の可能性もあります。

ドイツの財政拡大を妨げる主な要因としては、ユーロ圏の財政制約である「安定・成長協定」が最初に思いつくでしょう。一般政府財政赤字対GDP比率は3%以内とか、債務残高対GDP比率は60%以内といった内容です。実際のルールはより複雑で、財政目標となる指標の幅も様々です。一方で、イタリアに適応したように運営上「柔軟さ」が設けられています。

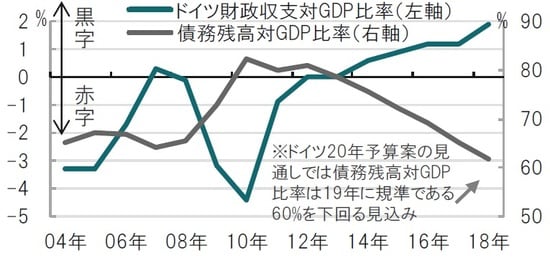

より厳格な財政制約はドイツの国内に定められています。ここでドイツの財政政策を振り返ります(図表2参照)。金融危機(リーマンショック)後の財政支出により、ドイツの財政赤字対GDP比はマイナス4%を下回る水準にまで悪化しました。

財政悪化を受けメルケル政権は憲法に相当するドイツ連邦基本法を改正(3分の2の賛成が必要)して、連邦政府と州政府に対し財政収支を原則として均衡化することを義務付けました。具体的には連邦政府は構造的財政収支(財政赤字から景気循環要因などを除いたイメージ)の対GDP比率を一定水準以内とすることを16年より求められています。ドイツの財政収支はその頃を境に改善傾向で、債務残高も減少しています。このドイツの国内ルールは先のユーロ圏の安定・成長協定による財政ルールよりもはるかに厳しい規準となっています(債務ブレーキ)。

さらに、メルケル政権は社会民主党(SPD)との大連立にあたり連立合意に盛り込んだ方針により財政収支均衡を目指すため新規国債の発行に制約がかかります(ブラックゼロ)。連立維持のため、政治動向次第ながら、この方針に手をつけたくないのかもしれません。

ドイツの景気後退が懸念され始めた今年8月にはショルツ財務相が巨額の財政支出の可能性に言及(その後トーンダウン?)するなど、国内でも景気後退への対応を求める声もあるようです。ただ、最近公表されたドイツの来年の予算案を見ると財政政策拡大は小幅にとどまっています。財政均衡などこれまで述べてきた様々な制約の維持が基本であることもあり、予算案の数字は小粒です。20年に大胆な財政政策を実施するには、政治の決断が求められます。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『ドイツ、20年に財政拡大予定も「規模は小幅」の可能性』を参照)。

(2019年11月11日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは