ムーディーズがインドの見通しを引き下げた主な背景は、インドの成長率の低下懸念と金融セクターの安定性に対する懸念です。仮に成長率低下が続くようであれば財政への影響も考えられます。インドの中期的な課題を理解するために、見通し変更の理由に注目しています。

インドの格付け見通し:ムーディーズ、経済成長にリスクとして弱含みに変更

格付け会社ムーディーズ・インベスターズ・サービス(ムーディーズ)は2019年11月7日、インドの格付け見通しを「安定的」から「ネガティブ(弱含み)」に引き下げました。経済成長が従来の見通しを下回る状況が続く可能性があることを理由に挙げています。

ムーディーズはインドの格付けについてはBaa2(BBBに相当)に据え置いています。なお、格付け見通しの引き下げは、短期的に格下げを検討するネガティブウォッチと異なり、中期的な格付けに関する意見であり格下げの可能性がより高いことを意味します。

どこに注目すべきか:見通し引き下げ、成長率、ノンバンク

ムーディーズがインドの見通しを引き下げた主な背景は、インドの成長率の低下懸念(図表1参照)と金融セクターの安定性に対する懸念です。仮に成長率低下が続くようであれば財政への影響も考えられます。インドの中期的な課題を理解するために、見通し変更の理由に注目しています。

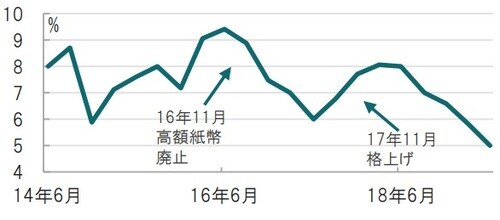

まず、インドのGDP(国内総生産)成長率の動向を振り返ります(図表1参照)。インドのモディ政権は16年11月に高額紙幣を廃止しました。突然の廃止にインド経済は混乱し成長率は低下しましたが、金融緩和による下支えなどを受け、17年中頃から回復に転じています。

なお、ムーディーズは17年11月にインドの成長率が8%前後で推移するのを見計らいBaa3(BBB-に相当)からBaa2 (BBBに相当)に格上げしました。しかし、足元の実質成長率は前年同期比5%程度に減速し、債務返済で重視される名目成長率も8%と、格上げ当時の水準を下回っています。格下げ回避に成長率回復が求められています。

金融セクターの不安も見通し引き下げの背景と指摘しています。インドでは家計や企業は主に銀行から資金調達しますが、特に地方ではノンバンク金融会社の貸出が盛んです。しかしノンバンクの経営不安などが続いたことで借入コストが上昇し、貸し出しは伸び悩んでいます。ムーディーズはインドのノンバンクの金融危機は想定していませんが、貸出の鈍化は景気回復を遅らせる可能性があります。例えば、別の格付け会社の調査を見ると、インドの商用車購入の半分程度、乗用車の3割程度がノンバンク経由で購入されていたからです。インドの自動車産業はGDPの7%程度を占めるといわれ、影響が懸念されます。

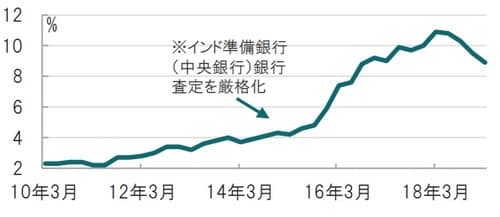

では、インドの銀行はどうか? インドの銀行は不良債権の処理を進めています(図表2参照)。これはインド準備銀行が不良債権の審査を厳格化したため(それまで見逃していた)不良債権が足元まで急上昇していました。不良債権比率はようやく低下したところで、貸出しを積極化するにはしばらく時間が必要と思われます。

債務残高対GDP比率が上昇するなど、インド財政も若干悪化しました。政府の金融機関への支援などが一つの背景です。もっとも、インドの貯蓄率は高く、国債もほとんどが国内で保有されている点をムーディーズは評価もしています。

即効薬よりも、インド経済回復の決め手は構造改革とムーディーズは指摘しています。時間に多少余裕がある見通しの引き下げに対する当局の対応が注目されます。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『インド格付け見通し引き下げ…成長率と金融セクターに懸念』を参照)。

(2019年11月8日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」