「関税の段階的な撤回」を米中両国が示唆

このところ、米国と中国の双方が、通商協議で歩み寄る可能性が漏れ伝えられるようになった。

11月7日には、中国商務省の高峰報道官が、通商協議の進展と関税措置の段階的な撤回で、米中が一致したと述べた。クドロー米国家経済会議(NEC)委員長も、交渉の進展を確認し、米中両国が「暫定合意に至れば、関税の段階的な撤回もあるだろう」と踏み込んだ発言をした。

ただ、トランプ米大統領やナバロ米大統領補佐官(通商製造政策局長)は、現時点では「関税措置を撤回することを伴うような合意」はなく、その決定を下せるのはトランプ米大統領のみだと述べた。関税措置の発動や取消しは、通商法301条に明記された大統領権限であり、「(トランプ米大統領が)納得のいく条件でなければ、撤回には至らない」というのが、真意なのだろう。

もともと、追加関税の悪影響をより大きく受ける中国は、段階的な関税措置の撤回を希望してきた。トランプ米大統領による懲罰的な関税措置が、少しずつでも撤廃に向かう合意ができれば、中国経済の成長率を下支えする要因になる。中国側の主要な要求のひとつだった。

関税撤回の話が、完全にはまとまらないにしても、合意に向けた動きがあると漏れ聞こえてくることは、実務者協議のなかで米中が歩み寄りを見せており、交渉の雰囲気が改善していることを示唆するのではないだろうか。

合意文書に署名する場所と時期については、米中両国が交渉を継続している模様である。米系メディアは、当初米国側が望んでいたアイオワ州やアラスカ州などの米国内で両首脳が会談し、署名する可能性はなくなったと伝えている。第三国での開催を模索しているようである。

慎重な態度から一転、市場は米国経済の底堅さを再評価

市場では、米中通商協議が暫定的または段階的に合意へ至るとの期待が膨らみ、今後の展開にも楽観的な見方が広がっている。そしてこれが、10月後半からの株高につながっている。ダウ工業株30種平均、S&P500種、ナスダック総合指数の3主要指数はともに市場最高値を更新。週足では5本続けて陽線(5週連続高)となり、株式市場への資金流入が見られる。

一方で、米国債市場では、10年債利回りが上昇傾向を見せ、11月8日には1.94%まで上がった。昨年末には、3.0%水準だった10年米国債利回りは、今年8月には1.50%割れまで低下(価格は上昇)した。その後、3度にわたるFRB(米連邦準備理事会)の利下げ(金融緩和)を受けて、10年米国債利回りは、上昇に転じ、2.00%水準への上昇を続けている。この理由は、立て続けな金融緩和による景気下支えの効果に加え、米国経済が消費主導により底堅い推移を見せていることが大きい。

筆者は、8月の時点で、金利の下げが著しく、水準からは下げすぎており、金利の反転上昇が起こりうるのではないかと指摘してきた。2019年最初から、市場では米国経済の失速に対する懸念が強く、FRBによる金融緩和を先んじて織り込み、利回りは上述のとおり大幅に低下していた。

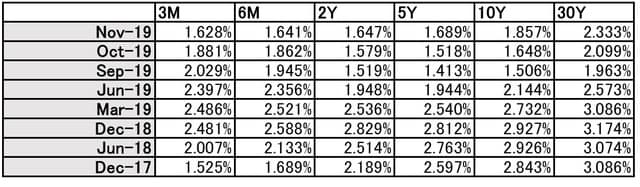

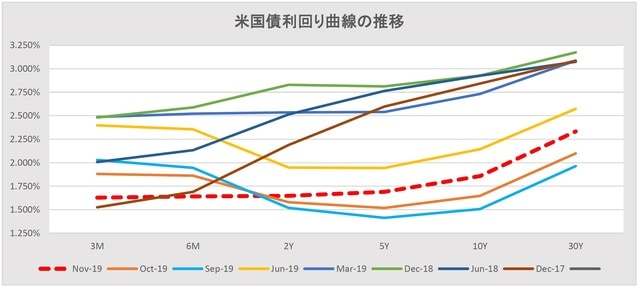

利回り曲線も、2年から5年の中期債利回りが、1年未満の短期金利を大きく下回るまで低下する「逆イールド状態」が続いてきたが[図表1]、10月末のFRBによる3度目の金融緩和以降、利回りは中期債・長期債ともに、上昇に転じ、イールドカーブもほぼフラット(平ら)な形状に回帰している[図表2]。

このイールドカーブの形状の変化と債券利回りの反転上昇は、市場のマインドが変化し始めていることを示唆するのではないだろうか。米国経済の腰折れ・失速を懸念し続けてきた市場が、FRBによる金融緩和と米中双方の妥協による経済成長維持への確度の高まりを嗅ぎ取り始めているのではないだろうか?

もちろん、ユーロ圏経済の厳しい状況や、英国のEU離脱シナリオが判然としないこと、中東での地政学的なリスクの高まりなど、不透明な要素は依然としてあり、楽観的にはなりきれないが、潮目の変化には、注意をしておく必要があろう。債券のみならず、逃避先として資金を集めてきた金相場も、価格下落に転じている。まずは、米中通商協議の成否や如何に、というところだ。

最後に、足元で注目された米国経済指標を1つ挙げておく。米ミシガン大学が発表した消費者マインド指数(11月)は速報値で95.7と、3ヵ月連続で上昇した。前月(10月)は95.5で、事前予想も95.5だったが、これを上回って強めの指標だったといえる。消費者マインド指数が3ヵ月続けて上昇するのは2年ぶりのことだ。

米国経済の雇用と賃金の伸びは底堅く、消費者は支出にやや慎重になったとはいえ、リセッション(景気後退)を引き起こすほど出費を控える兆しはないと読める。米消費者の家計の先行きや景気見通しへの見方は変わらず、景気拡大を消費が支えてきたこれまでの図式に変化はないと見える。特に、これからサンクスギビングにかけては、全米での消費・小売売上の規模は最大となる。その時期に、消費者のマインドが萎えていないことは、米国経済にとって、支援材料といえる。

長谷川 建一

Nippon Wealth Limited, a Restricted Licence Bank(NWB/日本ウェルス) CIO