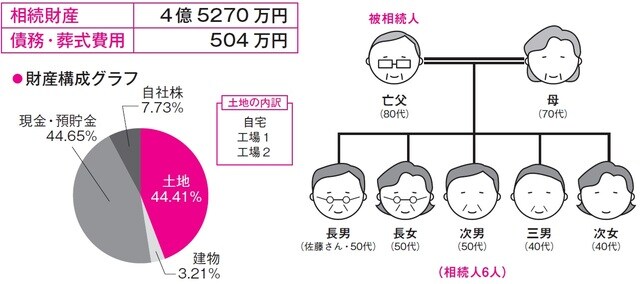

分割できない不動産を相続し、節税が急務となった事例

依頼者:佐藤さん(50代男性)・会社役員

節税額:6037万円

相続人 「不動産を分けることができない」

佐藤さんの父親は、2つの会社を経営していて、長男である佐藤さんと次男がそれぞれ会社を引き継いで経営してきました。父親が80歳になったことで、そろそろ本格的な相続対策をしなくてはと思っていたのですが、その矢先に急病で亡くなってしまいました。

父親は納税や分割のために必要だと考えていたようで、多くの現金を残してくれていましたが、自宅以外の不動産は会社で使用しており、売却することができません。また、自宅は母親と佐藤さんの家族が住んでいるため、きょうだいで分けるわけにはいきません。会社の経営に関わっていない長女、三男、次女には現金を分ける必要があります。母親の老後やこれからのことを考えると、できるだけ節税したいと考えています。

相続コーディネーター 「配偶者の税額軽減を最大限に活用する」

節税できるポイントは、「小規模宅地等の特例」を適用することと「配偶者の税額軽減の特例」を利用することでした。将来的な二次相続のことも気になりますが、佐藤家のケースでは、まずは今回の納税の負担を減らすことが急務といえました。

父親の遺言がありませんので、特例を利用するには、遺産分割協議が終了している必要があります。不動産の分け方については、きょうだいの間で暗黙の了解があり、会社を継ぐ佐藤さんと次男は会社が使用する不動産を相続することで、話がまとまりました。

●母親と長男、次男が会社の不動産を共有

母親は自宅を相続しますが、それだけでは50%の相続にならないため、会社が利用する不動産について、母と長男の佐藤さんまたは次男との共有として調整しました。工場1は佐藤さんと母親、工場2は次男と母親としました。長女、三男、次女の3人については、相続税分の現金を差し引いた残りの現金を3等分することで合意を得ました。

また、自社株の評価をし直すと、土地の評価の違いで、顧問税理士が出していた評価額よりも減額でき、節税になりました。

配偶者の税額軽減が使えず…土地評価減で滑り込み節税

依頼者:依頼者:松本さん(50代男性)・会社員

節税額:3271万円

相続人 「父親の財産をできるだけ残したい」

松本さんの父親は、祖父から相続した会社を叔父と経営してきました。長男である松本さんは父親の会社に入らなかったため、現在は、叔父の子ども(松本さんのいとこ)が会社を経営しています。

父親はリタイアするときに、弟家族に株も譲渡して会社経営を託しました。父親は長年代表者として経営してきましたので、まとまった退職金も得て円満に承継したようです。

父親が亡くなったとき、相当な預貯金が残されているのを知り、松本さんも妹も驚きました。父親も先に亡くなった母親もずっと質素な生活をして貯蓄をしていたおかげだといえます。

不動産は2つあり、1つは自宅と隣接する生産緑地の畑です。もう1つは会社を経営していた頃に社宅として使っていた家で、築数十年と古いため、現在は親戚に無償貸与しています。これまで節税対策は行っておらず、母親も亡くなっているため配偶者の税額軽減の特例を使うことはできません。現金はあり、相続税は払えるものの、相続の専門家に頼もうと考えました。

相続コーディネーター 「地積規模の大きな宅地と不整形地の評価で節税する」

自宅と畑は、用途が違うため別々に評価をしますが、それぞれの面積は500 ㎡を超えていますので、両方とも地積規模の大きな宅地の要件を満たしています。現地調査をすると自宅の周辺は農家住宅が点在する住宅地ですので、規模格差補正率により評価をしました。

●畑は不整形地として減額

貸家にしている土地は、私道の一番奥に位置しています。いわゆる旗竿地ですが、道路の幅員は2m に足りない部分があります。そうした不整形地を評価することで減額につながりました。

貸家は築年数が古いため、親戚に無償で貸しており、家賃を受け取っていません。よって自用地評価となり、減額できませんでした。相続後は、第三者へ売却することも選択肢になるとアドバイスしています。

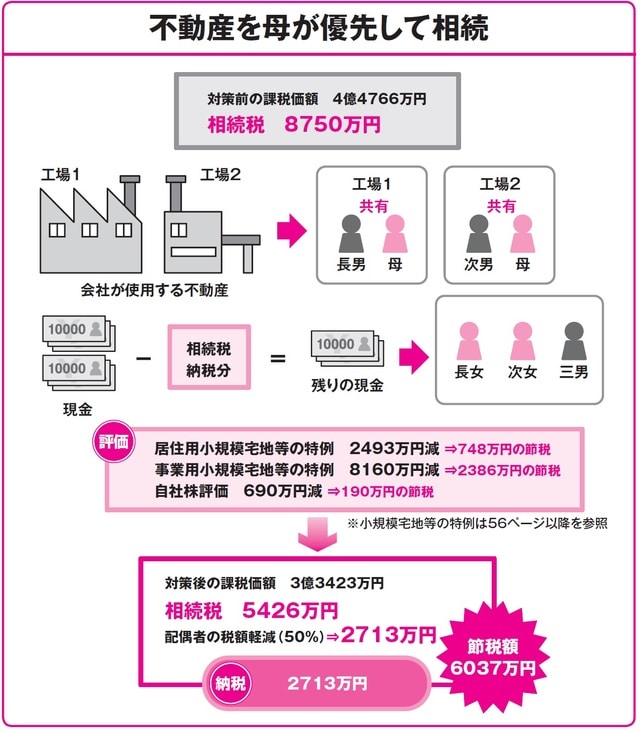

飲食店を相続…できるだけ節税して3姉妹で引継ぎたい

依頼者:田中さん(50代女性)・飲食店経営者

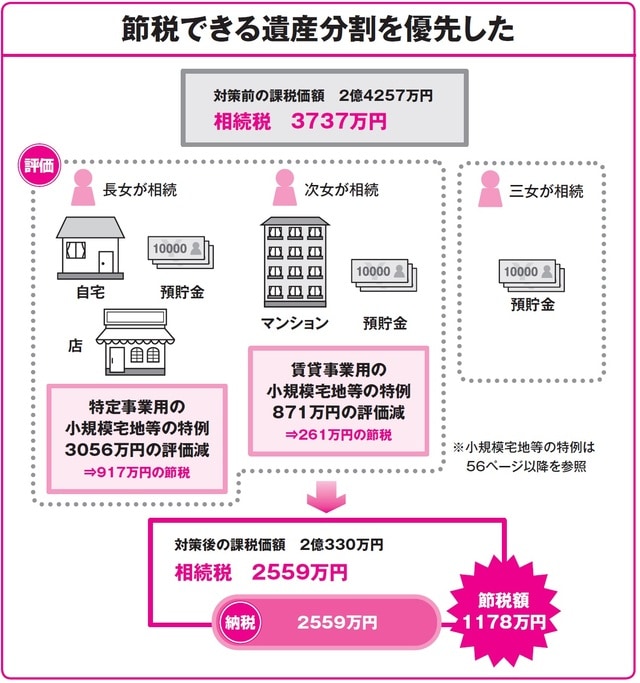

節税額:1178万円

相続人 「できるだけ節税して飲食店を引き継ぎたい」

田中さんの父親は、飲食店で修業をした後、独立し、結婚後は夫婦でお店を切り盛りしてきました。田中さんを長女とする3人の娘も、子どもの頃から両親の働く姿を見て育ってきたので、両親を支える気持ちで、自然と店を手伝うようになりました。

バブル経済の最中は、店の経営も順調で、会社組織にし、3店舗を経営するようになり、順風満帆かと思えました。しかし、父親とともにお店を切り盛りしてきた母親が先に他界してしまったのです。それを機に、父親は店舗の経営を娘たちに任せることを決断し、贈与税の負担にならない範囲で、娘たちが単独に運営できるように店舗の土地、建物を3人に1つずつ贈与しました。

飲食店はそれぞれが経営できるように分けましたので、相続の準備はできていたのですが、それでも自宅と法人名義にしていた長女(田中さん)のお店は、土地に父親の名義が残っており、相続税がかかる財産です。これを3人の相続人でどう分割するかというのも問題です。

両親が苦労して築いてきた財産なので、できるだけ節税して、父親から引き継いだ飲食店を継続していきたいというのが田中さん姉妹の希望です。

相続コーディネーター 「不動産を分けずに節税のメリットを活かす」

田中さんの父親は会社の株を所有していましたので、同族会社の事業用地は小規模宅地等の特例による評価減が適用できます。田中さんの父親の財産において、一番大きな評価減になることはその特例を活かすことでした。特例を適用すれば全員の相続税を下げることができるメリットが生まれるため、事業用の小規模宅地等の特例を使うことを優先しました。

幸い預貯金が多くあり、田中さんは自宅と店舗の不動産の他に納税分の預貯金を相続し、次女はマンションと預貯金、三女は預貯金という形で等分になる分け方をしました。この案で3人が合意し、円満に遺産分割協議も終えることができ、節税もできました。不動産があると等分には分けられないため、互いに譲歩してまとまったのでした。

曽根 惠子

株式会社夢相続代表取締役

公認不動産コンサルティングマスター

相続対策専門士