中小企業のM&A実施に関する情報は限定的だが…

昨今、大企業がスタートアップを買収したり、第三者割当増資を引き受けて資本業務提携を行うようなニュースをよく目にします。そこで、今回から数回に分けて、前回お伝えしたスタートアップと老舗の相違点を鑑みながら、両者を対象としたM&Aについて見ていきたいと思います※1(関連記事『中小企業の新たな定義…「老舗とスタートアップ」の明確な違い』参照)。

※1 なお、切り口としては、将来において事業の急速な成長を目指すという観点から、大企業とのM&Aにフォーカスして述べていきたいと思います。

ただ、話を進める前に、ひとつ悲しい現実についてお知らせしておきます。日本経済において高いプレゼンスを有する中小企業ですが、そのほとんどが未公開企業であり、大企業が実施するような大規模なM&Aとは異なり、中小企業のM&A実施状況に関する情報は極めて限定的なのです。

しかしながら、限定的な情報ではありますが、以下のとおり全体を俯瞰して解釈してみると、傾向としては中小企業を対象としたM&Aが増加基調にあることは間違いなさそうです。

• 中小企業のM&A仲介を手掛ける上場3社の案件成約件数は急増しています(2012年に比べて2017年では3倍超)([図表1]参照)。

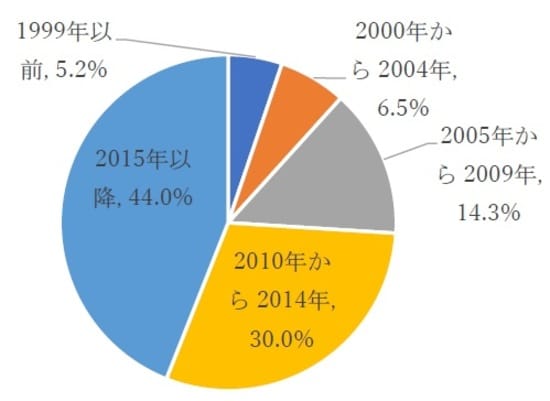

• M&Aを実施した中小企業を見てみると、「2015年以降」にM&Aを実施した企業の割合が最も多いとの調査結果が報告されています([図表2]参照)。

では、次にスタートアップと老舗に分けてM&Aのトレンドについて見てみましょう。

「スタートアップ」を対象としたM&Aは右肩上がり

直感的にお分かりの通り、中小企業の中でも、ここ10年程度はスタートアップの元気の良さが際立っており、IT化の急速な進行など外部環境の変化により社会経済におけるプレゼンスは強くなる一方です。そして、前回整理した通り、スタートアップは老舗に対して極めて魅力的な存在といえます。

そういった事実を反映した形で、スタートアップのM&Aが継続して増加基調にあります。特に、大企業によるバイアウト※2などのEXIT件数が右肩上がりの基調が顕著となっています([図表3]参照)。なお、これは別の項で述べますが、決して救済的な売却といったような後ろ向きの売却ではなく、事業成長を加速させるための前向きな売却がほとんどです。

※2 「バイアウト」とは、買収企業が被買収企業の過半数の株を取得して議決権などの支配権を手にすることを指します。

また、元々ベンチャーキャピタル(「VC」)を中心とした金融投資家が出資を行うことが一般的でしたが、ここ最近は金額、社数ともに事業法人によるスタートアップへの投資の存在感が増しているようです。([図表4]参照)。

加えて、案件数のみならず、1案件あたりの取引金額も高額化しており、かつて大企業によるスタートアップのM&Aは、以前までは10億円以下が大半を占めていましたが、近年は10億円以上のM&Aが増え、100億円を超える大型のM&Aも出てきています※3。

※3 大企業がスタートアップを高額でM&Aした事例として、KDDIによるソラコム(loTプラットフォーム事業者)のバイアウトが挙げられます。ソラコムは創業からたった2年半でKDDIに200億円という高額でバイアウトされました。

M&Aの対象となる老舗企業4つの傾向とは?

残念ながら、老舗を対象としたM&Aにかかる統計的なデータは全くといっていいほど存在しません。そこで、筆者独自でできる限りの調査を行ってみたところ、大企業と老舗とのM&A案件の数は限定的と見受けられました。

なお、参考として、数少ない事例ではありますが、M&Aの対象となる老舗の傾向として次の4点を示しておきたいと思います。

●事業承継において新進気鋭の後継者が受け継いだ企業

社歴が長い老舗は、「事業承継問題」を抱えているケースが多くみられます。事業承継において後継者は創業者の築き上げた事業を基本的にそのまま継承するケースが多いですが、一定数の事業承継においては、「新進気鋭な後継者」が事業を継承するケースも見受けられます。そういった企業の非連続的な事業成長の可能性に着目して、M&Aを実施した案件が一部見受けられました。

●ビジネスモデルを抜本的に変革した企業

外部環境の変化を捉え、前回スタートアップの定義で述べたような行動を採用した企業をM&Aの対象としたケースも散見されました。なかにはビジネスモデルのみならず、経営理念、社名、役員構成なども変更し、完全に別の会社に生まれ変わった企業もあります。

●独自の強みを有する企業

一般論として、M&Aの対象として魅力的と思わせるためは、相手方から見て独自の強みがあると認められる必要があります。これは、老舗であろうと、スタートアップであろうと、大企業であろうと関係ありません。実際、老舗のうち、以下に示すような独自の強みを有する企業は、他社から高い関心が寄せられ、M&Aに至っているケースが散見されました。

・独自の技術を保有している

・「匠の技」を継承している

・スーパーニッチ業界において高いプレゼンスを有している

●大企業の事業推進上追い風となるような企業

一部の案件においては、大企業の多角化を推進したり、バリューチェーン上の取引関係※4を強化することを目的とする案件が見受けられました。

※4 典型的には、大企業の下請けとして中小企業が一定の工程を受託するケースが挙げられます。

著者の調査結果においては見受けられなかったものの、老舗の特徴などを勘案すると、大企業と老舗のM&Aでは次のような案件も存在しているものと推測できるでしょう。

老舗と類似する境遇にある上場企業とのM&A

例えば、業歴30年以上の大企業とのM&Aを想定することができます。日本では創業から100年以上の老舗は3万社以上存在します。そして、国内証券取引所に上場する老舗は全上場企業の約15%にものぼります。

老舗というものは創業当初からの経営理念を脈々と引き継いでおり、長年踏ん張って会社を存続させてきたという事実からステークホルダーからの信頼を勝ち得ています。そのような老舗独特の特長は老舗の上場企業であっても変わりません。

したがって、経営者が同じ目線で通じ合う距離感や企業全体としての親和性が認められやすいことから、PMIも円滑に進むことが期待でき、一定数のM&Aが実施されているものと想定されます。

地理的拡大を目指す大企業

地方の老舗は、地場の信用を強く有しているものと想定できます(例.経営者が地場の有力者である、事業を通じて長年にわたり地域貢献している(雇用の創出))。そういった無形資産はIT化が進んだ世の中においても容易に取って代わられるものではないため、その価値を高く評価してM&Aを実施することもあり得ましょう。

想定していた通り、M&Aの件数という意味ではスタートアップが老舗を大きく上回っています。これはM&Aを実施する目的に大いに関係がありそうです。そして、その目的は前回述べたスタートアップと老舗の相違点とも大いに関係しているでしょう。

ということで次回は、M&Aを実施する目的について大企業側と中小企業側(スタートアップと老舗)に分けて整理したいと思います。

![[出典]entrepedia(一部改変) ※件数には被買収、子会社化、主要株式取得、事業譲渡が含まれます。](https://ggo.ismcdn.jp/mwimgs/f/a/550/img_faade0b123d4a97415b644430b47cbbf56462.jpg)

![[出典]entrepedia(一部改変)](https://ggo.ismcdn.jp/mwimgs/4/4/550/img_440e0bbfd357bfdc204f1bf388a3bb6773537.jpg)