● 日銀、FRB、ECBの準備預金は、金融危機後の国債買い入れなどで計7兆ドル近くに達している。

● 超過準備は銀行の余剰資金、相応の悪材料にも資金繰りの懸念は不要となり株価の下支えに。

● 米中対立激化でも金融危機には至らず、ただ準備預金はすでに実体経済に必要以上の水準か。

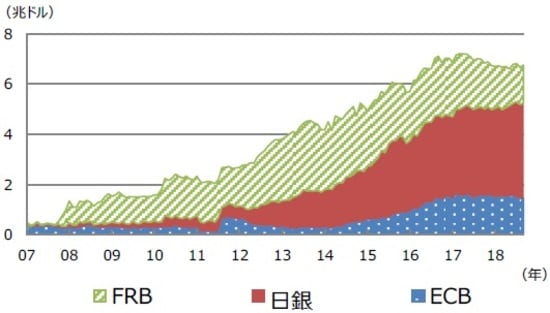

日銀、FRB、ECBの準備預金は、金融危機後の国債買い入れなどで計7兆ドル近くに達している

主要国では、民間銀行が預金の一定割合を「準備預金」として、中央銀行の当座預金に預け入れるよう義務付けられています。これを「準備預金制度」といい、預け入れなければならない最低額の預金を「法定(または所要)準備預金」、それを超える分を「超過準備預金」といいます。現在、日銀、米連邦準備制度理事会(FRB)、欧州中央銀行(ECB)には巨額の準備預金が積み上がっていますが、ここに至る経緯は次の通りです。

2008年9月のリーマンショック以前、日銀、FRB、ECBの準備預金は合計で5,000億ドル程度でした。しかしながら、リーマンショック後、世界的な金融危機が発生すると、日銀、FRB、ECBは非伝統的な金融政策を導入し、民間銀行から長期にわたって大量の国債を買い入れました。買い入れ代金は、各中央銀行の当座預金に入金されるため、準備預金は急増し、足元で合計7兆ドル近くに達しました(図表1)。

超過準備は銀行の余剰資金、相応の悪材料にも資金繰りの懸念は不要となり株価の下支えに

FRBの準備預金は、2017年10月以降、バランスシート縮小政策により、減少傾向にありました。ただ、この政策は2019年8月に終了したため、今後、準備預金の減少傾向には歯止めが掛かる見通しです。また、ECBの準備預金は、2018年12月の国債買い入れ終了で、横ばい推移が続いていましたが、2019年11月からの国債買い入れ再開で、この先は増加傾向が予想されます。一方、日銀の準備預金は、緩和継続により増加傾向が続いています。

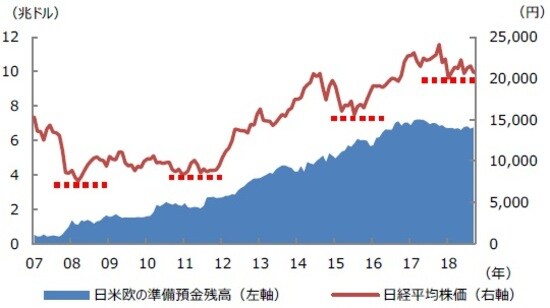

このように、準備預金はなかなか減っていませんが、実は良い面もあります。現在、準備預金のほとんどは超過準備預金で、これは民間銀行の余剰資金です。したがって、市場に相応の悪材料が浮上しても、民間銀行全体が資金調達難に直面する可能性は極めて低いということになります。これは株価にとってプラス材料であり、実際、準備預金の積み上がりとともに、日経平均株価の下値は切り上がっていることが分かります(図表2)。

米中対立激化でも金融危機には至らず、ただ準備預金はすでに実体経済に必要以上の水準か

なお、前述した相応の悪材料として、例えば、米中貿易摩擦問題や中東情勢が挙げられます。ただ、いずれも銀行の信用不安に直結するものではなく、そもそも現在の市場環境は、準備預金の積み上がりにより金融システム不安が起こりにくい状況にあります。したがって、米中対立が激化し、中東情勢が緊迫化した場合でも、株安への警戒は必要ですが、金融危機にまで発展する公算は極めて小さいと考えます。

最後に、準備預金の悪い面について触れておきます。必要以上に積み上がった準備預金は、本来、民間銀行の貸出を通じて企業や家計に行き渡るべきものです。これにより、経済が活性化すれば、物価の上昇や一段の株高も期待できますが、準備預金が積み上がったままであれば、その実現は困難となります。ただ、民間銀行が貸出を行っているにもかかわらず、準備預金が一向に減らないということは、実体経済が必要とする以上の資金が、中央銀行によって供給されてしまったとも考えられます。

(出所) Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

(出所) Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『日米欧の準備預金が株価を下支え』を参照)。

(2019年9月26日)

市川雅浩

三井住友DSアセットマネジメント シニアストラテジスト