孫のために始めた「生前贈与」が、兄弟分裂の引き金に

相続問題でよく見られるのが、口約束が原因になったもの。書面が残っていないため「そのような約束はしていない」とトラブルになったり、書面がないため法律的に契約が無効になってしまったりと、事例は枚挙にいとまがありません。今回は、そんな口約束がトラブルを招いた、ある家族を紹介します。

その家族は、父、母、長男(Aさん)、次男(Bさん)の4人家族。休日には父と子供でキャッチボールをする姿が見られるなど、近所でも評判になるほどの、仲良し家族でした。月日がたち、長男も、次男も結婚。それぞれ実家を離れましたが、それでも家族仲は良好のままでした。

ある年の夏の終わり。次男から来春に第一子が誕生するという報告がありました。父と母にとって初孫であり、大変な喜びよう。その後、父の呼びかけで、家族4人だけが実家に集まる機会がありました。

「今日は、わざわざありがとう」

「なんなんだい、父さん。改まって」

「私も仕事を辞めて悠々自適な生活を送っているが、そろそろ、もしもの時のことを考えないと思ってな。Bの子供がそろそろ生まれるだろう。生まれたら、毎年贈与をしていきたいと思うんだ」

「贈与?」

「そうだ。相続税の対策になるというから、毎年、110万円ずつの贈与をしていく。Aに子供が生まれたら、同じように贈与をしていく。子供のために使ってくれ」

父が家族を集めたのは、1年間あたり110万円までの贈与は非課税になるという制度を利用した、生前贈与の話をするためだったのです。我が子と、これから誕生する孫を思った父の優しい申し出に、兄弟はただただ「ありがとう」を繰り返していました。

そして翌春。次男の第一子は無事生まれました。

「おめでとう!」

「ありがとう、父さん。これで俺も父親だ。いっそう、頑張らないといけないな」

「そうそう、約束していた贈与の話だが、今度、お前の口座に振り込んでおくよ」

「父さん、ありがとう。この子のために使わせてもらうよ」

こうして約束通り、次男に対して毎年110万円の生前贈与がスタートしました。その10年後、子宝になかなか恵まれることがなかった長男夫婦に、第一子の妊娠が判明。家族全員が幸せに包まれる中、悲劇が訪れました。元気だった父が、急死したのです。

あまりに突然のことに、家族はうろたえるばかり。何とか葬儀、納骨と済ませていきました。

「突然のことで驚いたけど、一番ビックリしたのは父さんかもね」と次男。

「そうだな。孫の顔を見せてあげたかった、それが心残りだな」と長男。

父の思い出話にしんみりするなか、母が切り出しました。

「お父さんの相続のことなんだけど。お父さん名義の貯金が5,000万円ほどあるんだけど、急なことで遺言なんてないのよ」

「決められている通りでいいんじゃないか。母さんが二分の一を相続して、俺らが四分の一ずつ相続して……」と次男が言ったときに、長男がストップをかけました。

「ちょっと待てよ。それは不公平だろ」

「不公平って?」と次男。

「お前、父さんから毎年、贈与してもらっていたよな。話が合ったのは、10年前だ。結構な金額だろう。俺だって今度、子供が生まれるんだ。その分、多くもらってもいいはずだ」

「いや、あれは俺らに子供が生まれたら、という約束だろう。兄さんの子供はまだ生まれてないんだし、贈与の話は無効だよ」

「それが不公平だと言っているんだ。昔から俺は『お兄ちゃんなんだから』と言われて、お前に色々譲ってきただろう。父さんや母さんもお前には甘くて。俺はいつも我慢していたんだよ!」

「そんなこと考えていたんなら、その場で言えよ!」

いつまでも終わらない兄弟喧嘩に「まあまあ、二人とも」となだめる母。結局、折り合いはつかず、これを機に家族仲は険悪になってしまいました。

贈与の約束は「口頭」ではなく「書面」にする

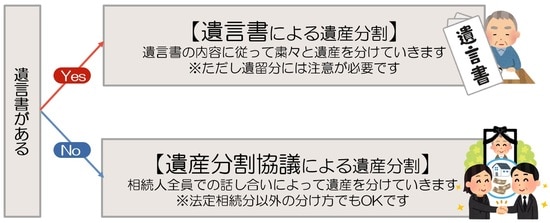

遺産分割には、ルールがあります。遺言書があればそれに従って分け方を決め、遺言書がなければ相続人が全員納得するまで話し合いで分け方を決める、という簡単なルールです。

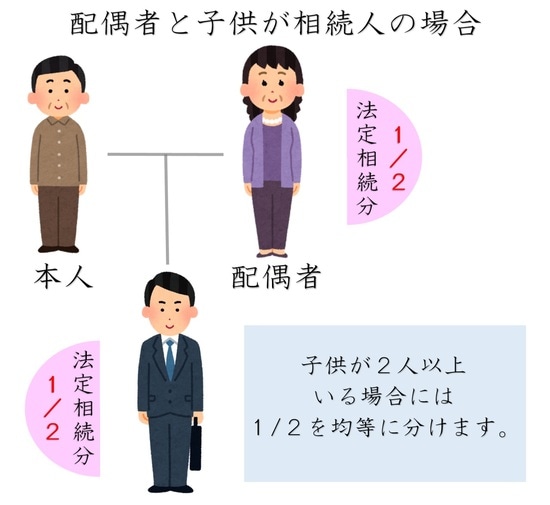

事例の場合は遺言がないということなので、相続人である母、長男、次男が話し合い、全員が納得できれば分け方は自由です。ただ民法上、一つの分け方の目安として、法定相続分という割合が存在します。相続人が配偶者と子供である場合1/2ずつで、子供が2人以上いる場合には、1/2を均等にわけます。つまり兄弟が2人いれば1/4ずつ、3人いれば1/6ずつとなります。

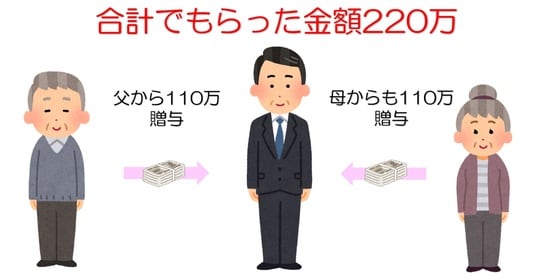

事例に出てきた「贈与税は1年間あたり110万円まで非課税とされる」という生前贈与は、相続税対策としてもよく知られた制度です。年間110万円なので、たとえば、両親から110万円ずつ贈与を受けたときは、合計金額が220万円になるので、贈与税の申告が必要です。

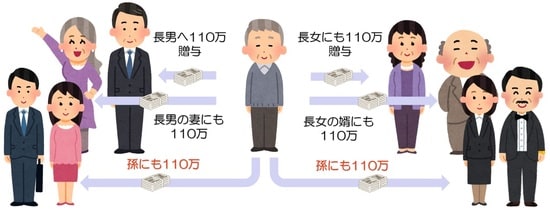

この110万円は、「もらった110万円」がポイントです。「あげた110万円」ではないのです。つまり下記のような場合、贈与税の申告は不要なのです。

今回の事例の場合、「贈与する」という約束が口頭で行われただけ、というのがトラブルの原因でした。贈与契約書があれば、贈与契約を交わした日である記載されている日付が、贈与により財産を取得したタイミングとなります。「家族だから…」と口頭で済ませるのではなく、「家族だからこそ」書面にすることが大切なのです。

【動画/筆者が「贈与税の基礎知識」をわかりやすく解説】

橘慶太

円満相続税理士法人