相続税の還付を受けているケースは意外に多い

この連載の最後にあたり、ぜひ触れておきたいことがあります。それは、相続税の「還付」についてです。

相続税の還付というのは、相続税の申告・納税をした後に税金を納め過ぎていることが分かった場合、税務署に還付請求をすることで納め過ぎた税金が戻ってくるというものです。相続税で損をしないために、必ず知っておいてほしいと思います。

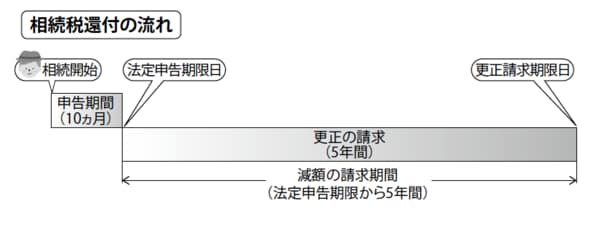

相続税の還付請求は、相続発生から5年10カ月以内(相続税の申告期限から5年以内)であれば行うことができます。相続税の見直しをすることで、多くの方が還付を受けているといわれています。実際に還付をビジネスとして成立させている法人もあるほどです。還付額は数百万から数千万円単位にのぼります。

[図表1]相続税還付の流れ(2011年12月2日以降に相続を迎えた場合)

税務署は仮に過大な申告に気づいても、わざわざ「あなたは払い過ぎですからお返しします」とはいってくれません。しかも、相続申告の経験のない税理士は山ほどいて、彼らが手がけた申告では、高い確率で過大な相続税を払っているケースがあると思われます。

追徴課税がなくなった上に還付が生じたケースも!?

特に相続税の見直し・還付の可能性が高いのは、土地を相続した場合です。連載第12回〜14回で紹介した「土地の評価減」「利用区分の変更」ができていないことが納め過ぎの原因として考えられます。

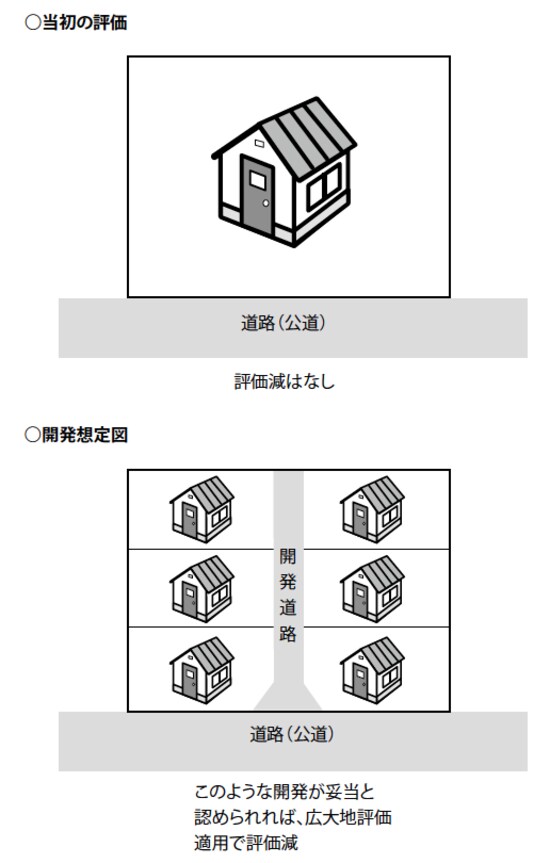

筆者が実際に関わったケースでも、資産税に詳しくない税理士が扱ったために不備が多く、広大地という大きな評価減の要素が漏れていたことがありました。下記の図表2のとおり、本来は開発想定図のように考えることができるので、広大地評価として45%の評価減ができたのですが、適用されていなかったのです。

[図表2]広大地の適用が漏れていたケース

広大地適用前・・・路線価20万円×500㎡=1億円の評価額

広大地適用後・・・路線価20万円×0.575×500㎡=5750万円の評価額

広大地に適用された場合には、面積に応じて0.35〜0.6の補正率を乗じることになります。今回の場合、広大地適用後には4250万円も評価額が下がりました。

他にも、相続税の申告書を見直したことで小規模宅地等の特例の適用漏れが判明し、約2億円納めた相続税のうち約5000万円が戻ってきたケースや、税務調査で申告漏れを指摘され、追徴税を課された人が、見直しによって追徴課税がなくなるどころか逆に還付が生じたケースもありました。

こういった人たちは決して「ラッキーな人」ではありません。自分が納税し過ぎたことに気づいておらず、そのまま5年10カ月の期限を過ぎている人がゴロゴロいるのです。相続税の納税者全員がその内容を見直してみれば、あっちにもこっちにも還付可能な人が出てくるはずです。

これから相続税の申告をする人はもちろん、すでに申告納税をした人でも申告から5年経たない人は、今一度、「自分は相続税で損をしていないか」見直すべきだと思います。