家族全員で相続対策を話し合ったが……

みなさん、相続税対策は進んでいるでしょうか? 相続税は、事前の対策によって、大きく納税額が変わる税金です。

現在、世の中には、本当に多くの相続税対策の情報が溢れかえっています。 やれ生前贈与がいいとか、やれ不動産買うのがいいとか、やれ遺言書を作っておいた方がいいとか……、世の中には様々な相続税対策がありますが、多くの人が知らないことがあります。

それは、相続税対策は、行う順番を間違えると、逆効果になることがあるのです。適正な順番に従って、一つずつ対策をしていかないと、とんでもないトラブルに陥ることもあります。

今回は、その順番を間違えてトラブルに発展したある兄妹の話をしましょう。

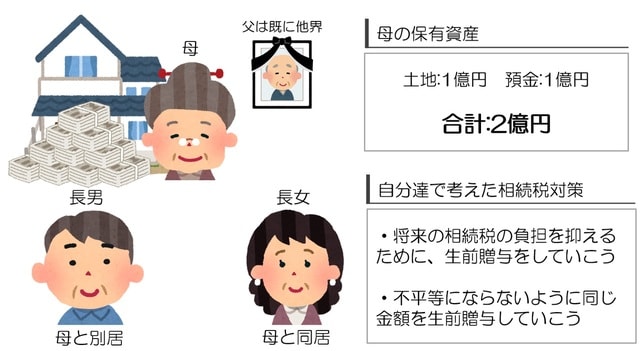

紹介するのは、このような家族。

・父(すでに他界)

・母(保有資産:土地1億円、預金1億円)

・長男(母と別居)

・長女(母と同居)

母は高齢です。自分でも、いつ何があってもおかしくない、と自覚しています。そこで母は二人を呼び出していいました。

「わたしも、いつ何があるのか分からないから、今から相続対策をしたいと思うの」

突然の母からの提案に、兄妹は初めはビックリしましたが、「自分が亡くなった後に、子供たちが困らないように」という親心に触れ、しっかりと話し合うことにしました。

「相続税が高くならないように、生前贈与をしていこうと思うの」と母。

「生前贈与!?」

「預金が1億円ほどあるから、それを私が生きているうちに、少しずつ贈与していくの。そのほうが、相続税が安くなるから。兄妹で不平等にならないように、同じ金額を贈与していくわ」

「それで相続税が安くなるのね、わかったわ」と長女。長男も不平等にならないように、という母の気遣いに納得し、早速、長男と長女への生前贈与が開始されました。

「そして私にもしもの時があったら、残っている財産は二人で二等分してちょうだい」と母。

そこから時は流れて、母に相続が発生しました。その時にはすでに2500万円ずつを長男と長女に生前贈与をしていました。もともと1億円あった預金は、2500万円ずつ減っているので、母の手元には5000万円の預金と1億円の土地(自宅)が残っていました。

母の葬儀などがひと通り終わり、遺産の分け方について兄妹で話し合いをすることになりました。

「お母さんが言っていた通り、残った預金も自宅も仲良く二等分でいいよな」と長男。

「ええ、そうね。平等が一番よ」

話し合いはすぐにまとまるかと思われました。ところがその後、長女は相続税申告の準備をしようとしている時に、ある事実を知ってしまうのです。

「えっ、自宅は私が相続すると、評価額が8割引きになるの!」

いわゆる、「小規模宅地等の特例」です。これはひと言でいうと、場合には、8割引きの評価額で相続税を計算していいですよ」という特例です。この特例が使えるかどうかで、相続税が何千万円も変わってしまうケースはよくあります。それくらい大事な特例なのです。

「私と兄で半分ずつ自宅を相続する場合は、一体、どうなるのかしら?」

長女が自宅をすべて相続した場合の相続税は、320万円になります。一方で長男と長女が共有(2分の1ずつ)で自宅を相続した場合には、長女が相続する部分は8割引き、長男が相続する部分は通常の評価額になり結果として、相続税は960万円になります。

「兄と共有財産にすると、相続税が960万円。私だけが相続すると320万円。その差は3倍。なんだか、ばかばかしいわね」

そして長女は、こう考えるようになりました。

「そもそもお兄さんは、ここに住むわけじゃないんだし。この家を相続しなくてもいいんじゃないからしら」

そこで兄を呼び出して、こう切り出しました。

「相続税が安くなるから、私が実家を相続してもらってもいい? 預金の5000万円はお兄ちゃんが相続してもいいから」

前々から決まっていた遺産分割の方法に、突然異議を唱えた長女に対し、長男は不信感を覚えたといいます。

「は? お前が自宅を相続したら、まったく平等にはならないよな。お前は母さんから生前贈与の2500万円と、自宅の1億円で、合計1億2000万円を相続することになるよな。俺は残りの預金、5000万円をもらっても、7500万円だ。そんなの不平等じゃないか!」

「でも余計な相続税を払うほうがばかばかしいじゃない。相続税が3倍も違うのよ」

「相続税だけの問題じゃないんだよ!」

「じゃあ、何が問題なのよ!」

この言い争いがきっかけとなり、仲の良かった兄妹は話す機会もなくなってしまったといいます。

「生前贈与」は相続対策の〆として考える

上記のように、相続争いは発生するのです。この家族は、遺産分割対策をしないまま生前贈与を進めてしまったがために、後戻りができなくなってしまった典型例です。

もしこのご家族が、生前贈与を始める前に、小規模宅地等の特例について検討していたら、こんな流れになっていたかもしれません。

母「自宅は同居親族が相続すると、相続税が安くなるの。だから自宅は長女、預金は長男に相続させるけど、それでいい?」

長男「俺は実家に戻る予定もないし、異論はないよ」

長女「相続税が安くなるなら、その形にしてくれたら助かるわ」

母「そしたら、相続税の負担を少なくするために、長男に生前贈与を始めましょう。あと自宅が8割引きになる特例は、生前贈与では使えないから、自宅は私が死ぬまで持ってなさいね」

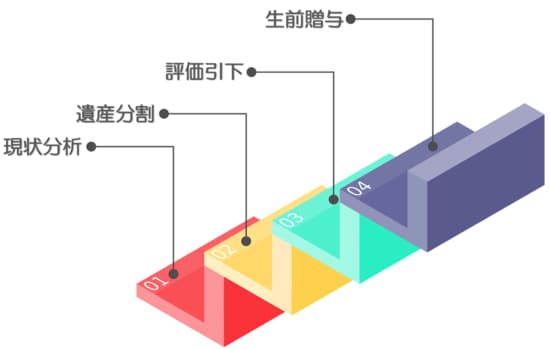

相続トラブルが起きてしまっては、たらればでしかありませんが……。行うべき相続対策を順番に記していくと、下記の順番になります。

1.現状分析

2.遺産分割対策

3.評価引下対策

4.生前贈与対策

相続税対策には、優先順位が存在します。

最も優先度が高いのは現状分析で、その次に優先度が高いのは遺産分割対策です。預金や国債などの換金しやすい資産は、平等に財産を分ける際の調整弁として使える重要な財産です。後先考えずに生前贈与で分けてしまうと、いざ相続が起きた時にバランス調整ができなくなってしまいます。

評価の引下げ対策や、生前贈与対策は、現状分析と遺産分割対策がしっかりできた後に検討する、相続税対策の最後の仕上げだと考えてください。

現状分析と遺産分割対策が基礎工事だとすると、評価引き下げ対策と生前贈与対策は、建物の建築工事のようなものです。基礎工事しないまま、建物たてると、ちょっとした地震で倒壊します。そのようなイメージなのです。

【動画/筆者が「小規模宅地等の特例について」を分かりやすく解説】