●過去7-9月期に大きな危機がよく発生、海外投資家も8月は買い越し減、9月は売り越しの傾向。

●ダウ平均も格言通り8月から9月にかけて下げやすく、これらの要素が日経平均の季節性に影響か。

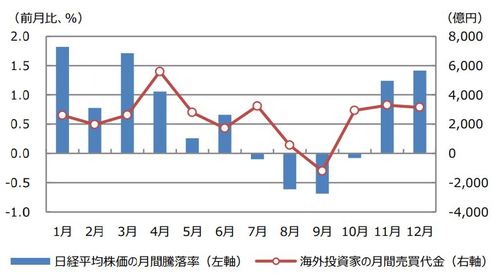

日経平均は年末から翌年の春先にかけて上昇し、8月から9月にかけて下落する傾向がみられる

8月の株式相場は、「夏枯れ相場」といわれることがあります。これは、日本では夏になるとお盆休みなどで市場参加者が減るため、相場があまり動かなくなるという格言です。また、市場参加者が少ないと、悪材料に対する株価の下げ幅は大きくなる傾向があります。実際、トランプ米大統領が8月1日に対中制裁関税第4弾の発動を表明すると、日経平均株価は7月末比で、一時5%以上下落するなど、軟調に推移しています。

そこで今回のレポートでは、他の月でも日経平均株価に特徴的な動きがみられるか、確認してみます。具体的には、日経平均株価について、1959年から2018年までの過去60年間のデータを用いて、月間騰落率の平均値を算出します。その結果は図表1の通りです。日経平均株価は、年末から翌年の春先にかけて上昇し、8月から9月にかけて下落する傾向がうかがえます。

過去7-9月期に大きな危機がよく発生、海外投資家も8月は買い越し減、9月は売り越しの傾向

7-9月期は、過去に大きな危機やショックがよく発生した時期でした。具体的には、ニクソン・ショック(1971年8月)、欧州通貨危機(1992年9月)、アジア通貨危機(1997年7月)、ロシア危機(1998年8月)、同時多発テロ(2001年9月)、パリバ・ショック(2007年8月)、リーマン・ショック(2008年9月)、チャイナ・ショック(2015年8月)などが挙げられます。

このような危機やショックに、当時の日経平均株価は大きく下落しました。その結果、日経平均株価は8月から9月にかけて下げやすい傾向が生じたとも考えられます。なお、日本株の動きに大きな影響力を持つ、海外投資家の月間平均売買代金も、図表1に表示しました。取得できるデータは過去25年間と、日経平均株価の過去60年間よりも少ないのですが、やはり8月は買い越し額が少なく、9月は売り越しになっていることが分かります。

ダウ平均も格言通り8月から9月にかけて下げやすく、これらの要素が日経平均の季節性に影響か

次に、ダウ工業株30種平均に目を向けます。日経平均株価と同様に、1959年から2018年までの過去60年間のデータを用いて、月間騰落率の平均値を算出します。その結果は図表2の通りです。ダウ工業株30種平均も、年末から翌年の春先にかけて上昇し、8月から9月にかけて下落する傾向がうかがえます。日経平均と異なるのは、5月と6月は下落し(5月はわずかに下落)、7月と10月は上昇している点です。

この季節性をみる限り、米ウォールストリートの有名な格言、「5月に売って市場から立ち去れ。そしてセント・レジャーズ・デイ(すなわち9月第2土曜日)まで市場に戻ってくるな(Sell in May and go away, and don’t come back until St. Leger’s day)」は、有益と思われます。以上より、夏場の日経平均株価の下落傾向は、7-9月期が、①危機やショックが起こりやすい時期、②海外投資家の買い意欲が低減しやすい時期、③ダウ工業株30種平均が下げやすい時期、であることが影響していると推測されます。

(出所) Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『日経平均株価の季節性』を参照)。

(2019年8月21日)

市川雅浩

三井住友DSアセットマネジメント シニアストラテジスト