1:人生の計画と個人キャッシュ・フロー表を作成する

富裕層は、人生の目標が明確になると、それを金銭的にどのようにカバーするのか、具体的なライフプランが問題となる。ストックの財産とフローの収入で、算出した金額を賄えないとすれば、金銭面での補強を検討しなければならない。たとえば、退職時期を延長してフロー収入を長期化させること、生活費を削減すること、投資リターンを稼ぐこと等が考えられる。

退職後のライフプランを立案することは、リタイアメントプランニングと呼ばれる。退職後の必要生活資金を見積もって、金銭面での不足があれば、退職前から計画的に準備しておかなければならない。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

退職後のファイナンシャル・プランニングにおいて重要な要素は、社会保険(国民健康保険、被用者保険、後期高齢者医療)と年金(国民年金、被用者年金、企業年金・個人年金)であるため、プライベートバンカーはこれらの制度をしっかりと理解しておかなければならない。

ライフプランに基づいて、フローの資金計画を立てることをファイナンシャル・プランニングと呼ぶことが多い。これはウェルス・マネジメント※の1つの側面である。

※ウェルス・マネジメント……お客様の財産管理、次世代への財産承継、その家族のファミリー・ミッションの実現を、資産運用と税務対策の両面からサポートすること

ライフプランを考えると、まず大切なのは、緊急時の資金を準備することである。災害の発生、家族の病気等突発的に多額の支出が必要になることがある。こうした時に備え、資金を真っ先に準備しておかなければならない。そのうえで、中長期の資金計画として、多額の資金を必要とする、①子供の教育資金、②住宅取得資金、③老後生活資金を考えるのである。

ただし、お客様によっては子供がいなかったり、賃貸マンションを好んだりするケースもあるだろう。一方、誰であれ老後は必ずやってくるため、老後生活資金はすべてのお客様に共通の問題であるといえる。しかも、少子高齢化の影響から、公的年金の受給額は低下し、老後生活資金がますます乏しくなる日本経済である。住宅に資金を回しすぎて老後生活資金が不足する等の失敗を犯さないよう、お客様が将来迎える様々なイベントを予測し、必要な資金計画を立てることが求められている。

そこで、個人キャッシュ・フロー表の作成が必要となる。これは、結婚、出産、教育、住宅購入等、お客様の家計に関して将来的に発生するイベント、及び必要資金を時系列順に表したものである。これによって、家計の資金繰りを明らかにすることができる。

収入については、給与収入、年金収入、金融投資からの運用収入、不動産投資からの収入、自社株式からの配当金等が考えられるが、個人キャッシュ・フロー表においては、所得税・住民税及び社会保険料を控除した可処分所得ベースで記載する。支出については、生活費、住宅費(家賃、固定資産税、住宅ローン金利等)、教育費、生命保険料、その他臨時的な支出まで記載する。

個人キャッシュ・フロー表の末尾には、キャッシュ・フローの収支差額(=収入合計-支出合計)を記載し、貯蓄差額に加算又は減算する。キャッシュ・フローが一時的にマイナスになったとしても、その年だけ銀行借入れを行う等の手当てがあるのであれば、問題はない。しかし、キャッシュ・フローのマイナスが継続するような場合は、収入増加又は支出減少のための対策を立案しなければならない。特に、貯蓄残高がマイナスの場合(借入金のほうが資産よりも大きい場合)は、家計の破綻につながるおそれがあるため、どれだけ大きな規模の資産家であっても要注意であろう。

2:相続税対策のため、個人の貸借対照表を作成する

企業会計で貸借対照表を作成するのと同様、個人においても貸借対照表の作成が必要である。個人(家計)の貸借対照表を作成することにより、所得税申告だけでは把握することができない財務上の問題点を理解できるようになる。

一次相続とは、夫婦のうち一方の死亡に伴う、残された配偶者と子供による相続をいう。二次相続とは、一次相続後、残された配偶者の死亡に伴う子供による相続をいう。一般的に相続税のシミュレーションを行う場合、法定相続割合で遺産を分割したものと仮定する。

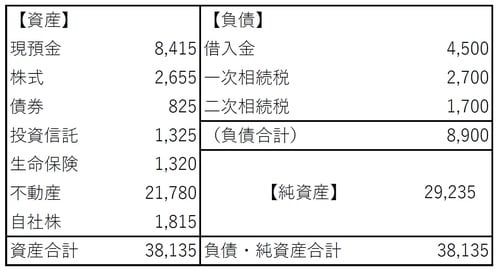

家計貸借対照表は、資産、負債、純資産から構成され、資産、負債は時価ベースで評価を行う。金融資産は市場価格で評価するとともに、自社株や不動産も毎年評価替えしなければならない。生命保険については、養老保険の満期返戻金、終身保険の死亡保険金によって評価する。

また、見えない債務である未払い相続税額を計上することにより、相続対策に役立てることもできる。家計貸借対照表の最も重要な機能は、この未払い相続税額の把握である。ほとんどのお客様は、自分の相続時に発生する相続税額を把握しておらず、相続税対策の必要性を認識していない。このため、相続開始後、相続人が申告・納税の際に予想外の高額な税負担に驚かされるケースが多い。「生前対策を行っておけばよかったのに・・・・・・」と、相続人が後悔するのである。プライベートバンカーは、相続税試算の重要性を説明し、早い段階から家計貸借対照表の作成をアドバイスしなければならない。

プライベートバンカーは、家計貸借対照表を作成するとともに、次の観点から分析を行って、問題点を把握する。すなわち、個人のリスク許容度の範囲内で資産の分散が図られ、必要な流動性が確保されているか、相続の際に遺産分割が容易な資産構成であるか、負債が無理なく返済可能であり、相続税額は過大になっていないかである。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

お客様に対するアドバイスは、次の3つの観点から行われる。

第1に、遺産分割の観点である。すなわち、資産の大部分が不動産や自社株式の場合、複数の相続人に均等に分割することが困難であるため、遺産分割を巡る相続争いが生じる可能性が高い。そこで、不動産や自社株式の明細を分析し、各相続人に問題なく分割できるかどうかを検討する。特に、自社株式については、遺産分割ではなく後継者へ集中的に承継させることが基本であるため、後継者ではない相続人との遺産分割のバランスを取ることが難しい。

第2に、納税資金の観点である。未払い相続税と流動性ある資産(=金融資産及び生命保険金)とを比較し、納税資金に不足がないかを確かめる。足りない場合は、終身保険等の生命保険契約に加入し、それを補わなければならない。

第3に、相続税対策の観点である。未払い相続税は、家計貸借対照表作成後の相続対策を上手く行うことによって減少させることができる。そのためには、資産構成を組み換えなければならない。一番多いパターンは、金融資産から不動産への組み換えである。これによって財産評価が下がるため、未払い相続税は減少する。

また、時価に比して相続税評価が高い地方都市の不動産を売却し、時価に比して相続税評価が低い首都圏の不動産を購入する方法も、未払い相続税を減少させる。そして、自社株式については、持株会社化等の組織再編によって評価額を引き下げ、未払い相続税を減少させることが可能である。さらに、銀行借入金によって不動産投資を行うことができれば、負債の増加分(取引価格ベース)よりも資産の増加分(相続税評価ベース)が小さな投資となるため、家計貸借対照表の純資産が減少し、結果として未払い相続税は減少することとなる。

岸田 康雄

国際公認投資アナリスト/一級ファイナンシャル・プランニング技能士/公認会計士/税理士/中小企業診断士

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<