1:「新信託法」による新しいスキーム

新信託法のもとで活用可能となった信託スキームのうち、事業運営に関連するものとして、受益証券発行信託、限定責任信託、事業信託、自己信託が挙げられる。

受益証券発行信託とは、信託行為により受益権を発行する信託である。この結果、資産の売買は、資産そのものでなくその資産から利益を受ける権利である受益権となる。受益権を小口化して売却することにより、信託を活用した資金調達が可能となる。なお、受益証券発行信託では不特定多数の受益者が存在することになるため、その課税方法は、受益者等課税信託ではなく法人課税信託である。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

限定責任信託とは、受託者が受託した債務について、信託財産のみをもってその履行の責任を負う信託をいう。すなわち、受託者の信託事務遂行において第三者に債務を負った場合、その責任の範囲を信託財産に限定し、受託者の固有財産までは及ばないものとする信託である。ただし、債権者保護のため、信託財産に責任が限定される債務であることを登記しなければならない。

このように資産の信託と同時にそれを引当てとする債務の移転が可能であるため、ある1つの事業に属する資産と負債の両方をすべて信託するとすれば、事業そのものを信託している状態となる。これを事業信託という。事業信託によって、特定部門の資産及び負債を信託し、その事業が生みだすキャッシュ・フローを受益権の目的として第三者から資金調達するスキームが可能となる。

たとえば、会社が自社の一事業部門を自己信託し、その受益権を外部の投資家に売却すると、当該事業に係る設備、人員、知的財産権等を信託財産として信託できる。投資家からすれば、信託された事業の将来性やキャッシュ・フローのみによって投資判断すればよいので、意思決定プロセスが簡素化されることになる。

2:確実な財産承継を行える「遺言代用信託」

遺言代用信託とは、委託者が生存中は自己を受益者とし、委託者の死亡時に信託契約上で指定された者に受益権を取得させるものをいう。これによって、遺言と同様の目的を相続手続きなしで達成することが可能となる。

財産承継を確実に行いたいと考える場合、最初に思いつく方法は遺言書を作成しておくことであろう。遺言は、個人の相続発生時における財産の承継先を指定するものである。しかし、相続時における手続きが厳格に定められている遺言執行や所有権の移転手続きは時間がかかり煩雑である。

そこで、活用したい方法が遺言代用信託である。これによって遺言と同様の目的を確実に実現させることができる。もちろん、相続発生時に効力が発生する信託契約「遺言信託」でも同様の効果があるが、遺言代用信託は生前の契約締結時において効力が発生し、相続発生時には受益権の承継先を決めておくだけであるため、その効果は確実なものとなる。

たとえば、賃貸不動産を持っている夫が、遺言代用信託を設定して妻を受益者とする場合、当初の受益者は夫であるが、夫の死亡時に妻は次の受益者となる。結果として妻は夫の財産を承継することになるため、遺言とまったく同じ効果が生じることとなる。しかも、相続時に遺言執行の手続きが必要なくなるため、確実な財産承継を行うことができる。

![[図表2]遺言代用信託](https://ggo.ismcdn.jp/mwimgs/8/7/640/img_87abf5f4a4122925c7474ee5fbe2b5e259329.jpg)

3:何世代も受益者を指定できる後継ぎ遺贈型連続信託

遺言代用信託は、当初受益者である自分の、次世代の受益者を指定するだけのものである。すなわち、信託契約において指定される受益権の移転は、自分が死んだとき1回だけである。この点、次の受益者の次、さらにその次といったように、第2次第3次の受益者を指定したいと考えるケースもでてくるだろう。そこで、後継ぎ遺贈型の受益者連続信託が使われることになる。

後継ぎ遺贈型受益者連続信託とは、委託者が生前は第1次受益者であるが、その死亡後は相続人が第2次受益者となり、さらにその相続人の死亡後は次の相続人が第3次受益者となるというように、複数の受益者が連続して受益者となるような定めの信託をいう。遺言では、相続人の次の相続まで決めることはできないため、信託でのみ実現可能な方法である。

これによって、何世代も先へ財産の受益権の移転先を指定しておくことが可能である(ただし、30年経過後に最初に発生する相続のときまで)。

後継ぎ遺贈型受益者連続信託は、税務上は受益権が移転したとみなされるため、受益者が変更するたびに、相続税が課されることになる。しかも、課税価額は、信託財産全体の評価額である。このため、後継ぎが連続する途中の受益者は、自らの意思で信託財産を処分できないにもかかわらず、信託財産全体に係る税金を負担する必要があり、納税資金の準備に苦慮することが多い。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

受益者の定めのない信託(目的信託)とは、受益者がおらず、一定の信託目的の達成のために設定されている信託をいう。たとえば、福祉、子孫育成、文化財保護などの非営利活動、市民ボランティア活動の支援などの目的のために設定される。また、資産流動化法における倒産隔離スキーム組成のために設定することも認められている。

受益者がいないことから、税務上は受益者等課税信託とすることができず、信託設定時に受託者に対して法人税を課税することとされている。

4:「受益権の分離」によって評価額を下げる

受益権は、財産評価基本通達に基づいて評価された信託財産の評価額によることとされている。土地であれば路線価等、建物であれば固定資産税評価額、上場有価証券であれば市場価格である。

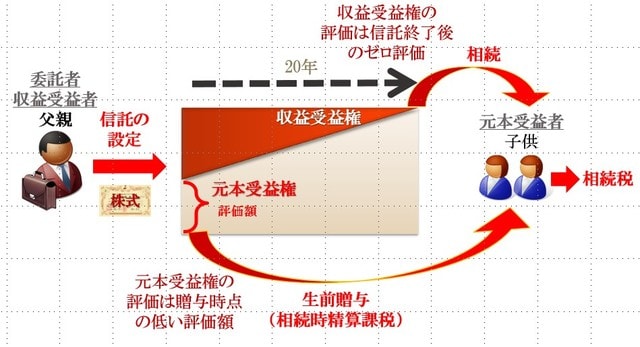

ただし、受益権が分離された場合、特殊な評価が行われる。たとえば、信託財産そのもの(元本)を受け取る権利(=元本受益権)と、そこから発生する利益を受け取る権利(=収益受益権)を分離させた場合である。

信託財産が賃貸不動産であれば、土地と建物を受け取る権利が元本受益権、家賃収入から諸経費を差し引いた利益を受け取る権利が収益受益権となる。また、信託財産が投資信託であれば、当初個別元本と普通分配金に分離することができる。

このように分離された受益権の評価は、「信託財産の評価額=元本受益権+収益受益権」という計算式で表される。たとえば、信託財産が賃貸不動産であれば、不動産の評価は土地と建物の相続税評価額(路線価等、固定資産税評価額)であることから、元本受益権と収益受益権の評価額の合計は、不動産の評価額に一致するということである。

一方、収益受益権は、各年度の収益ごとに基準年利率(国税庁)による複利現価率を乗じた金額の合計額となる。また、元本受益権は、信託財産の評価額から収益受益権の評価額を控除した金額となる。つまり、収益受益権の評価額を計算すれば、引き算で元本受益権の評価額がでるということである。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

受益権を分離した結果、元本受益権は、信託財産から収益受益権を引き算することによって評価されることになるため、評価がとても小さくなる。したがって、信託設定時、相続時精算課税によって贈与すれば、相続時に課税される財産の評価は、将来的に評価が下がった収益受益権と贈与時に評価が下がっていた元本受益権の合計となるため、相続税負担が軽減されることとなる。

5:信託スキームとその課税方法

信託の仕組みによって課税方法が異なる。すなわち、受益者等課税信託、法人課税信託、集団投資信託の3つの課税方法である。

受益者等課税信託とは、受益者が信託財産を所有しているものとみなして、その信託に関わる所得に対して課税するものである(パススルー課税)。

法人課税信託とは、受託者を納税義務者として法人税等を課税するものである。受託者が個人であっても、信託財産に係る所得については法人税が課される。法人課税信託の受益権は、出資とみなされるため、含み益のある資産を信託すると、現物出資したことと同じ扱いとなる。つまり、受託者には課税されないが、委託者の譲渡所得に課税される。

集団投資信託とは、合同運用信託、一定の証券投資信託及び特定受益証券発行信託のことであり、信託財産に所得が発生した時点では受益者に課税せず、受託者から受益者に対する利益の分配時に受益者へ課税するものである。

岸田 康雄

国際公認投資アナリスト/一級ファイナンシャル・プランニング技能士/公認会計士/税理士/中小企業診断士

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<