「貸借対照表で会社のキャッシュ管理の良否を確かめるには、①すぐに返済しなければならない短期の借入金と、②手許にあるキャッシュを比較すればよいのではないだろうか」

吉田:貸借対照表でキャッシュ管理の良否を確かめる指標について調べてみたかな?

高杉:はい・・・、実はネットで「財務・安全性」で調べたら、たくさんの指標が出てきました。どれも趣旨は同じようなのですが、なんだか似ていて見分けがつきません。何を使ったらよいのでしょうか?

吉田:そうだね、確かにいろいろな指標があってまぎらわしいね。少し慣れてくるまでは、「流動比率」を使ったらよいのではないかと僕は思う。貸借対照表上の小計欄がそのまま使えて便利だ。

高杉:流動比率って、確か流動資産÷流動負債が100%を超えていればOKという指標でしたね。

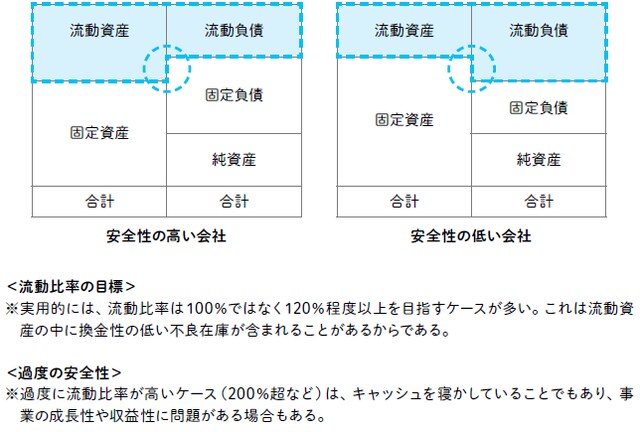

流動比率=流動資産÷流動負債

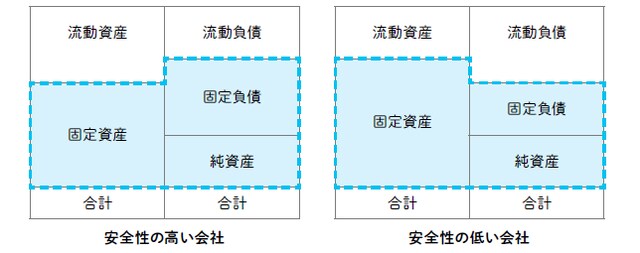

吉田:丸暗記は大変だから視覚的に理解したらよいと思う。図1を見てごらん。流動比率が100%を超えているということは、流動資産が流動負債より多いということだ。流動資産はすぐお金になる資産、流動負債はすぐ返済しなければならない借入金だ。だから「流動資産>流動負債」なら当面の支払いは安全と判断するわけだ。実際には少し余裕を持って120%位を目安にするとよいと思う。

[図1]財務安全性(流動比率)

高杉:逆に「流動資産<流動負債」だと、返済が滞るリスクがあるということですね。

吉田:その通り。これが財務安全性の評価の出発点になる考え方だ。たとえば他の安全性の指標に固定長期適合率というものもある。これは固定資産÷(固定負債+純資産)で計算するもので、100%を超えてはいけないとされる指標だけど、流動比率と比べてみると視点を変えて同じ評価していることがわかると思う(図2)。

[図2]財務安全性(固定長期適合率)

高杉:確かに図1と図2では、色の塗り方が逆になっただけです!

吉田:自分で使いやすい指標を選んで、感覚をつかむとよいと思うよ。

まとめ

貸借対照表でもキャッシュ管理の良否を確かめることができる。