6月分機械受注(除船電民需)は前月比13.9%と2カ月ぶりの増加

鉄道車両の大型案件で運輸業・郵便業が前月比+91.4%の大幅増加

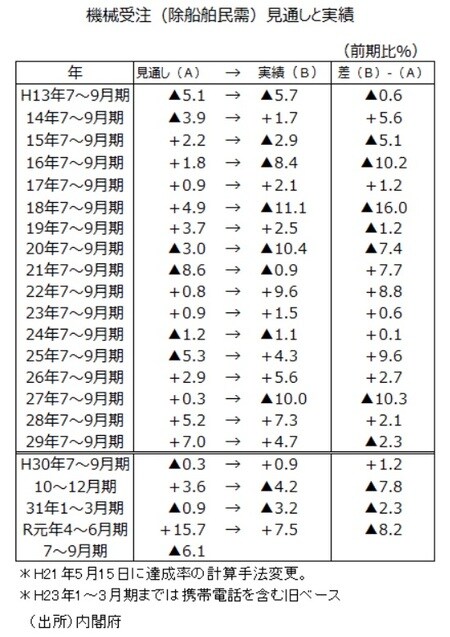

7~9月期見通しは前期比▲6.1%。過去10年では実績上方修正が8回

3カ月移動平均3カ月連続前月比増加。基調判断「持ち直しの動きがみられる」継続

●6月分機械受注(除く船舶電力の民需ベース、以下、除船電民需と表記)の前月比は+13.2%と2カ月ぶりの増加になった。3カ月移動平均は前月比+3.2%で3カ月連続の増加になった。また、機械受注(除船電民需)の前年同月比は+12.5%で2カ月ぶりの増加になった。

●機械受注(除船電民需)の大型案件は、前回5月分では大型案件は0件だったのに対し、今回6月分では大型案件は4件になった。4件全て運輸業・郵便業の鉄道車両の大型案件であり、運輸業・郵便業の前月比は+91.4%の大幅増加になった。

●6月分製造業の前月比は▲1.7%と2カ月連続の減少。製造業17業種中、5業種で増加し、減少は12業種だった。

●6月分非製造業(除船電民需)の前月比は+30.5%と2カ月ぶりの増加になった。6月分の電力業は前月比+67.5%増加した。電力業を含む、非製造業全体では前月比+29.5%と2カ月ぶりの増加になった。非製造業12業種中、7業種が増加で5業種が減少となった。

●大型案件は、前回5月分では合計2件。内訳をみると外需の2件(火水力原動機、航空機)だけであった。今回6月分では合計8件。内訳をみると、運輸業・郵便業の鉄道車両の4件の他は、外需の4件(航空機1件、火水力原動機1件、電子計算機等2件)であった。

●中小企業の動きを反映している部分がある代理店受注は6月分で前月比▲13.1%と4カ月ぶりの減少となった。前年同月比は▲2.2%と2カ月連続の減少になった。

●外需は6月分で前月比+6.7%で3カ月ぶりの増加になった。前年同月比は▲13.0%と3カ月連続の減少になった。

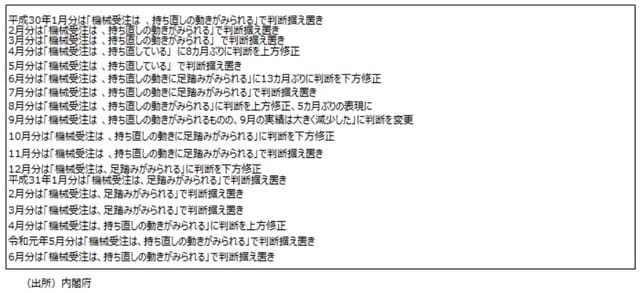

●内閣府の基調判断の推移をみると、18年10月分と11月分では「機械受注は、持ち直しの動きに足踏みがみられる」という判断だったが、18年12月分に「足踏みがみられる」に下方修正され、19年3月分まで4カ月連続して「足踏みがみられる」という判断だった。4月分では3カ月移動平均が+3.6%と4カ月ぶりに増加に転じたこともあり、4月分では「機械受注は、持ち直しの動きがみられる」という判断に上方修正された。5月分に続き6月分でも3カ月移動平均が+3.5%と3カ月連続増加したこともあり、「機械受注は、持ち直しの動きがみられる」という判断で据え置きとなった。

●機械受注(除船電民需)4~6月期の前期比・実績は+7.5%と3四半期ぶりの増加になった。しかし、4~6月期の前期比見通しの+15.7%よりは、実績は下振れた。

●機械受注(除船電民需)7~9月期の前期比見通しは▲0.3%である。7~9月期の前期比実績は見通しに使う達成率の計算方法を変えた09年(平成21年)からの10年間でみると、上振れ8回、下振れ2回であり、上振れしやすい傾向がある四半期である。19年(令和元年)の見通しは単純集計値に過去3四半期平均の達成率94.3をかけたものである。7~9月期の前期比見通しの▲6.1%を達成するためには、7~9月の各月で▲5.9%以上で大丈夫だ。ちなみに、各前月比が0.0%なら、7~9月期の前期比は+6.0%になる。世界経済の動向が不透明な中、上振れるか下振れるか、今後の動向については予断を持つことなく注視する必要がありそうだ。

●19年6月調査の日銀短観では、19年度の大企業・全産業の設備投資計画・前年度比は+7.4%になった。一方、19年度の中小企業・全産業の設備投資計画・前年度比は▲9.3%だった。マイナスのことが多いこの時点では過去平均よりも高めの計画となっている。19年度の全規模・全産業の設備投資計画・前年度比は+2.3%になった。また、GDPの設備投資の概念に近い「ソフトウェア・研究開発を含み土地投資額を除くベースの全産業・全規模の設備投資」の2019年度計画・前年度比は、大企業・全産業で+8.2%。一方、19年度の中小企業・全産業で▲4.2%だった。19年度の全規模・全産業では+5.7%と底堅い数字になった。こうした計画調査からみると、設備投資の先行指標が底堅く推移しても不思議ではないだろう。

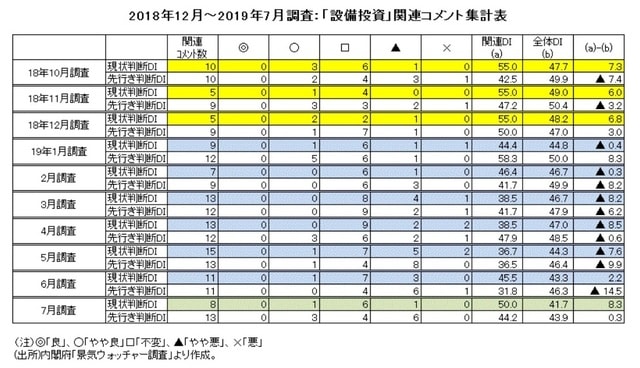

●景気ウォッチャー調査の設備投資関連・DIの最近の動きをみてみよう。18年12月分の景気ウォッチャー調査では、設備投資関連・現状判断DIは55.0(同5人)、設備投資関連・先行き判断DIが50.0(同9人)。18年のうちは底堅い動きだった。

●しかし、19年に入ると変調をきたし、米中貿易摩擦など先行きの不透明材料を受けて、設備投資関連・現状判断DIは5月に36.7(同15人)まで、設備投資関連・先行き判断DIは6月に31.8(同11人)まで低下した。

●その後、7月には、設備投資関連・現状判断DIは50.0(同8人)、設備投資関連・先行き判断DIが44.2(同13人)へと僅かに持ち直している。「ユーザー層における設備投資サイクルの影響もあり、受注量が増加している。」(北海道:通信業(営業担当))といった、やや良くなっているという回答がある。「米中貿易摩擦の不透明感から、企業の設備投資の動きが鈍い。ただし、個人はマイカーローンの申込みが順調である。」(東北:金融業(営業担当))といった米中貿易摩擦を判断材料にするウォッチャーもいる。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『2019年6月分機械受注』を参照)。

2019年8月14日

宅森 昭吉

株式会社三井住友DSアセットマネジメント 理事・チーフエコノミスト