「アクティブファンド特集」を見る

脱デフレ政策で「預貯金安全神話」は崩壊

インフレ目標2%、これから日本はインフレの時代――。そう言われて久しくなりますが、多くの日本人に実感は少しもないかもしれません。それは私たちが長くデフレーションの時代を過ごしてきたからでしょう。しかし、インフレ経済の到来がもたらす衝撃は、私がかつてイギリスで体験した通り、凄まじいものです。

1998年頃から前年比マイナスに転じた日本の消費者物価指数(CPI)は、そのまま15年近く下落傾向にありました。CPIの継続的な下落は、日本経済がモノの値段が下がり続けるデフレ状態にあったことを端的に示しています。

この15年の間に、デフレによってもたらされたのは、日本経済の体質変化です。

企業にも消費者にも物価は「上がらないもの」「緩やかに低下するもの」という意識が植え付けられてしまいました。企業はモノやサービスの価格を引き上げることができなくなって売り上げや収益が低迷し、人件費や設備投資を抑える方向へ向かいました。賃金が上がらなければ従業員(消費者)は消費を抑えてモノを買わなくなり、企業はやむを得ずモノやサービスの価格を引き下げる・・・その繰り返しで、日本経済にデフレ体質が定着していきました。景気低迷によってデフレが起こり、デフレによって景気低迷の長期化がもたらされてきたわけです。

消費者も「少し待てば安く買えるようになる」ことが分かっているのですから消費を先送りして、一段とモノが売れなくなり・・・という悪循環に陥ります。それでは、消費を先送りすることによって余ったお金はどうなるのでしょうか。物価が下がり続ければ相対的に現金の価値が上がることになるので、預金しておくのが一番賢い選択肢となります。

株式投資はうまくいかなければ元本を目減りさせてしまいますが、元本保証の預金で保有しておけば、たとえ預金金利が0%に近い状態であってもデフレによって預金の実質的な価値が高まるからです。モノの値段が下がり続けると、相対的に現金の価値は上がり続けます。現金を預貯金として保有していれば安全で、リスクのある投資をあえて行う必要はまるでありません。利子などつかなくても、大本のお金の価値が上がり続けるなら、「元本さえ減らなければよい」ことになります。そして実際、そのような考えが一般的になったのです。

ただし、2012年12月26日には、長びく景気低迷による国力低下からの脱却に向けた取り組みが始まりました。第二次安倍晋三政権の誕生とともに、政府と日本銀行は政策を連携させて「デフレ脱却と持続的な経済成長の実現」を目指すことを宣言したのです。実際、「物価安定の目標」を消費者物価の前年比上昇率2%と定めて、脱デフレを意識した政策を導入しました。

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

しかしながら「2年で2%」としたその目標は、達成時期が数回にわたり先延ばしされ、現在までのところ達成できていません。とはいえ、個別に見ると、値上げへと踏み切った商品やサービスも多く、日々の買い物で物価上昇を実感している方も多いのではないでしょうか。言うまでもありませんが、我々消費者の立場からすれば、物価が上がるだけでは生活が苦しくなりますから、政府は同時に企業への賃金アップも期待・要請しています。

現実問題として、物価上昇も賃金アップも今のところ、政府・日銀の思惑通りには進んでいません。しかし、その達成に対する政府の確固たる意志は強く感じます。いずれにしても、今後、物価が日本銀行の目標通りに上昇を続けることになれば、限りなく0%に近い金利の預貯金にお金を預けていたのでは、増えるどころか毎年2%ずつ価値が目減りしていくという「異常事態」が起こってしまうのです。

インフレ・長期的な円安・人口減社会の進行

このインフレの問題を始め、現在の日本には資産を直接的に脅かすいくつかの状況が確実に訪れつつあります。

それらを具体的に言えば、まず、インフレ。次に長期的な円安時代の到来。そして最後が人口減社会の進行。この三大条件です。では実際、どのような形でそれらが日本人の資産運用への脅威となっているのかは、本連載の後半で説明していくことにします。ただし、その前にそれぞれのポイントについてごく簡単にまとめます。

インフレの恐ろしさについてはすでに触れたとおりです。しかも、総合的に見て現在の日本は物価上昇への誘導、もしくはそれを容認する政策をとっています。ちなみに、日本が巨大な財政赤字を抱えているのは誰もが知る事実で、その総額は1000兆円を超え、国民一人ひとりに割り当てるとすれば900万円近くになるほどです。ところが、物価が上昇すればするだけ、この財政赤字の政府負担は縮小することになります。国の財政破綻リスクについてのみ言えば、インフレは決して悪いものではないのです。

そして、為替の問題が加わります。円安や円高は景気に大きく影響しますが、大枠で見ていけば、私たちはずっと円高が当然の時代に生きてきたと言えます。それが大きく変わる条件が生まれつつあるのが今日であると言えます。考えてみれば、日本が世界へと扉を開いた明治維新以降、約150年間で円高傾向が続いたのはせいぜいここ40年程度のことでしかありませんでした。

第3点目の問題は、日本が人口減社会へ入ってしまっていることです。単純に考えても分かるように、人口が減るのですから需要が減少し、低金利が当たり前のこととなれば魅力のある投資先も少なくなっていきます。例えば、長い間、日本人にとって代表的な資産として考えられてきた不動産でさえ、需要減少に伴って長期的な価格下落にさらされるようになってきているのです。

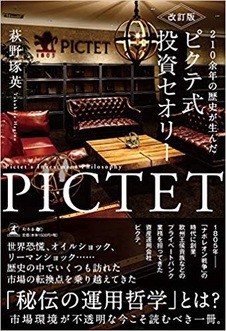

萩野琢英

ピクテ投信投資顧問株式会社 代表取締役社長

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~