「アクティブファンド特集」を見る

「物価を上げる努力」をしている政府と日銀

「物価は上がるのか?」という質問をよく受けます。それに対しては「政府・日銀は上げる努力をしている」というのが適切でしょう。あるいは「貨幣の価値を下げることで上げようとしている」と言ったほうが分かりやすいとも思います。

一般に物価上昇は供給以上に需要を増やすか、需要以下に供給を減らすなどして、物やサービスへの希少価値を生むことで達成できます。原油価格が2000年代前半に上昇したのは中国などからの原油への需要が供給力以上に急増したから、米が不作の時に米価が上がるのは需要以上に供給が減るからです。

ただし、日本で需要を増やそうとしてもそのベースとなる人口そのものが減っていくので容易くはありません。仮に国内で何かの供給が足りなくなっても、自由貿易の結果として、海外からの輸入で補えてしまいます。結局、日本で物やサービスの需給を調節して物価を上げるのは、現在の政治経済体制では不可能に近いでしょう。

一方、貨幣的要因によるインフレと呼ばれるものがあり、これは貨幣の供給量を必要以上に増やすことで発生します。これは、貨幣価値が相対的に下がることで物価が上昇することです。この状況では、通常、通貨(貨幣)の価値も下がります。

日本銀行が現在行っている量的・質的金融緩和政策は、まさしくこの貨幣量を使ったインフレ政策と言えましょう。日本銀行が金融市場調節の操作目標を「資金供給量」にしたところが、従来とは全く異なった政策として異次元緩和政策と呼ばれているのです。

デフレ脱却を目標とするこの大胆な金融政策は、機動的な財政政策、投資を喚起する成長戦略と並ぶアベノミクスの旧3本の矢のうちの1本です。具体的には、日本銀行が国債や上場投信(ETF)などを購入することで、流通貨幣の供給量を増加させています。その結果として起こる金利水準低下で投資を促し、需要を拡大させることで物価を上昇させようとしているのです。

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

2018年9月19日現在、日本銀行は長期国債年間80兆円をメドに、ETF年間6兆円、J-REITを年間900億円購入し、86.1兆円もの莫大な資金を市場に供給することを目標としています。実際には長期国債購入額は縮小しており、「メド」の半分程度に減っています。しかし、依然として大量の国債が購入されていることに変わりはありません。その結果、日銀の国債保有残高は2018年9月末で436兆円にまで拡大。国債発行残高全体に占める割合も4割を超え、四半期ベースで過去最高を更新し続けています。

この政策は経済に劇薬を飲ませているようなもので、一歩間違えると大変な問題を引き起こすでしょう。財政ファイナンスになってしまう可能性が高いのです。この財政ファイナンスとは、政府の発行した公債を中央銀行が引き受けること、つまり国の信用力に裏打ちされた貨幣を国自身が無秩序に発行し使用することです。過去には財政が厳しくなった国で実施され、幾度も深刻な貨幣安(通貨安)やインフレを引き起こしてきました。ハイパーインフレーションは、財政ファイナンスが原因で発生することも多いのです。そのため、財政の健全性を保つためにもいわゆる日本銀行の国債直接引き受け(財政ファイナンス)は財政法で禁止されています。

日本銀行は、市場を通じて国債を購入しているので財政ファイナンスの意図はないとしています。ただ、実質的に信用貨幣を刷って国債を購入しているのですから、構造は同じことなのです。

日本の消費者物価指数は2013年2月に底打ち、上昇へ

皆さんはご存知でしょうか? 実は日本の物価は既に上がっています。日本の消費者物価指数は2013年2月の95.7で底を打ち、上昇に転じているのです。上昇転換してから2018年8月までの物価上昇率は年率1%に過ぎませんが、1998年10月から2013年2月までの14年4カ月にわたった年率マイナス0.4%のデフレ経済からは、明確に脱出してきています。また、2017年12月には1998年10月以来、約19年ぶりに消費者物価指数の最高値を更新しました。長期下落局面から上昇への転換、指数最高値更新の二つによって、トレンド的には大きな転換点を超えた可能性を示唆しているのです。

これは安倍晋三政権が発足した2012年12月に始まる戦後最長の景気拡大によって、日本経済全体の需要と潜在的な供給力の差、いわゆる需給ギャップが解消してきていることが寄与しています。また、2014年4月に実施された消費税率5%から8%への引き上げも物価上昇に影響を与えています。ただし、日銀が物価の安定の目標としている前年比2%の上昇は、まだまだ実現できていないのはよく知られた事実です。しかしながら、ここにはある種のマジックがあるように思えてなりません。

消費者物価指数作成のためには、まず、一般世帯が一定割合以上消費する品目を選び、指数計算のためのウエイトを割り当てます。その上で、それぞれの価格変化を求め計算を行います。そこで、その際に選ばれるモデル品目の価格変化を見てみると、一部の品目の価格が大きく下落していることが分かります。例えば、住居費や教育・娯楽といったジャンルはこれに当たり、中でもここ数年で目立って価格が低下しているのは通信費です。

そう聞くと疑問に感じられる方は多いはず。スマートフォンやタブレットPCが日常生活に当然のものとなってきたことで、毎月の通信費は増えこそすれ、少しも安くなっているという実感などないというのが普通でしょう。ところが、統計上の通信費は確実に大きく下落しています。実はここにも秘密があります。

通信費は一定の通信データ量ごとの価格なのです。つまり、通信インフラの進歩によって、数年前と比べると何倍・何十倍もの通信データを利用するようになってきている一方、単位ごとの通信費はどんどん低下し、その結果が通信料下落という形で物価指数に表れているのです。そう考えてみると、先ほど、価格が下がっていると取り上げた賃貸料などの住居費や家具などは、誰もが日常的に利用したり購入したりするものとは限りません。

逆に、個別価格が上昇しているものの代表は、魚や肉などの食料品などです。調査資料を見れば明らかなことですが、食料品を代表に日常生活で利用する多くの品目の価格はすでに確実な上昇傾向をみせています。

これは、私たちが毎日の生活で感じているように、モノの値段は次第に上がっているようだという感覚に一致していることは確実です。季節変動や天候などに影響される食料品やエネルギー価格の変動、消費税の影響を除いたコアの物価上昇率が重要という議論がありますが、かえってこのことが一般個人には物価上昇の実態を間違って認識させてしまっているように思えます。

方向を変えて資産保全の観点から見れば、これらすべてが資産を劣化させるという点で物価上昇そのものとなります。この観点から考えれば、増税も社会保障負担の増加も物価上昇なのです。つまり、物価は既に上がっていることは間違いないことと言えます。

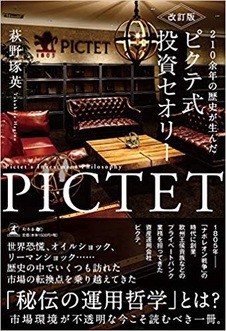

萩野琢英

ピクテ投信投資顧問株式会社 代表取締役社長

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~

![[図表]魚介類の価格指数の推移 月次、期間:1970年1月~2018年8月 出所:総務省統計局のデータを使用しピクテ投信投資顧問作成](https://ggo.ismcdn.jp/mwimgs/7/7/600/img_7768421018d14031c280cfe1d737554c31876.jpg)