給与明細には何が書かれているのか?

「毎月の手取りを増やすことができたら…」という思いで、不動産投資を始めたという「サラリーマン大家」は多いのではないでしょうか。一方、会社からの給与に関して「給与明細で見るのは総支給額だけ」という方も多いでしょう。手取りを増やしたくて不動産投資をしているにも関わらず、会社からの毎月の給与の詳細を知らないというのは、本末転倒です。

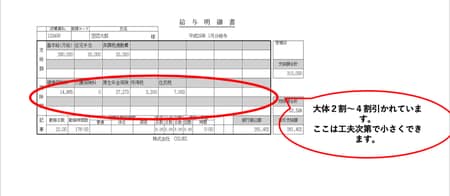

いま一度、給与明細をよく見てみましょう。すると「基本給からこんなに多くの金額が引かれているんだ」と驚く方も少なくないでしょう。給与明細に何が書かれているのかを中心に説明していきます。まず最初に、給与明細の見方についてです。

(1)「控除額」とは何か

控除とは、健康保険料、介護保険料、厚生年金、雇用保険、所得税、住民税などが該当します。上記の表では2段目に記載されています。こちらの控除は少ない人は2割、多い人はなんと4割以上引かれてしまいます。

ここの部分の金額は決められた金額でしょうがないと思っている人が多いものですが、実は会社員が使える所得控除は14種類もあるに対して、会社がやってくれるのは3~4種類だけです。つまり、それ以外は自分から動かなくてはなりません。

源泉徴収制度とは

そもそも、自分がもらえる金額からなぜ勝手に会社が引いてしまうのでしょうか。それは、税金に関しても社会保険に関しても法律で決まっているからです。事業者は、従業員の給料の税金を計算し徴収しなければならないことになっています。本来であれば、所得税は申告することを前提に法制度ができていますが、会社員に関しては、会社が取り立てて税務署に上納しなければならない仕組みになっています。

所得税による歳入額は14兆7900億円ですが、そのうち源泉徴収の方法によって納付された金額は83%にあたる12兆2620億円にあたります。この源泉徴収の制度は非常によくできた制度です。基本的に会社員はよく分からないうちに所得税、住民税を勝手に徴収されてしまいます。したがって、自分の給料をきちんとマネージメントしようと思えば、自分でやるしかありません。

(2)基本給とは何か

基本給とは、言葉通りに基本的な給与のことです。役職手当や資格手当、歩合給や残業手当など変動するものを除いた基本賃金のことです。

この基本給は、原則として会社が勝手に下げることができません。逆をいえば、会社はなかなかこの基本給を上げたがらない傾向にあるということです。春闘などでよくいわれる「ベースアップ要求」のベースとはこの基本給のことを指します。

この基本給は所得税、住民税の税額計算の基礎となり、社会保険の基準額にも含まれます。なお、月給といういい方もよくありますが、月給というのは月単位で金額が決められていて支給される賃金のことをいいます。一般的には、役職手当など毎月固定して支払われる手当に基本給を加えたものを月給といいます。残業手当など変動するものは含まれません。

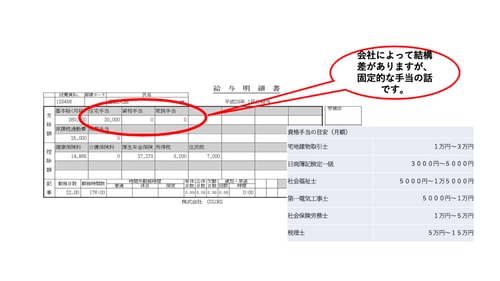

(3)手当とは何か

役職手当、資格手当などのことを手当といいます。

①役職手当

役職手当とは、主任、係長、課長、部長など役職がついている人につく手当です。

②資格手当

資格手当は、保有者に対して月給に加算される純粋な資格手当であって、その他に資格を取得した際に一時金として支払われる「合格報奨金」制度をとってい会社もあります。

たとえば、不動産会社には「宅地建物取引士」があります。不動産業者は従業員の5名に1名が必ずこの資格を保有していないといけないため、会社としても手当を出す意味がある資格です。一般的に月1万円~3万円ぐらいのことが多いようです。大体、業種における重要度とその資格の難易度で手当の額が決まることが多い傾向にあります。福利厚生が充実されている会社は、住宅手当も支給されます。

③残業手当

残業手当ですが、労働基準法では労働者の労働時間を1日に8時間以内、1週間に40時間以内と定めています。これを法定労働時間といい、これを超えて働いた分を時間外労働(法定外残業)と呼び、この時間外労働に対しては、一定割合の割増賃金を支払わなければなりません。この割増賃金が残業手当です。ある一定程度の役職者には支払われないという会社が多いようです。

ちなみに、法的には労働者に時間外労働をさせるためには会社側と労働者側が「三六協定(サブロクキョウテイ)」というものを締結していなければさせることができません。最近、某超大手広告代理店の件でも注目を浴びましたが、もし、未払いの残業代などがあった場合、普通の勤め人であれば、ただちに会社に文句をいうのは難しいでしょうから、記録を取っておくことだけはオススメします。

未払い残業代には「遅延損害金」として年6%の利子が付きます。この低金利(ゼロ金利)の時代に年6%の運用というのはなかなか大きいです。ですので、在職中は請求するのが難しくても、退職時にまとめて年6%利子を請求する方法があります。

さらに、この未払い残業代が退職時に直ちに振り込まれなかった場合、これには「遅延利息」というものがつきます。会社を辞めた後に未払いの残業代を支払うよう求めた場合、実際に支払われるまでの間、なんと「14.6%」という消費者金融並みの利息を会社に要求することができます。

④通勤手当

通勤手当は、今まで見てきた基本給や各種手当と大きく違う特徴があります。それは、通勤手当には所得税、住民税がかからないということです(ただし、社会保険の算定金額には含められてしまいます)。ちなみに、この非課税通勤費は従来月10万円までが非課税だったのが、最高限度が15万円に引き上げになっています。

給与から「引かれているもの」「引いていいもの」

続いて、引かれるものと引いていいものについて説明していきます。

(1)会社員の税金計算

まずは会社員の税金方法を簡単に説明したいと思います。基本的には、上記計算式に該当する項目を当てはめていきます。例えば、年収500万円の人が、所得控除の合計が100万円があった場合、上記の表から「500万円-(500万円☓20%+54万円)-100万円=246万円」が課税所得金額になります。課税される所得金額246万円に対して、(246万円×10%-9万7500円=14万8500円)という金額が所得税です。

①会社員も経費申請ができる

実は、会社員も経費申請することができるのです。給与所得控除を上回る金額を使ったことを証明できれば特定所得控除として差し引くこともできます。しかし、6000万人以上もの給与所得者がそれぞれ経費を計算する場合、国税庁と会社員双方にとって手間がかかるため、上記のように経費の率を定めています。

②平成29年により増税になった

上記の表を見ればわかりますが、給与所得控除は、平成29年度から年収1000万円で金額が頭打ちとなり、高給の方は結構な増税となっております。大体年収1200万円の人は3万円、年収1500万円の人は11万円くらい所得税、住民税が増税になります。

所得税率の最高税率45%と住民税の10%を足すと、合計税率なんと55%と驚くほど高くなっていて、がんばって稼いだ本人よりも税金のほうが高いというとんでもない結果となってしまいます。現在の高所得者が日本を脱出する理由もわかるような気がします。

(2)所得税は引かれすぎている!

上記の計算例でみると、年間で支払わなければならない税額の1/12を毎月引かれているのが基本ですが、この所得税の源泉徴収額を決める「源泉徴収税額表」の金額は本来払うべき税金よりも若干多めになっています。なぜならば、本来、その人の税額は一年が終わってからでないと確定しませんが、追加徴収が面倒というのが理由で、少し多めに取っておくことになっているからです。

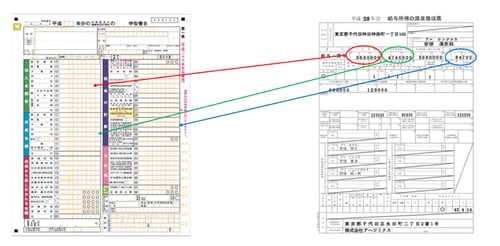

①年末調整で税金の還付を受けられる

では、その多めに徴収された税金はどうしたらいいでしょうか? それが、「年末調整」です。年間を通じて税金の額が確定すれば、年末調整をすることによって、源泉徴収で多く調整された税金が返ってきます。12月の給料で、「年末調整」をすることによって、若干会社からお金をもらえる人が多いのは、それが原因です。

②年末調整で税金を追加支払う場合もある

一方、数は少ないながらも年末調整で新たに税金を払わなければならない人もいます。たとえば、離婚した人は配偶者控除が受けられなくなったりして、追加の税金を払う事態などは起こり得ます。

(3)源泉徴収税額表「甲」と「乙」

上記の源泉徴収税額表ですが、実は「甲」と「乙」の2種類があります。甲と乙の違いは右端の扶養控除申告書を会社に提出したかどうかで決まります。会社からいわれて、あまり意識せずに書いている方が多いと思いますが、実は結構重要な書類です。扶養控除申告書を出した場合、源泉徴収額が低い「甲」の適用となりますが、出さないと「乙」の適用となりより多くの税金が引かれます。扶養義務がある方は、忘れずに提出するようにしましょう。

なお、万が一提出期限に間に合わず出せなかった場合は、確定申告をすることで税金の還付を受けられます。

(4)2年生は1年生より手取りが少ない

所得税は、その人の年収はこうなるであろうという見込みで計算しますが、住民税は見込みではなく確定した税金を天引きしています。なぜ確定しているかというと、それは前年の所得を基準として、税率10%をかけるのが基本だからです。前年の所得に対して税率をかけるため、基本的に会社員1年生にはかかりませんので、普通の会社員の場合は、社会人1年生の手取りは社会人2年生の手取りよりも多くなることが多いです。

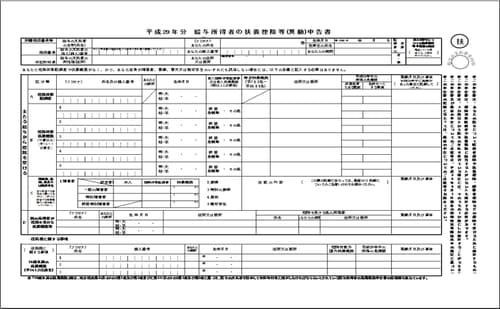

(5)確定申告書Bから見る所得控除

冒頭にも書きましたが、会社は会社員に対して必要最低限のことしかしてくれないので、その他の部分は自分で確定申告をして取り戻さなければなりません。

確定申告書はAとBの二種類がありAは簡易版、Bは完全版です。色々なテクニックを使うには完全版のBで確定申告を行うことが必要です。会社がやってくれる手続きは⑩~㉔のなかで、⑫、⑭、⑮、㉑、㉓、㉔のある程度の部分だけなので、他は自分ですることによって税金がかからない部分を増やすことによってどんどん税金を下げることができます。その例としては、経費、医療費控除、配偶者控除や扶養控除などが該当します。

(6)各種控除の見方と使い方

ここでは、各種控除の見方と使い方について詳しく説明していきます。

①雑損控除

1.損失額-所得金額×10%

2.損失額のうち災害関連支出-5万円

※1.2.のうちいずれか高い金額雑損控除は上記の算式で計算されます。控除の対象となる損失とは災害、横領、盗難による損失で、詐欺や紛失は対象とはなりません。損失の対象は生活に通常必要な資産となっていますので、別荘や競走馬、30万円を超える宝石や骨董品などは対象となりません。

☆知っておきたいおトクポイント☆

マイホームなどで修繕をされた場合、修繕費も雑損控除が使えます。シロアリ駆除の費用などでも5万円を超えていれば雑損控除は使えます。この雑損控除は会社の側ではしてくれないので、自分でする必要があります。また、被害額が大きくてその年で控除しきれない場合は、確定申告することで3年間繰り越し控除ができます。

②医療費控除

1.医療費が10万円以上

2.医療費が所得の5%以上

※1.2.のうちいずれか低い金額医療費控除は、実際にかかった医療費-(1.or2.)が控除されます。この実際にかかった医療費には保険適用されたものだけとは限りません。医療費の範囲は、生計を一つにする家族単位なので、世帯の中で最も所得が多い人がすべて支払ったことにして確定申告することは必須の条件です。

この医療費には、腰痛やヘルニアなどの症状を緩和するために保険適用とならない接骨院や整体に行ってマッサージを受けることなども含まれたり、スポーツジムの年会費なども医師に「生活習慣病予防のため週に2回程度の運動療法が必要」と書いてもらえば確実に医療費控除が使えます。

ただ、ここで注意していただきたいのは、子どもの歯の矯正は医療費に含めることができるのですが、大人になったら歯の矯正は美容のためとみなされることが多いので医療費控除とはならないことです。

③社会保険料控除

社会保険料控除も会社員であれば、基本的に年末調整だけで済んでしまいます。しかし、例えば20歳を超えた子どもの国民年金保険料を支払ったとか、過去の未払いだった分を今年支払った、確定拠出年金を新たに始めたなどという例では会社が関与できないので、これも確定申告を自分でする必要があります。この社会保険料控除は面倒な計算がなく、支出した金額のすべてが控除の対象となります。

④生命保険料控除

もし一家の大黒柱に何かあったとき、残された家族の生活のために生命保険をかけている人も多いと思いますが、この生命保険にも政策的な配慮から税金の優遇があります。最大、所得税で12万円、住民税で7万円の控除ができ、会社の年末調整の対象となっています。

⑤地震保険料控除

この控除も上記の生命保険料控除と似ていて、地震等のための損害保険に加入している場合に受けられる控除です。最大、所得税で5万円、住民税で25000円の控除ができ、会社の年末調整の対象となっています。

⑥寄付金控除

寄付なんてあまり縁がないという方も多いと思いますが、昨今では「ふるさと納税」が非常にお得な制度です。簡単にいえば、自分が支払っている住民税の約2割を、自分が納めるべき地方自治体以外の地方自治体に納付することで、各種の返礼品が受けられるというものです。所得税は寄付金額-2000円が住民税はおよそ2割ぐらいまでであれば、ふるさと納税を適用できます。先に寄付をしておけば会社が次年度の夏ぐらいから天引きする金額が少なくなるということです。

⑦寡婦控除

寡婦控除に関しては、年収によって控除できる金額が異なります。

●夫と死別または離婚した独身者で所得金額が500万円以下である方…所得税27万円、住民税26万円

●夫と死別または離婚した独身者で扶養する子どもがあり、所得が500万円以下である者…所得税35万円、住民税30万円

⑧寡夫控除

一方、男性も寡夫控除を受けることができます。

●妻と死別または離婚した独身者で扶養する子どもがあり、所得が500万円以下である者…所得税27万円、住民税26万円

日本では離婚がごく一般的なものになっていて、夫婦の2.9組に1組が別れていることになりました。離婚した男女が一定の条件をクリアした場合に受けられる控除でその条件は上記のとおりです。

なお、男性よりも女性の方が条件が緩く、控除金額も多いです。寡婦控除、寡夫控除ともに会社に申告すれば控除を受けることができますが、男性の場合は忘れがちです。基本的には、男性の場合は、離婚して税金が安くなるという発想自体があまりないからなのではないかと思われます。

⑨障害者控除

配偶者や扶養親族が障碍者だった場合に受けられる控除です。控除できる金額は障碍者一人について所得税27万円、住民税26万円です。

なお、以下のように障害の特別認定を受けられた場合、控除額が変わります。

●特別障害者に認定(身体1級か2級、精神1級、療育Aのいずれか)

特別障害者に認定(身体1級か2級、精神1級、療育Aのいずれか)されると、所得税40万円、住民税30万円となります。

●特別障害者

特別障害者と同居する場合は所得税75万円、住民税30万円が控除されます。

⑩配偶者控除、配偶者特別控除、扶養控除

「配偶者控除」は、配偶者の年収が103万円以内の場合、所得税で38万円、住民税で33万円です。扶養控除は、16歳以上の方が対象となります。学生アルバイトで年収103万円以内などの条件があります。

⑪基礎控除

最後に基礎控除です。所得税が38万円、住民税が33万円で、誰でも控除をうけることができ、もちろん会社員でも自動的に控除を受けています。憲法25条で「すべての国民は健康で文化的な最低限度の生活を営む権利を有する」と生存権が規定されていますが、この必要最低限の所得には担税力がないものとして基礎控除が設けられています。