FRBが嗅ぎ取る経済成長リスクを懸念する市場

3月の米連邦公開市場委員会(FOMC)で、FRBは政策金利の維持と資産縮小の終了を決定した。金利見通しでは、17人の委員のうち、11人が今年は利上げがないとの見通しを示し、利上げが必要との意見が少数派に転じた。前回1月のFOMC時に公表した金融政策を現状に維持し「我慢する」姿勢と、景気に配慮したトーンが色濃くなったことを印象付けた。

今回のFRBの姿勢の変化について市場は、FRBがハト派に転換したことよりも、FRBが経済成長のリスクを嗅ぎ取っていることに対する懸念を強めたといえる。FRBが金融緩和姿勢に転換しなければならないほど、世界経済が悪い状態に陥るのではないかと恐れ、これがリスク資産離れを引き起こし、資本市場で調整を引き起こしているようである。

しかし、本来なら、足元の経済が従来の堅調な状況から変化していることを受けて、FRBが金融引き締め姿勢を改め、金融緩和すら視野に入れる姿勢に転換したと受け止めるべきであろう。筆者は引き続き、世界的なリスク要因に注意すべきではあるが、各国主要中央銀行が緩和的な金融政策姿勢を示し、経済成長を見守るスタンスに転換したことは、正当に評価すべきと考えている。2018年ほどの経済成長は望めないが、年後半に掛けてマイルドに成長してくると考えている。

逆イールドは、経済成長失速の予兆か?

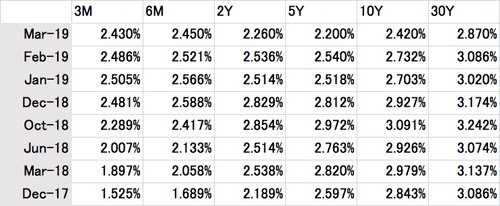

出展:ブルームバーグのデータよりNWB作成

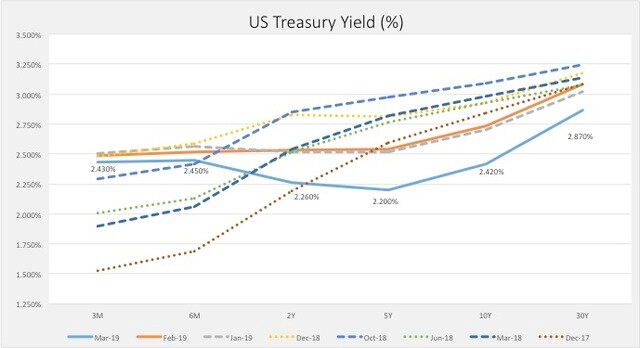

米国債券市場では、中長期債を中心に資金が流入し、金利は2年債で2.26%、5年債で2.20%、10年債で2.42%まで低下した。短期債は2.43%であるので、中期ゾーンを中心に、いわゆる逆イールド現象が出現したことになる。

出展:ブルームバーグのデータよりNWB作成

フェドウオッチ社によると、金利先物の価格からは、市場は今年12月までの利下げを75%の確率で織り込んでいるそうだ。それほどの早期の金融緩和が必要となる状況に至るには、かなりのリスク要因の顕在化が発生するのではないだろうか。市場の懸念は強すぎはしないだろうか。

ちなみに、過去に逆イールド現象が定着(そうした状態が少なくとも2週間程度続く)すると、そこからほぼ1年後には景気が後退期に入ったという経験則があることは確かである。しかし、これは必然な因果関係にはない。現在の市場の懸念が強い状況から考えると、逆イールド現象は定着しそうであるが、果たして1年後に景気後退期に入っているかどうかは、断言できない。

FOMCの声明に立ち返ってみよう。FRBは、米国経済に関しては、1月の前回FOMC以降、雇用の伸びは堅調で、失業率は歴史的にも低い水準が続き、雇用市場は力強く推移したものの、経済全般に、成長は2018年第4四半期のペースから鈍化したことが示唆されたとしている。具体的には、第1四半期に家計支出(消費)と企業の設備投資の伸びが減速したことに注目しているようだ。

一方で、インフレ率は、食品とエネルギー以外の項目のインフレ率は2%付近にとどまっているが、主にエネルギー価格の低下により、前年比ベースで下落して全般には落ち着いて推移している。インフレ率の安定推移が、FRBが次の一手に急ぐ必要はないとの判断を容認しているのである。

経済成長の下振れリスクと世界的な景気の先行き不透明感の高まりを踏まえると、FRBは経済指標をさらに「辛抱強く」見極める必要があり、次の金利変更は利上げとなるのか利下げとなるのか、今のところは定まっていないと読むのが普通であろう。経済活動が予想以上に縮小したり、インフレ率が低下したりの場合には、金融を緩和することも必要になろうが、その段階ではない。ただ、前述の通り市場は、年内の利下げすら織り込んできているのである。

為替市場では、FOMC後は、米ドルが売られ、ドル円で110円台半ば、ユーロドルは1.14ドル台半ばに、ドルが下落した。市場の一部には、今回のFOMCを契機に、米ドル安の流れが加速するという論調もある。しかし、ユーロドルが、ユーロ圏経済の先行き見通しの悪さもあり、直ぐに1.13ドル台に戻しているように、筆者は、消去法的に米ドルが底堅く推移することを予想している。

株式市場では、先週金曜日のニューヨーク株式市場の株価下落から、月曜日の日本・アジア株式市場の下落で、悲観論が一時強まった。しかし、米国株式市場が落ち着いた動きを見せると、懸念は何処へやら、翌火曜日には、大きく値を戻すというありさまである。やはり、懸念・不透明感というムードだけで、ついていくと相場を見失うのではないだろうか。

長谷川 建一

Nippon Wealth Limited, a Restricted Licence Bank(NWB/日本ウェルス) CIO