「好立地=高収益」とは限らない

実際に売りに出ていた物件の事例をもとに、中古ワンルームマンションの投資事例を検証しましょう。中古ワンルームマンション投資といっても、築年数や立地、規模など物件属性はさまざまだし、どういったローンを調達したかによっても投資の成果に大きな違いが出てきます。ここでは、築年数による違いに注目します。

①築10年の中古ワンルーム投資

まず、中古ワンルームマンションとしては築浅の部類に属する築10年の投資事例をみます(図表1)。

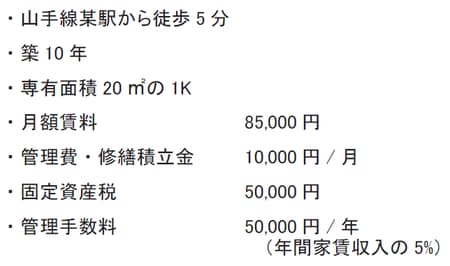

[図表1] 東京都立地の物件A

山手線某駅から徒歩5分、都内の好立地に位置する物件です。間取りは一般的な1Kの広さで20m2、賃料は8.5万円で入居中です。購入価格は1800万円。立地は申し分ないですが、この物件が投資としてどうなのかということを検証してみます。

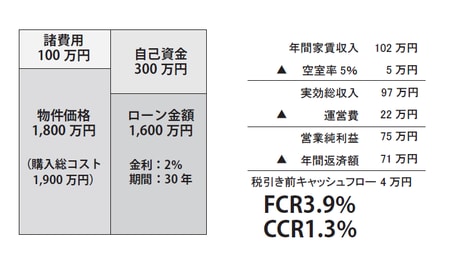

投資物件Aの購入者は、1800万円の物件価格に、諸費用100万円を合計した1900万円の購入費用を、自己資金300万円と、銀行ローンで調達した1600万円で賄いました。ローンの金利は2%、期間は30年。すると、年間返済額は71万円になります。月額家賃は8.5万円だから年間収入は102万円。ここから空室率5%で算出した空室損5万円を差し引いた97万円が実効総収入であり、さらに運営費22万円と、ローン返済額71万円を差し引くと、手残りのキャッシュフローはプラス4万円という投資になります(運営費の内訳は、管理費・修繕積立金12万円/年、固定資産税5万円/年、管理手数料5万円/年)(図表2)。

[図表2] 東京の築10年中古ワンルームマンション

これで物件の収支がわかりました。年間家賃102万円から空室リスクと運営費、ローン返済額を引くと年間のキャッシュフローが4万円となるわけです。なんとか毎月のローン返済も家賃収入の中から返していけそうです。あとは、その投資の効率と安全率をみます。もちろんこれも立派な投資ですから、投入した自己資金がどのくらいの利回りで回っているのか、そしてこの投資のリスクであるローン返済をしていくだけの余力がどれくらいあるのかを検証する必要があるのです。

投入した自己資金300万円に対して年間のキャッシュフローは4万円、300万円に対して4万円の利益を得ているわけですから、

4万円÷300万円×100=1.3%(CCR)

これが投資した自己資金300万円の利回りということです。投資家として、300万円の自己資金を運用した結果が1.3%の投資利回りでは、物足りなさを感じることと思います。投資はリスクとリターンの関係であり、30年の長期融資、言えばリスクを背負った結果として年間4万円のリターンでは釣り合わないと私なら考えます。

また、投資の安全性であるローン返済余力については、

営業純利益(NOI)75万円÷年間返済額(ADS)71万円=1.05(DCR)

金利の上昇や空室の増加、また家賃の下落などにより、ローン支払いが困難になる可能性が極めて高いのです。以上このような分析から、投資利回りが低く、また投資の安全率も低いため、もしこの物件の購入を検討するのであれば、価格の交渉が必要だと判断します。

10年後に売却したらトータルリターンはどうなる?

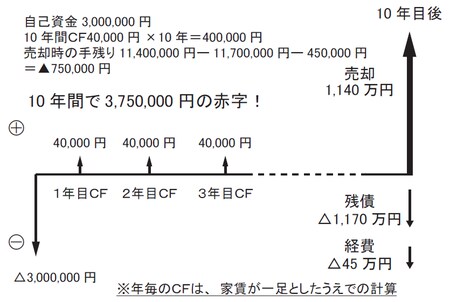

次に、この投資物件Aを購入から10年後に売却した場合を考えてみます(図表3)。

[図表3] 購入から10年後に売却

中古ワンルームマンションといっても、築10年程度だと家賃はまだ安定期に入る前なので、新築ワンルームマンションと同様に年間1%ずつの下落があると想定します。そして、このA物件が表面利回り8%で売却できたと仮定します。すると、家賃は年間1%ずつ下がることから、10年後の売却直前の家賃収入は、91万8000円。これを利回り8%で割って算出した売却価格は、1140万円です。つまり、築10年の中古ワンルームマンションAを1800万円で購入した場合、10年後の売却価格は1140万円、その差額660万円分の価値が下がったことになるのです。

売却価格1140万円から10年後のローン残債と、売却諸経費4%を差し引いた残りが売却手残りとなり、

売却価格1140万円−残債1170万円−経費45万円=▲75万円

です。これに10年間保有していた期間の利益を加えると、

年間のキャッシュフロー4万円×10年=40万円(ここでは、運用中の家賃下落はないものと仮定)

この投資家さんは、物件運用によってトータル40万円のインカムゲインと、物件売却よる損益75万円の差引35万円。一方で、物件Aの購入時点で自己資金300万円を投入しているので、この投資全体の収支が確定します。その結果は、

−75万円−300万円=▲375万円

物件Aを10年間にわたって運用し、売却した結果はトータル375万円のマイナス(損失)になってしまうのです。

中古ワンルームマンションといっても、築10年ではまだ家賃の下落リスクが残るため、結果的に売却価格も低く見積もらざるを得ません。新築マンションを10年後に売却する場合ほど大きな損失は生じないものの、やはりトータルではマイナスの投資になってしまう懸念が多いのです。購入時の初期分析で価格の交渉が必要だと言いましたが、もし売却時に大幅に価格の上がる(キャピタルゲイン)可能性があれば、仮に1800万円で買ったとしても、結果儲かる投資になることもあるのです。なので、このようにして出口(売却)も見据え、分析しながら投資物件の選別をすることが重要だということです。

なお今回、築10年で1800万円の価格がついた物件Aを投資分析すると、FCR(ネット利回り)は3.9%(営業純利益75万円÷購入費用全額1900万円)、表面利回りでも5.6%と、築浅物件とはいえ低めの利回りでした。もし、この物件の売主が転売目的の不動産業者であれば、自社の利益を乗せて市場で販売することになり、200万円程度の利益を乗せていると考えられます。仲介手数料がかからず、瑕疵担保責任が2年付くなどのメリットもありますが、やはりこういう物件に手を出すのはかなりのリスクが伴います。すべての物件が、今回のような事例に該当するとは言いませんが、売主が不動産業者であるということには、くれぐれも気をつけたいところです。