何も対策をしなければ納税資金が足りない状態に・・・

今回は、実際に賃貸不動産を個人と法人で共有する対策を行った事例を見て、どのように節税になっていくかのイメージをつかんでみましょう。

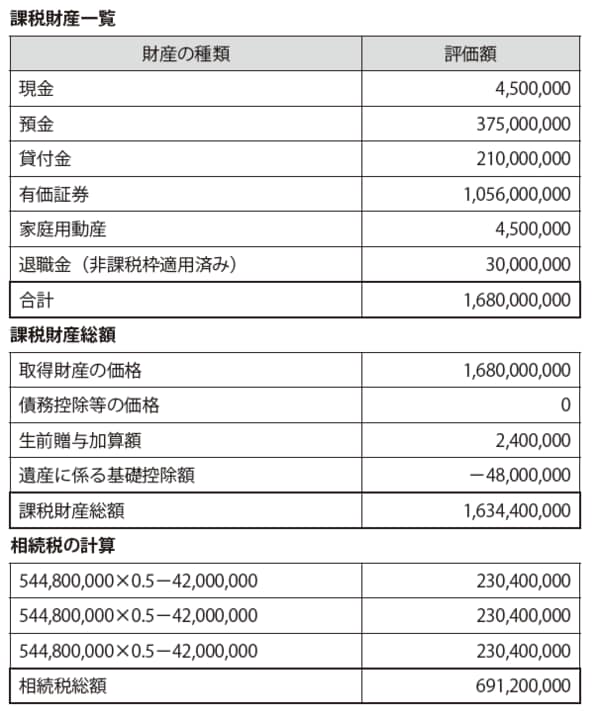

対策前の詳細は下記の図表1をご覧ください。夫から財産を相続した資産家の妻の事例です。その妻であるAさんには3人の子がいます。Aさんの財産の多くは自社株で、それだけでも10億円の評価額を超えている状況でした。現預金や退職金など他の財産と合計しますと、財産の評価額の合計は16億8000万円です。

このままAさんが亡くなった場合、子1人あたり5億6000万円の財産を相続することになり、相続税額の概算は約6億9000万円になります。現預金でも4億円近くをお持ちのAさんですが、それでも納税資金として足りない状況です。

[図表1]対策前の財産状況と相続税額

Aさん一家の希望は、急な相続が発生した場合でも、現在の現預金の中から支払える範囲内に相続税を減額したいというものでした。

「マイナスの財産」を作ることで相続税額を大幅に節税

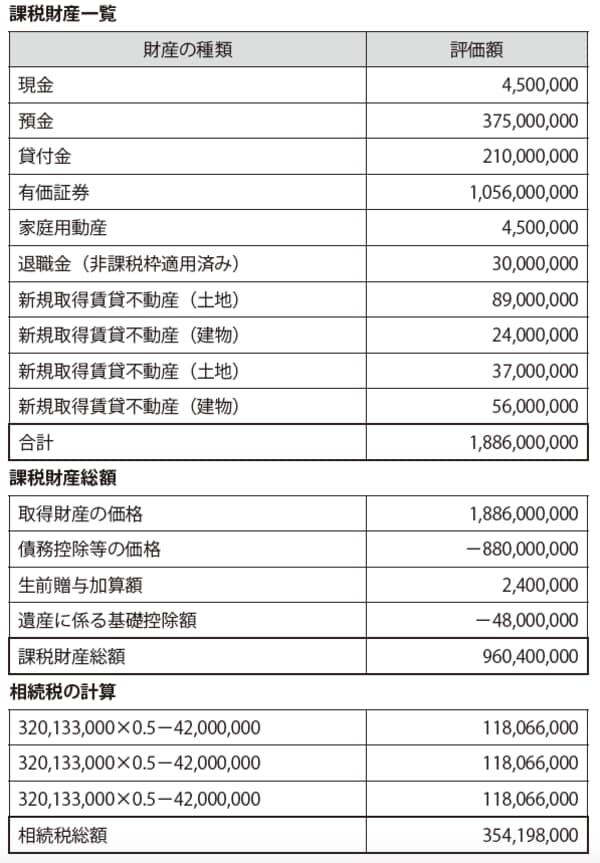

そこで、筆者はAさんに現預金を使わずに、賃貸不動産を2件購入して節税するご提案をしました。現預金を使わないためには、個人と法人で持ち分を決め、共有で購入するのです。対策後の詳細は下記の図表2をご覧ください。

[図表2]対策後の財産状況と相続税額

1件目の賃貸不動産の購入価額は約5億3800万円でした。個人では4億円の借入を行い、法人では1億3800万円の社債を発行し、投資家からの資金をもとに購入しました。社債利息は9%です。

2件目の賃貸不動産の購入価額は約5億4000万円なので、個人で約4億8000万円の借入を行い、法人で約6000万円の社債を発行して購入しました。社債利息は7%です。

購入した2件の賃貸不動産の評価額は、約2億円です。初めから持っていた財産の評価額と合わせて18億8600万円となりました。一方、個人の借入は8億8000万円ですので、こちらがマイナスの財産となります。

マイナスの財産と基礎控除等を差し引くと、財産の評価額は約9億6000万円になり、相続税の合計額も約3億5000万円となりました。こうして、Aさん一家の当初の希望通り、相続税額を現預金で支払える額まで下げることができたのです。

しかし、それでもまだ高額なことには違いありません。そのため、今後は第二段階として自社株対策を行い、株価を下げる対策を進めていく予定です。相続税が高額な場合は、このように一つひとつの対策を積み重ね、負担する相続税を下げていくのです。