つまり、同じ広さの土地、同じような物件があっても、賃貸経営に乗り出してよいケースと、決して着手するべきではないケースが存在するのです。

先のゴーストマンションがあったエリアは、関東圏とはいえ山に囲まれた郊外で、賃貸物件、しかも戸数の多い高層マンションを建てるべきではない「負け組」に属することは明白でした。しかも、建物の建設コストはエリアに関係なく、大きな価格差はありませんので、恐らく億単位の借り入れをしたことが予想されます。

株式投資だったら、決して億単位の資金を借りてまで投資をするはずがないのに、なぜ不動産だとうっかり手を出してしまうのか。冷静な判断ができなくなってしまうのか。

そして、いかに住宅メーカーの営業マンは、言葉巧みに土地・不動産オーナーを誘導しているのか。ここからプロの巧妙な手口、営業トークについて具体的に見ていきましょう。

相続の失敗事例を引き合いに、恐怖心をあおる営業マン

◆要注意トーク1「対策を講じないと、大変なことになります!」

相続税課税対象予備軍を集客する手段として、セミナーの事例を挙げました。また、すでに郊外に広い土地を持っているオーナーや、都心で長くアパートや自宅を所有しているような方については、住宅メーカーなどの営業マンの訪問を、再三受けていらっしゃることと思います。さらに、新しい駅などができると、該当エリアの人気上昇を狙い、各社の営業攻勢が加速化する現象も見られます。

ここでのプレイヤーは建築を請け負う住宅メーカーのほか、賃貸募集・管理を行う賃貸管理(仲介)会社、金融機関などです。

たとえば、地元に顔が利く仲介・管理会社が、地元有数の土地オーナーに話を持ちかけ、住宅メーカーを紹介する。話がまとまれば、住宅メーカーは、借り入れのための金融機関などを紹介する。こうした紹介サイクルが機能していることは、すでに触れた通りです。

「でも、いくら土地持ちのお金持ちでも、数千万円から億単位の借り入れをするとなれば、簡単に首をタテにふらないのでは?」

その通りです。

しかし、そこは手練手管の営業マンのこと、一回、断られたぐらいで簡単に引き下がることはありません。

「所有されているこちらの土地ですが、評価をしてみると、〇千万円ほどになります。以前、私が営業を担当した方で、何も対策をなさらなかったケースですが、同じぐらいの土地をお持ちで、△千万円の相続税がかかり、結局、納税資金を捻出するために土地を手放されることになりました」

「某地域の有名な地主さんがいらしたんですが、実は古い賃貸アパートをそのままにしていたがために、土地も高く売れず、ご子息が大変ご苦労されたんですよ」

「昔から“三代続くと財産がなくなる”などと言われます。奥様に相続される際には、1億6000万円までは非課税となりますが、次のお子さん、そしてお孫さんへの相続を考えると、納税資金で困ることのないよう、何らかの対策をとっておいた方がいいのではとご提案申し上げます」

といった具合で、物腰、口調はやわらかながら、「対策をしないと大変なことになりますよ」と、失敗事例を引き合いに、さりげなく恐怖心をあおるわけです。

大事な子どもや孫までも引き合いに出され、相手がドキッとしたところで、逆に賃貸アパートを建てて、うまくいった成功事例を資料とともに紹介します。

「我々、住宅のプロにお任せいただければ、賃貸経営も相続対策も万全です」

そう言われて、つい冷静さを失い、「この人なら信用できるかも」と思ってしまう。人間ならではの感情の揺れを突いた手法です。

「そんな口車には乗せられないぞ」と、自信を持っている人も油断は禁物です。

厳しいノルマを課せられ、日々、何千、何万と営業の場数を踏んでいる住宅メーカーの営業マンは予想以上に手ごわい相手です。現場で使っているトークマニュアルも考え抜かれたもので、その内容は専門家の私も思わず唸ってしまうほどの逸品です。

これも業界関係者に聞いた話ですが、某住宅メーカーの営業マンのやり方はキモが座ったものでした。彼が何度も営業していた家のご当主が亡くなった葬式の翌日に、「次の相続に向けて対策を考えられては」と慰問をかねた営業攻勢をかけてきたといいます。

極端な例かもしれませんが、まさにノルマ達成のためには手段を選ばない。一度かみついたら離さないスッポン並みのしぶとさというべきでしょう。

相続税評価減を理由に賃貸アパート建築を勧めるが…

◆要注意トーク2「賃貸アパートを建てると、これだけ相続税評価が減額されます」

賃貸アパート建築を勧める営業トークで主にフォーカスされる内容が、相続税評価減の割合です。

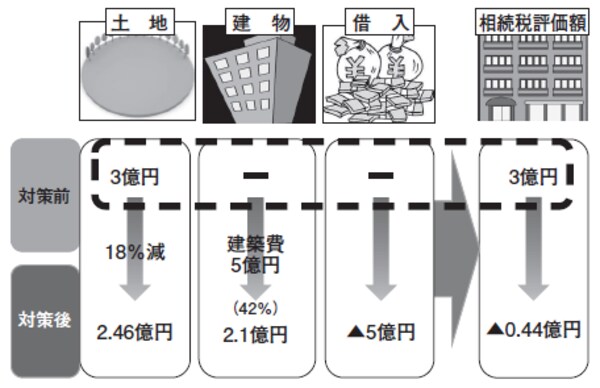

不動産は額面通りの評価となる現金と違い、相続税評価に関しては時価ではなく、毎年7月に発表される「路線価」(公示価格の約80%)をもとに算出され、用途や形状によって評価減できるのが特徴です。賃貸物件を建てる際の評価減のポイントは大きく3つあります。

①賃貸物件を建てると、その敷地は貸家建付地として約20%、評価額を圧縮できる

②土地上に計画した新築建物の評価は、約60%、評価減になる

③借り入れをした際は、その分の債務控除ができるそこで、相続税評価額が大幅減となる

図式(図表1)などを見せつつ、

「3億円を現金で持っていると、3億円の評価のままですよね。しかし、土地の場合、そこに5億円の借り入れをし、賃貸マンションを建てると、土地の評価は貸家建付地として約20%減り、約2億4000万円になります。建物も、固定資産税評価と貸家権控除などにより、約2億1000万円ほどになります。しかもマンション購入の際の借入額を債務控除できますので、評価額はマイナスとなり、相続税0円が実現できるわけです」

といった具合にトークを展開するわけです。

【図表1 一般的な相続税対策の仕組み】

賃貸アパート建築による節税効果は、年々薄れていく

借り入れをし、賃貸アパートを建てるだけで、こんなに相続税評価額が圧縮されるとは――何とも魅力的な話です。

もちろん、この内容自体には、何のウソもありません。しかし、見落としがちな大きな落とし穴があります。それは、相続税の節税効果が年々薄れていくということです。