複数の土地を合わせた「限度面積」まで減額適用が可能

<ココに注意!>

1:小規模宅地等の特例が適用できる土地が複数あるときは、節税効果が高い組み合わせを考える。

2:1カ所の土地だけでなく、複数カ所を限度面積まで減額を適用することが可能。

3:「路線価」「限度面積」「減額割合」などを踏まえながら計算することが大切。

小規模宅地等の特例が受けられる「特定事業用宅地等」「特定居住用宅地等」「特定同族会社事業用宅地等」および「貸付事業用宅地等」のうち、複数の区分の土地があるときは、節税額が大きくなるような組み合わせをすることができます。

まずは、適用する土地の限度面積を考えます。次の計算式を満たす面積が、それぞれの宅地等の「限度面積」になります。

A+(B×5÷3)+(C×2)≦400

A:「特定事業用宅地等」と「特定同族会社事業用宅地等」の面積の合計

B:「特定居住用宅地等」の面積の合計

C:「貸付事業用宅地等」の面積の合計

このように、1カ所の土地だけでなく、複数の土地を合わせた「限度面積」まで減額を適用することができます。

路線価が高い土地は、特例による減額も大きくなる

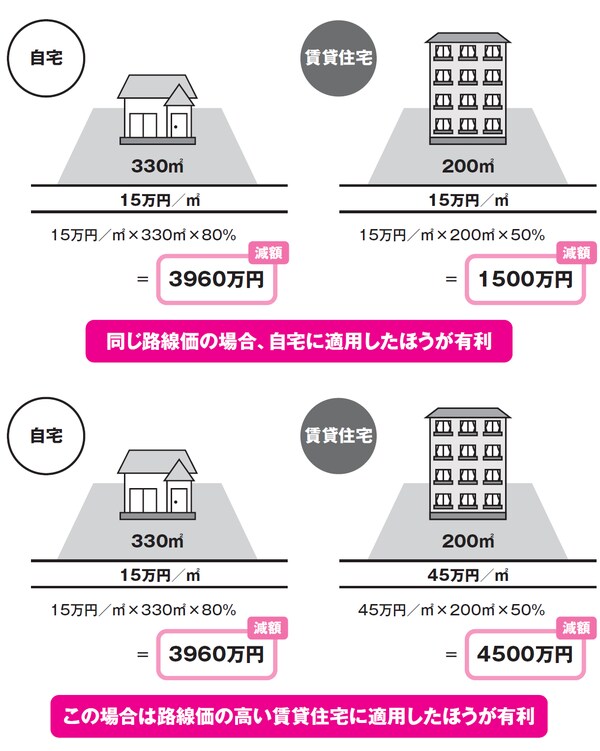

土地の評価額は「路線価×面積」によって算出されます。小規模宅地等の特例による減額も同様に「路線価×面積(限度面積)」で求められるため、路線価が高い土地は、特例による減額も大きくなります。

小規模宅地等の特例の節税効果を活かすには、どの土地に適用したほうがいいのかを、比較検討して選択するようにします。

自宅があり、賃貸住宅もある場合、同じ路線価であれば、自宅で適用するほうが80%と、大きな評価減になるのは明らかです。しかし、賃貸住宅の土地の路線価が自宅の路線価よりもはるかに高い場合は、そちらを選択したほうが得策といえます。

とはいえ、特例の要件には路線価と限度面積が関わってくるため、一概に路線価だけでは判断できません。そのため、十分な検討を行いながら、どのように小規模宅地等の特例を適用するのかを決めていくことが大切です。

<キーワード>

路線価(ろせんか)

国税庁が公表する、路線ごとの宅地1m2当たりの土地評価額のこと。相続税や贈与税を課税する際には、路線価を基準に土地の評価額を算定する。評価時点は毎年1月1日時点となっており、7月に発表される。

曽根 惠子

株式会社夢相続代表取締役

公認不動産コンサルティングマスター

相続対策専門士