地代が安い貸地…固定資産税の支払いにも苦慮

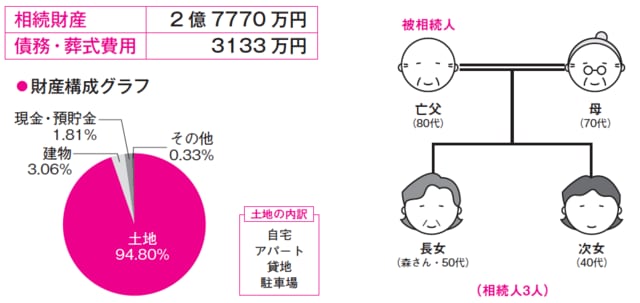

[図表1]依頼者:森さん(50代女性)・会社員

<相続人>

相続税を払う資金的な余力がない

森さんの父親は祖父から土地を相続し、不動産賃貸業をしてきました。けれども自宅と隣接するアパートと駐車場以外は貸地で、土地全体の7割を占めています。貸地は300坪の土地に15軒の家が立っており、分筆もしておらず、利用区分も明確になっていないところもあります。

代々の土地持ちといえますが、祖父の代より貸しているため、地代も安く、固定資産税を払うのに苦慮しているような状態で、とても相続税を払う余力はありません。

父親が亡くなったことで相続税の申告が必要になりますが、まとまった預金がないため、できるだけ節税をして相続を乗り切りたいと相談に来られました。納税資金の捻出のためには貸地を売却するしかないと家族では話をしています。

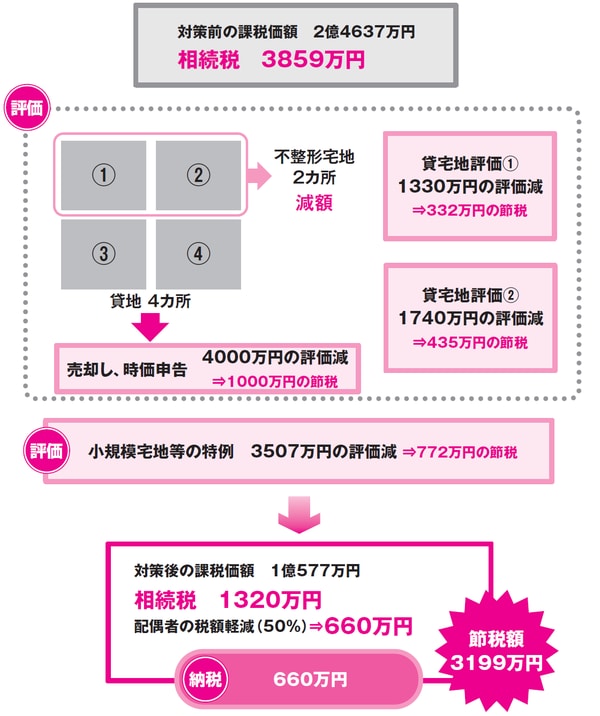

路線価額を下回ったため、申告期限内に売却・時価申告

<相続コーディネーター>

貸地を売却し、時価申告する

財産の大部分が不動産であるため、土地の評価で下げるように、現地調査は綿密に行いました。特に貸地は境界がなく、入り組んだ使い方になっているため、個々の利用図を作成して不整形地の評価をすることで、想定した評価よりも下げることができました。

しかし、貸地を個々に売却するとなると時間がかかるだけでなく、道路の問題などでそのままでは建て直しができない区画があり、難しいという判断をしました。

そこで、建売用地として不動産会社に売却することにしたところ、路線価評価を下回る価額となるため、申告期限内に契約するようにし、時価申告をしました。

[図表2]貸地の売却で大きく評価を減らす

●譲渡税の節約も実現

相続税評価額で1億円のところ、売却価格は6000万円となりました。相続税は703万円の節税となり、譲渡税も節税できました。相続のタイミングを逃していたら相続税と譲渡税で1000万円以上も税負担が多くなったといえます。

曽根 惠子

株式会社夢相続代表取締役

公認不動産コンサルティングマスター

相続対策専門士