「世帯可処分所得」を増加させるには?

【モデルケースⒾ】

❶夫は50歳。自営業(物品販売・個人経営)を営む。青色申告。従業員は2名。東京都練馬区在住。本年売上3,000万円、仕入・経費1,935万円、青色申告特別控除65万円、事業利益1,000万円。

❷妻は45歳。夫の自営業の青色事業専従者。青色事業専従者給与は0円〜400万円の範囲で任意に設定が可能。

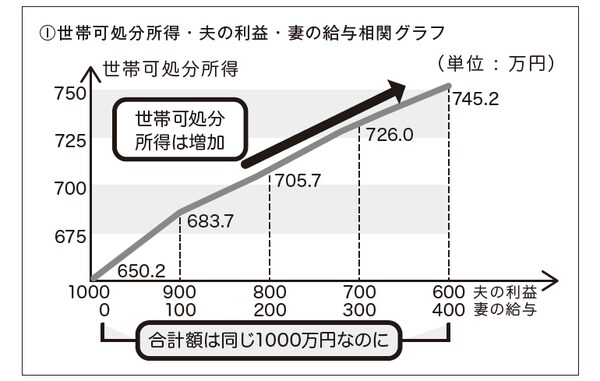

上のグラフで「夫の利益1000万円・妻の給与0円」の時は世帯可処分所得が650.2万円です。

合計額は同じでも「夫の利益600万円・妻の給与400万円」とすれば、世帯可処分所得は745.2万円へと95万円も増加するのです。

これは青色事業者のメリットのうち代表的なものです。

この世帯可処分所得が増加する現象の活用は、私達税理士にとっては節税の基本テクニックです。ただ最初は、節税となるこの仕組みがなかなか理解しにくいので、下記で図解しておきましょう。

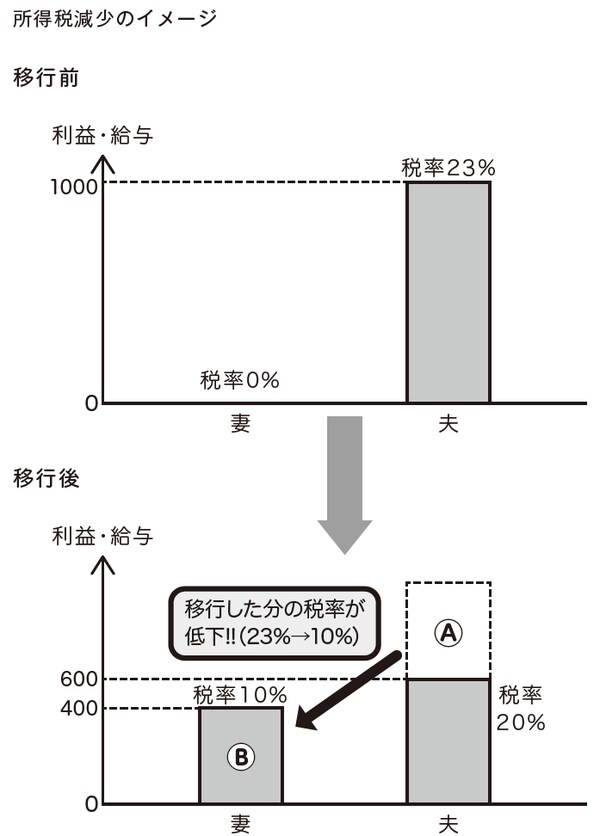

所得税は所得が高くなると税率も高くなる、「累進課税方式」を採用しています。

そのため、夫の税率が高い部分の利益Ⓐを、妻の税率が低い部分の給与Ⓑに移行すると、移行した額に対して主に移行前の税率23%より低い税率10%が適用されます。その結果、夫と妻の税額合計が減少することになるのです。

給与所得控除額が増加=国民健康保険料の負担も減少

国民健康保険料でも、最高限度額以下の状態であれば負担額を減らすことが可能です。つまり、妻の給与を増加させ、給与所得控除額を増加させることで夫の利益を減少させれば、結果的に国民健康保険料の負担が減少することになります。

このように、青色事業者は青色申告方式を選択することによって、税社コストのうち所得税、住民税と国民健康保険料をトリプルで減らすことが可能になるのです。

ただし青色事業専従者給与を税社コスト削減に利用する場合、注意点もあります。配偶者を青色事業専従者として税務署に届け出た時点で、「配偶者控除および配偶者特別控除を利用する権利」は自主的に放棄することになるのです。

つまり、配偶者を青色事業専従者として届け出て税社コストを削減するか、配偶者控除等を利用して税社コストを削減するか、二者択一を迫られることになるのです。