税制改正でより複雑化した「配偶者特別控除」

今回の税制改正で最も複雑化してしまった制度が「配偶者特別控除」です。

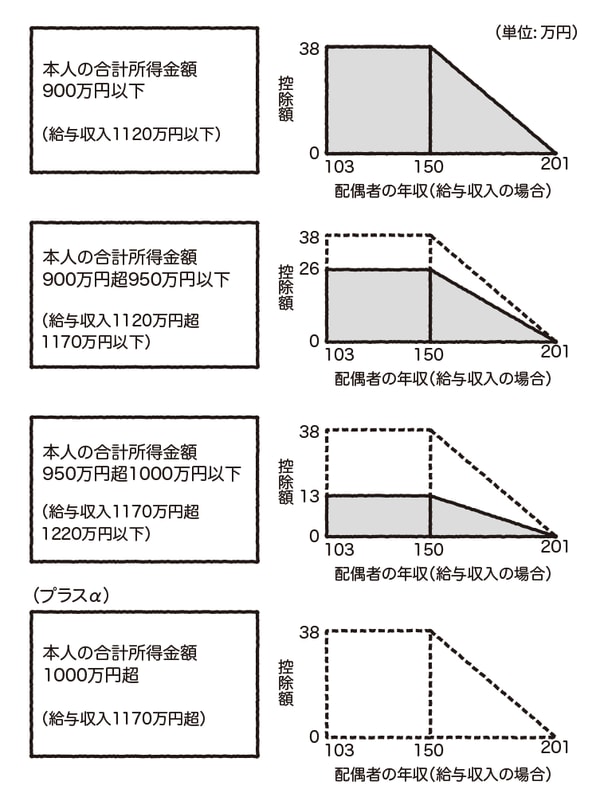

これまでは納税者本人の合計所得金額が1,000万円以下でさえあれば、38万円を基本とした配偶者特別控除を受けることができました。ところが税制改正後は、1,000万円以下の合計所得金額を「900万円以下」「900万円超950万円以下」「950万円超1,000万円以下」に3分割して配偶者特別控除額変動させるシステムになってしまいました。

以下の図表1では、この複雑な制度を理解しやすくするため、さらに「1,000万円超」の区分も設定して、合計4区分の配偶者特別控除システムのイメージを表しています。

[図表1]4区分の配偶者特別控除システムのイメージ

一番上の図形はグレー部分が広く、配偶者特別控除をたっぷり受けられることを表しています。配偶者特別控除額は満額で38万円です。

二番目の図形はグレー部分がやや狭くなり、満額で26万円。三番目の図形ではグレー部分がかなり狭くなり、満額でもたった13万円。なんとも寂しい気持ちになってきましたね。一番下の図形ではついに0円となってしまいました。

税額ベースでどの程度の節税額となるのか?

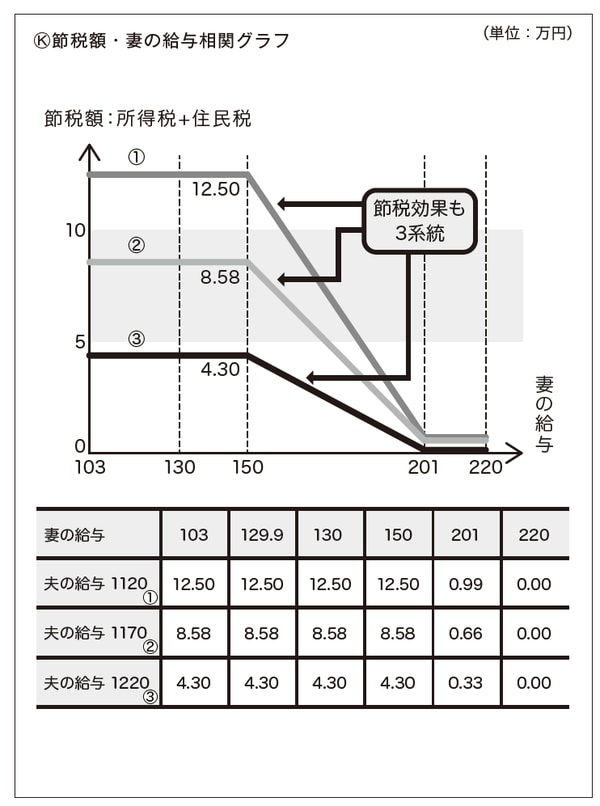

これらについてモデルケースを設定し、不確定要素の含まれる社会保険料の影響を排除した上で、税額ベースでどの程度の節税額となるのか見てみましょう。

【モデルケースⓀ】

❶夫は50歳。都内の金融機関に勤務。支店長。東京都練馬区在住。年収は1120万円、1,170万円、1,220万円の3段階とする

❷妻は45歳。近所のスーパーに勤めるパート社員。パート先のスーパーはこの店舗のみであり、この企業全体の従業員数は50名。パート収入に制限はなし。

[図表2]節税額・妻の給与相関グラフ

上の図表2のグラフの形状は、図表1の「四角形+直角三角形」の形状とそっくりになっています。

このグラフでいえば、最も大きい節税額である12.50万円を手にしたいところです。そのためには条件が許せばという前提付きですが、「夫の給与」と「妻の給与」とを増減させながら、グラフ中の12.50万円のラインに納める必要があります。