世帯可処分所得の増加に有効なのは「青色申告」

個人事業者は毎年大晦日を過ぎると、急にあわただしくなってきます。なぜなら3月15日の確定申告期限が迫ってくるからです。

この確定申告の方式には「白色申告」と「青色申告」とがあるのですが、このうち世帯可処分所得を増加させるために有効活用しやすいのは「青色申告」の方です。

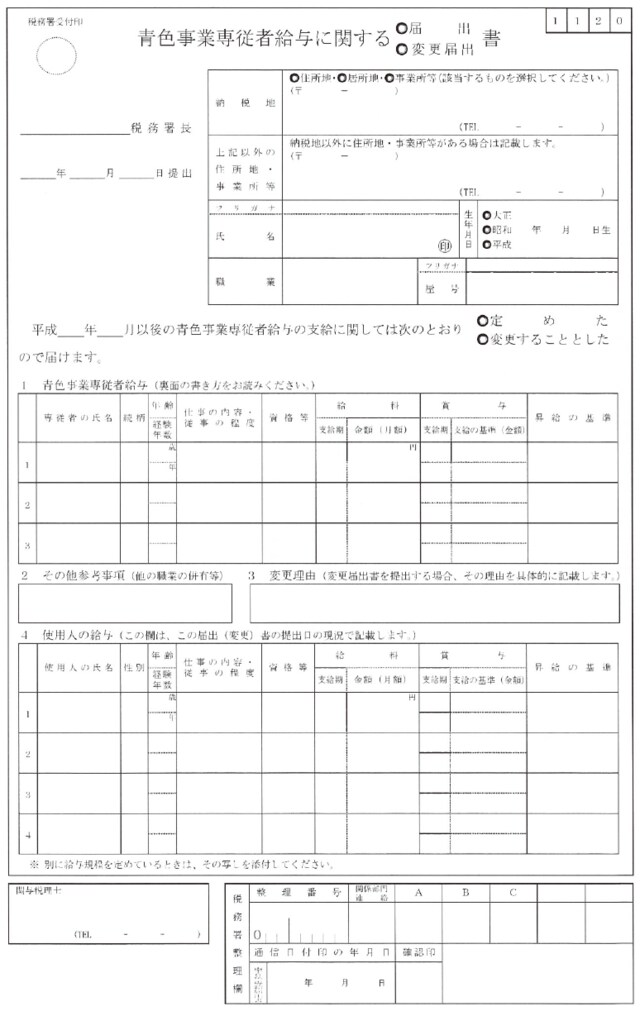

具体的な手続きとしては、住所地の所轄税務署長に「青色申告の承認申請書」と「青色事業専従者給与に関する届出書」(以下の図表参照)を提出すればそれでオーケーです。

青色事業専従者は、配偶者利用で可処分所得増加が可能

「青色事業専従者」とは個人事業者の配偶者や子、親など、その事業に専従する者のことをいいます。これらの者のうち、世帯可処分所得を増加させるため安定的に利用しやすいのはやはり配偶者です。事業で生じた利益の中から配偶者に給与(青色事業専従者給与)を支払うことにより、事業の利益を減少させることができるのです。

たとえば事業利益が1000万円だとします。仮に配偶者に給与を100万円支払えば事業利益は900万円(1000万円−100万円)に減少し、給与を400万円支払えば事業利益は600万円(1000万円−400万円)に減少します。

では次回は、このような形でモデルケースを設定してみましょう。