妻の収入を「150万円」に設定した場合

▼「150万円の壁」に該当するケース(個人事業者)

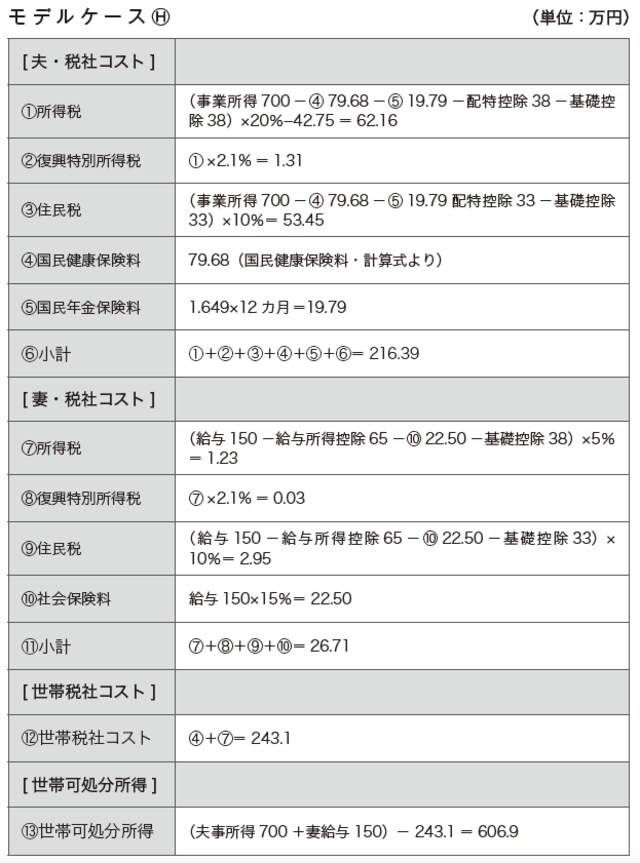

前回の続きです。次に【モデルケースⒽ】として、妻がパート労働時間を増やし年間パート収入を150万円得た場合の計算を行います。

妻の給与を150万円としたのは、もちろん今回の税制改正の影響を見るためです。妻の給与が150万円であれば、150万円の壁ぎりぎり寸前ですので、配偶者特別控除の最高額38万円を受けられることになります。

では、次の設定で税社コスト等を見てみましょう。

【モデルケースⒽ】

❶夫は50歳。自営業(物品販売・個人経営)を営む。白色申告。東京都練馬区在住。本年売上3,000万円、仕入・経費2,300万円、事業所得700万円。

❷妻は45歳。近所のスーパーに勤めるパート社員。パート収入は年額150万円。パート先のスーパーはこの店舗のみであり、この企業全体の従業員数は50名。

前回紹介した【モデルケースⒼ】と、上の図表の【モデルケースⒽ】との世帯税社コストを比較してみると、前者が238.4万円なのに対して後者は243.1万円と、たった4.7万円しか増えていません。

妻の収入が103万円から150万円へと47万円も増えたのに、です。これらを世帯可処分所得で比較してみると【モデルケースⒼ】は564.6万円、【モデルケースⒽ】は606.9万円となっています。

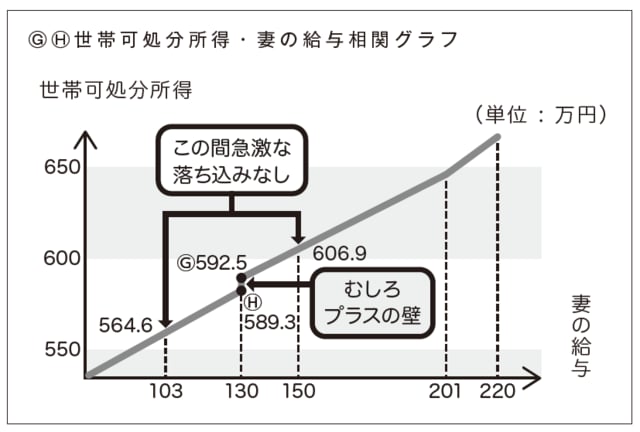

これらの計算結果から、少なくとも妻の給与が103万円から150万円まで増加する間においては、給与所得者のパターン(7-02)の130万円の壁や106万円の壁のように急激な世帯可処分所得の落ち込みはないものと思われます。むしろプラスです。

「世帯可処分所得」が3.2万円増加する結果に

この現象を、妻の給与の増加に対して世帯可処分所得がどのように変化するか、以下のグラフで確かめてみましょう。

このグラフでは、妻の給与が130万円の時点で、嬉しいことに3.2万円(592.5万円︱589.3万円)世帯可処分所得が増加しています。

増加した要因は、妻の給与が130万円になった時点で国民健康保険を外れ、勤務先で社会保険に加入することになったためです。

そうすると勤務先企業が社会保険料の半額を負担してくれることになります。ということは、100%負担の国民健康保険料が不要になり、50%の社会保険料の負担だけで済んでしまいます。

その結果上のグラフでは、プラスの壁が出現したのです。