株式・負債の比率を考慮して「期待収益率」を考える

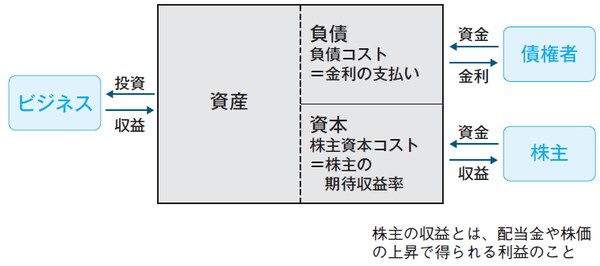

さて、私たちが知りたいのは、株式・負債それぞれの期待収益率ではなく、企業全体の期待収益率です。下図のように、企業のバランスシートの右側は株式と負債を組み合わせて作られていますが、何割が株式で、何割が負債なのかは企業によって違います。そのため、企業全体の期待収益率を考えるときは、株式・負債の比率を考慮しなければなりません。

[図表]バランスシート

そのためには、加重平均という計算方法を使って、株主資本コストと負債コストを合体させます。加重平均とは、比率が大きい側に大きなウェイトを置いて平均を取る計算方法です。例えば、株式と負債の調達比率が、株式:負債=1:3の時は、株主資本コストに1/4、負債コストに3/4という掛け目を掛けた上で足し合わせた値が加重平均になります。この場合、資金を主に負債で調達しているので、負債コストをより優先して考慮するということです。このように、株式・負債の比率で加重平均を取れば、企業の資金調達手段の特徴を自然と反映することができます。

企業全体の期待収益率(WACC)の計算方法とは?

準備ができましたので、企業全体の期待収益率をどうやって計算するかを見ていきましょう。企業全体の期待収益率は、WACCと呼ばれています。これは、Weighted Average Cost of Capitalの頭文字を取ったもので、ビジネスに必要な資金(Capital)を取得するのに必要な加重平均コスト(Weighted Average Cost)という意味です。具体的なWACCの計算式は、以下のようになります。

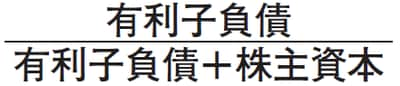

この式を理解するために、各要素について説明しましょう。

は、調達金額全体のうち、負債が何割を占めているかを表しています。

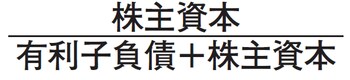

また、

は、調達金額全体のうち、株主資本が何割を占めているかを示しています。要するに、この部分は、株式と負債の調達比率を表しているということです。つまり、この式は、負債コストと株主資本コストを、株式と負債の調達比率で加重平均していることになります。

負債コストに(1-実効税率)が掛けられているのは、有利子負債の節税効果(Tax Shield)を考慮したものです。支払金利は経費として計上できるため、法人税がその分安くなります。つまり、一旦は金利として支払うものの、その金額の一部は、法人税の減額という形で戻ってくるということです。

例えば、支払金利(負債コスト)が8%、実効税率が40%だったとすると、支払った金利のうち40%分は節税効果で戻ってくるので、節税効果考慮後の金利は8%×(1-40%)=4.8%となります。WACCの式の「(1-実効税率)×負債コスト」の部分は、節税効果考慮後の金利を表しているのです。