国や企業の有力な資金調達の手段となる「債券」

公正価値を求める手順がわかったところで、具体的にいろいろな資産の公正価値を求める手順を見てみましょう。まずは、債券からです。

債券は、国や企業がお金を調達する際の有力な手段です。大きな金額を調達したいとき、銀行融資で借りるという方法もありますが、銀行が必ずお金を貸してくれるという保証はなく、断られてしまう可能性もあります。また、お金を貸してくれた銀行が、融資継続をエサに経営に口出しするなど、面倒なことが起きるかもしれません。社債も銀行融資と同じようにお金を借りる方法の一つですが、借りる相手が不特定多数の投資家※である点が、銀行融資と異なります。

※厳密には、特定の投資家にのみ販売する「私募債」という種類の債券もあります。不特定多数の投資家に販売する場合は「公募債」と呼ばれます。

例えば、ある企業が1億円を調達したい場合には、額面金額100円の債券を100万枚発行し、証券会社等を通じて債券市場に流通させます。投資家は、それぞれ自分の好きな枚数だけ債券を購入します。そうすることで、企業は不特定多数の投資家からお金を“借りる”ことができるわけです。もちろん、借りたお金は返さなければならないので、債券には必ず“返済期限”が設定されています。この返済期限のことを満期(まんき)と呼びます。

例えば、額面100円で満期5年の債券は、発行から5年後に100円を投資家に返済しなければなりません。このように、債券が満期に達して額面金額が返済されることを償還(しょうかん)といいます。また、債券を発行した国や企業のことを発行体(はっこうたい)、債券の額面金額のことを元本(がんぽん)といいます。

銀行借入の場合は、借りた側は利息を支払わなければなりませんが、債券も同じように、発行者は購入者に対して利息を支払わなければなりません。債券では、利息のことをクーポンとも呼びます。なぜクーポンと呼ぶかというと、昔、債券が紙だった時代の名残です。まだコンピューターが普及しておらず、紙の債券が取引されていた時代、債券本体の紙面に小紙片が付属していて、そこに利息の金額と支払日が書かれていました。投資家は、その小紙片を切り離して利息と交換していたのです。つまり、「クーポン券」などのクーポンと同じ意味ということです。

債券の将来キャッシュフローは「クーポン」「償還」

お膳立てができましたので、公正価値の求め方を見ていきましょう。ステップ1として、将来キャッシュフローを考えます。すでに説明したように、クーポンと償還の2種類があります。クーポンは、予め決められた支払日に支払われます。半年ごとに支払われる「半年払い」が最も一般的ですが、年に一度支払われる「年払い」や、それ以外の頻度のものもあります。クーポンがないものもあり、それはゼロクーポン債と呼ばれます。

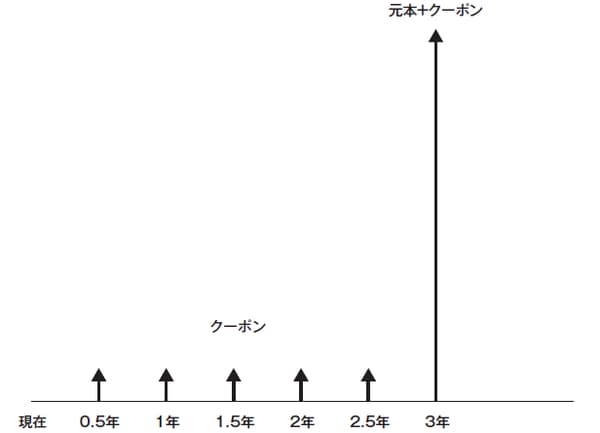

満期日には元本が償還されますが、満期日はクーポンの最終支払日でもあるので、同じタイミングで最後のクーポンも支払われます。したがって、例えば満期3年、半年払いクーポンの場合のキャッシュフローを図にすると、図表1のようになります。半年払いなので、3年間で6回クーポンが支払われます。そして、最終クーポンの支払日は、元本の償還日でもあるので、元本+クーポンが支払われることになります。

[図表1]債券のキャッシュフロー(満期3年、半年払いクーポンの場合)

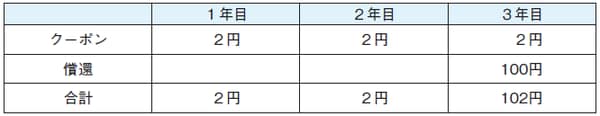

ここで具体例として、満期3年、利払いが年に一度、額面100円、クーポン利率2%の場合を考えてみましょう。話を簡単にするために、年払いクーポンとしています。毎年受け取るクーポンは2円(額面100円×2%)になるので、将来キャッシュフローは以下のようになります。

[図表2]将来キャッシュフロー

これでステップ1の将来キャッシュフローへの置き換えが完了しました。次はステップ2で、割引率を決めます。すでに説明したように、期待収益率を割引率として使います。債券の場合は、その債券を満期まで持ち続けた場合の収益率を用います。債券を途中で売却せず満期まで持ち続けた場合の収益率を、満期利回り、または英語でYield To Maturity(YTM)と呼びます。

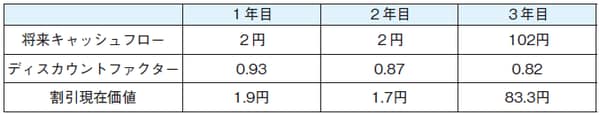

仮にYTMが7%だとしましょう。1年目のキャッシュフローの割引現在価値を求めるには、7%分を割り引けばいいので、1.07で割ることになります。1/1.07=0.93なので、元の金額である2円を0.93倍して、1.9円が現在価値となります。

では、2年目はどうすればいいでしょうか? 7%の割引を2回適用するので、(1/1.07)×(1/1.07)=0.87倍すればいいことになります。つまり、2円を0.87倍して、1.7円が割引現在価値になります。同じように、3年目は(1/1.07)×(1/1.07)×(1/1.07)=0.82倍すればいいので、102円を0.82倍して、83.3円が割引現在価値になります※。このように、将来キャッシュフローを割引現在価値に換算するための倍率をディスカウントファクターと呼びます。

※小数第三位を四捨五入しているため、本文中の数値をそのまま使って検算すると端数がずれる場合があります。

まとめると、以下のようになります。これで、全ての将来キャッシュフローの割引現在価値が求まりました。

[図表3]将来キャッシュフローの割引現在価値

ステップ3で、全ての将来キャッシュフローの割引現在価値を足して、公正価値を計算します。

公正価値=1.9円+1.7円+83.3円=86.9円

これで、公正価値が86.9円と求まりました。

債券の公正価値を求める方法は、次回に続きます。